L’employeur a la possibilité de faire des cadeaux, des dons ou encore des remises tarifaires à ses salariés. Ces avantages représentent un coût pour l’entreprise ou l’association de surcroît majoré, s’ils sont soumis à cotisations et contributions sociales.

En fonction des cadeaux attribués à ses salariés, l’employeur peut toutefois envisager des dispositifs permettant une exclusion totale des cotisations et contriPour cela, il doit respecter de strictes conditions. A défaut, il s’exposera à un redressement des cotisations et contributions sociales en cas de contrôle de l’Urssaf.

Pour rappel, l’avantage en nature consiste dans la fourniture ou la mise à disposition par l’employeur d’un bien ou d’un service permettant au salarié de faire l’économie de dépenses qu’il aurait dû normalement supporter et qui doivent être intégrées à sa rémunération. A l’inverse, les frais professionnels correspondent à des dépenses que le salarié expose pour les besoins de son activité professionnelle. Dès lors, ils ne peuvent être imputés sur la rémunération et doivent être remboursés par l’employeur pour leur montant réel (sur justificatifs ou sous forme d’indemnités ou d’allocations forfaitaires). Les avantages en nature sont donc soumis à un régime spécifique, entraînant l’assujettissement à cotisations et contributions sociales.

En revanche, il en est autrement des cadeaux, étant entendu la fourniture ou la mise à disposition par l’employeur ou par le comité social et économoque (CSE) de produits ou de prestations, voire d’un chèque revêtant la forme d’un bon cadeau, d’un bon vacances ou culture, visant à récompenser le travail des salariés. Bien que, par principe, les cadeaux soient soumis à cotisations et contributions sociales, il existe toutefois des tolérances ministérielles afin que ce type d’avantage soit exonéré totalement ou partiellement des cotisations et contributions sociales.

La maîtrise de ces règles peut constituer un outil d’optimisation sociale, encore faut-il distinguer les formes de récompense possibles et les régimes applicables à la typologie de ces cadeaux.

L’employeur ainsi que le CSE, peuvent financer des voyages, voire les vacances des salariés.

Au cas particulier, les voyages peuvent revêtir différents objectifs : un voyage offert à son salarié désigné « meilleur commercial », un voyage anniversaire pour fêter l’entreprise ou l’association, ou encore un séminaire avec l’ensemble des salariés. L’intérêt de ces cadeaux réside dans le fait que le salarié se voit offrir voyage, transport, hébergement et restauration.

l’Urssaf considère que les voyages sont a priori des éléments de rémunération qui doivent être soumis à cotisations sociales. Elle rappelle qu’ils consistent à fournir gratuitement un bien, un service ou une prestation, à l’instar des avantages en nature plus connus, tels que le repas, le véhicule, les vêtements ou le logement. De ce fait, le salarié fait l’économie d’une charge qu’il aurait dû normalement supporter.

Il est de jurisprudence constante que ces voyages revêtent la qualification d’avantage en nature, soumis à cotisations sociales, en application de l’article L. 242-1 du code de la sécurité sociale : « I.– Les cotisations de sécurité sociale dues au titre de l’affiliation au régime général des personnes mentionnées aux articles L. 311-2 et L. 311-3 sont assises sur les revenus d’activité tels qu’ils sont pris en compte pour la détermination de l’assiette définie à l’article L. 136-1-1. Elles sont dues pour les périodes au titre desquelles ces revenus sont attribués. »

Nombreux sont les arrêts en ce sens, la Cour de cassation considérant que dans la mesure où le salarié n’a pu en bénéficier qu’en raison de son appartenance à l’entreprise, il a réalisé une économie. L’existence du lien de subordination entre les salariés et l’entreprise, est un critère permettant à l’Urssaf d’intégrer les frais de voyage dans l’assiette des cotisations sociales (Cass.soc., 12 décembre 2002, n° 00-22450).

Le principe retenu est le même y compris lorsque le comité social et économique finance les voyages. En effet, sont soumises à cotisations sociales les sommes attribuées par le CSE lorsqu’elles le sont en raison de la qualité de salarié des intéressés et à l’occasion du travail, selon des normes objectives préétablies, comme susvisées. A ce titre sont incluses dans l’assiette des cotisations :

• la participation du CSE aux frais d’un séjour à la montagne dès lors que cette participation est intervenue à l’occasion d’un voyage organisé au profit des seuls salariés de l’entreprise et de leurs conjoints, car elle s’analyse comme un avantage dont ont bénéficié les travailleurs en raison de leur appartenance à l’entreprise et à l’occasion du travail accompli (Cass. soc., 25 mars 1985, n° 83-13596 : Bull. civ. V, n° 209) ;

• la participation aux frais d’envoi des enfants du personnel en vacances, en fonction des ressources familiales qui ne présentaient pas le caractère de secours susceptible de les faire échapper aux cotisations sociales. En l’espèce seuls les membres du personnel embauchés à titre définitif pouvaient y prétendre à partir de 3 mois de présence. Les prestations étaient versées par l’intermédiaire d’une société mutualiste (Cass. civ. 2e, 9 février 2006, n° 04-30549, n° 253 FS-P).

Sur le principe, quel que soit le financeur, l’avantage sera soumis à cotisations sociales.

L’attribution par l’employeur ou le CSE de cadeaux financés sous la forme de voyage ou de vacances peut être exonérée de cotisations et contributions sociales dans des cas assez rares.

Dans le cadre d’un séminaire ou d’un voyage anniversaire, l’employeur peut invoquer l’exclusion de la valeur de ce voyage des cotisations sociales, sous réserve toutefois de justifier de la réalité professionnelle du séjour. Cette exigence est satisfaite d’une part si les salariés travaillent pendant leur séjour, et d’autre part si la présence des salariés est obligatoire. Tout élément probant attestant que ce voyage ne constitue pas une semaine de vacances à proprement parler pourra permettre de contester un redressement Urssaf. Il ne faut pas que le voyage puisse être considéré comme offert au titre d’une récompense, à défaut sa valeur est soumise à cotisations sociales.

La Cour de cassation a jugé qu’il appartient à l’employeur d’établir que le voyage a été organisé dans l’intérêt de l’entreprise. Les salariés doivent de ce fait travailler sur place. Il est à noter que dans le cadre du pouvoir souverain des juges du fond, ils peuvent apprécier le volume de temps consacré au travail et donc aux dits intérêts de l’entreprise.

La Cour de cassation rejette notamment les demandes d’annulation de redressement à la suite d’un contrôle Urssaf et ce même si l’employeur démontre que ses salariés ont travaillé au moins la moitié du temps passé sur place. La position des juges du fond est pour le moins sévère puisque même une demande de redressement des cotisations et contributions sociales, calculée proportionnellement au temps passé, sera rejetée. Il importe peu que le temps travaillé soit supérieur ou inférieur à la moitié du temps passé sur place.

L’ouverture du voyage au conjoint peut constituer un indice en défaveur de la qualification professionnelle du voyage, et ce en dépit d’une participation financière des conjoints aux frais.

Avant de financer un voyage en faveur de ses salariés, l’employeur doit établir son objectif et être en mesure de le justifier. A défaut, la valeur de ce voyage, réparti proportionnellement en fonction du nombre de salariés, entrera dans l’assiette des cotisations et contributions sociales, à l’instar de la rémunération. Tel a été le cas d’un séminaire professionnel et d’un voyage de stimulation des équipes, car les frais litigieux n’avaient pas été exposés à raison de charges inhérentes aux fonctions des salariés et exercés dans l’intérêt de l’entreprise (Cass. civ. 2e, 30 mars 2017, n° 16-12132)

Concernant les vacances financées par le CSE (en général partiellement), il existe une tolérance de l’Urssaf puisque les réductions tarifaires accordées à l’occasion de voyages touristiques, les participations favorisant le départ en vacances de la famille ou des enfants seuls, les réductions tarifaires accordées pour des spectacles, et les réductions tarifaires accordées pour la pratique d’activités sportives sont exonérées des cotisations de sécurité sociale. Il importe peu que ces réductions soient directement supportées par le CSE ou qu’elles donnent lieu au remboursement total ou partiel des sommes payées par le salarié (instruction du 17 avril 1985).

Si ces réductions n’engendrent pas la détermination de modalité particulière, il n’en demeure pas moins que le versement d’une prime de vacances au salarié est exclu du bénéfice de l’exonération des cotisations sociales. Le financement des vacances doit donc être conforme aux exigences réglementaires.

Le chèque-vacances est un titre de paiement acquis par les salariés, qui peuvent ainsi se constituer par l’épargne un budget de vacances ou de loisirs, avec une participation financière de l’employeur ou du CSE.

Lorsque les chèques-vacances sont acquis, sans intervention de l’employeur, par le seul CSE, qui les attribue en fonction de critères non discriminants, c’est-à-dire déterminés librement par ses soins et connus des salariés, ces aides s’intègrent dans les activités sociales du comité et sont à ce titre exonérées de cotisations et de contributions sociales. Ce dispositif constitue de ce fait, pour le CSE, une aide aux vacances attribuée au titre d’une œuvre sociale aux salariés, à leurs conjoints, leurs concubins, les personnes liées par un pacte civil de solidarité (Pacs) et les personnes à leur charge. Ainsi, dans ce cadre, sa participation ne revêt pas le caractère d’une rémunération assujettie, elle est donc intégralement exonérée de cotisation sociale (lettre-circulaire ACOSS n° 84/59 du 31 octobre 1984 ; lettre ministérielle n° 748-84 du 12 octobre 1984 ; instruction du 17 avril 1985).

Lorsque les chèques sont acquis dans les entreprises dépourvues de CSE (entreprise de moins de 50 salariés), la participation patronale à l’acquisition de chèques-vacances peut être exonérée de cotisations sociales sous réserve du respect de plusieurs conditions cumulatives, rappelées par l’administration :

• avoir un effectif inférieur à 50 salariés ;

• ne pas être pourvue d’un CSE ;

• ne pas relever d’un organisme paritaire de gestion d’une ou plusieurs activités sociales.

En outre, la contribution de l’employeur doit faire l’objet d’un accord collectif (de branche, interentreprises ou d’entreprise), être modulée selon les niveaux de rémunération, ne pas se substituer à un élément de salaire passé ou à venir. Un délai de 12 mois au minimum doit nécessairement s’écouler entre l’attribution de chèques-vacances et le dernier élément de rémunération supprimé. Le montant de la contribution de l’employeur ouvrant droit à exonération est limité à 30 % du Smic brut mensuel apprécié sur une base de 151,67 heures, par an et par salarié.

Le non-respect de l’une ou l’autre de ces conditions entraîne l’assujettissement à cotisations de la participation patronale, dès le premier euro.

A ces conditions s’ajoute un plafond.

• Le premier est dit global annuel. Il convient de tenir compte d’une contribution annuelle globale de l’employeur qui ne peut être supérieure à la moitié du Smic mensuel en vigueur au 1er janvier de l’année en cours multiplié par le nombre de salariés de l’entreprise (qu’ils soient ou non bénéficiaires de chèques-vacances). L’effectif et le montant du Smic pris en compte sont ceux fixés au 1er janvier de l’année en cours.

Exemple : Dans une entreprise de 10 salariés (au sens droit du travail), la contribution annuelle globale de l’employeur ne peut excéder :

10,03 € x 151,67 h = 1 521,25 €

Plafond de la contribution annuelle globale :

(1 521,25 x 10)/2 = 7 606,25 €

• Le second plafond s’applique par titre. La contribution de l’employeur ne doit pas dépasser :

– 80 % de la valeur libératoire des chèques pour une rémunération calculée sur les 3 derniers mois de salaire, inférieure au plafond mensuel de la sécurité sociale (3 377 € en 2019) ;

– 50 % de la valeur libératoire des chèques si la rémunération du bénéficiaire est supérieure au plafond mensuel de la sécurité sociale.

Ces pourcentages sont majorés de 5 % par enfant à charge et de 10 % par enfant handicapé, dans la limite de 15 %.

Certains secteurs d’activité se prêtent plus que d’autres aux dons ou remises tarifaires, en raison des produits vendus ou des prestations servies au sein de l’entreprise ou de l’association. Les abus sont donc largement contrôlés par l’Urssaf.

La fourniture à des conditions privilégiées de produits ou de services réalisés par l’entreprise ne constitue pas des avantages en nature dès lors qu’elle n’excède pas 30 % du prix de vente normal, toutes taxes comprises (TTC). En outre, lorsque la fourniture est gratuite ou lorsque la remise excède 30 %, il convient de réintégrer la totalité de l’avantage en nature dans l’assiette des cotisations sociales. La conséquence est pour le moins sévère puisque le redressement porte sur l’ensemble de l’avantage et pas seulement sur le dépassement de 30 %.

Pour vérifier si l’avantage consenti est licite, l’Urssaf va même jusqu’à vérifier que les produits de l’entreprise achetés par le salarié n’excèdent pas notablement ses besoins personnels.

Ensuite, l’employeur doit faire preuve de vigilance puisque l’évaluation des 30 % est arrêtée par référence au prix de vente, toutes taxes comprises, pratiqué par l’employeur pour le même produit ou le même service à un consommateur non salarié de l’entreprise.

Enfin, le prix TTC pris en compte diffère selon la qualité des clients de l’entreprise comme le rappelle l’Urssaf dans une circulaire n° DSS/SDF/5B n° 2005/389 du 19 août 2005, relatives aux modalités d’évaluation :

• lorsqu’une entreprise vend uniquement à des détaillants, la référence est le prix TTC le plus bas pratiqué dans l’année pour la vente du même produit à ses clients détaillants ;

• lorsque le produit est habituellement commercialisé dans une boutique, la référence est le prix TTC le plus bas pratiqué dans l’année par l’employeur pour la vente du même produit à la clientèle de la boutique.

Lorsque l’entreprise vend des produits défectueux, l’avantage en nature est évalué par référence au prix de revente consenti à une clientèle de soldeurs. En outre, la tolérance concerne les biens ou services produits par l’entreprise qui emploie le salarié. Autrement dit sont exclus les produits ou services acquis par l’entreprise auprès d’un fournisseur ou d’une autre entreprise.

En ce qui concerne les dons de produits de l’entreprise, là encore, un tel acte est qualifié d’avantage en nature. C’est le cas de la fourniture gratuite :

• de pneus aux salariés qui en font la demande pour équiper leur véhicule dès lors qu’une contrepartie imposée aux salariés est insignifiante (Cass. soc., 14 décembre 1988, n° 86-10311) ;

• de titres de transport, tels qu’un abonnement pour le salarié et les membres de sa famille, une carte de circulation gratuite sur le réseau urbain d’autobus pour lequel travaille le salarié.

Selon le secteur d’activité au sein duquel s’exercent les fonctions du salarié, la fourniture de vêtements peut être qualifiée d’avantage en espèces ou de frais d’entreprise.

Par principe, les dépenses d’habillement des salariés se traduisent par un remboursement et sont considérées comme des avantages en espèces, à réintégrer dans l’assiette des cotisations.

Selon l’administration, les dépenses se traduisant par un remboursement de l’employeur ou par la fourniture gratuite aux salariés de vêtements, qui répondent aux critères de vêtements de protection individuelle au sens de l’article R. 4321-4 et R. 4321-5 du code du travail ou de vêtements de coupe et de couleur fixées par l’entreprise spécifique à une profession qui répondent à un objectif de salubrité ou concourent à la démarche commerciale de l’entreprise relèvent de frais d’entreprise. Dès lors, ils n’ont pas à être réintégrés dans l’assiette des cotisations sociales. Ils ne constituent pas des avantages en nature soumis à cotisations sociales.

Mais la Cour de cassation a durci la possibilité d’exonération en imposant que les vêtements utilisés doivent être non seulement utilisés au cours de l’emploi, mais également correspondre à une charge de caractère spécial inhérente à l’emploi. Autrement dit, la juridiction suprême considère que seule l’existence de contraintes particulières permet de considérer ces vêtements comme des équipements de nature à justifier leur exclusion de l’assiette des cotisations.

Ainsi, l’Urssaf rappelle que sont désormais considérés comme des avantages en nature devant être soumis à cotisations les vêtements de travail qui ne remplissent pas les trois conditions suivantes :

• ces vêtements demeurent la propriété de l’employeur ;

• ces vêtements ne doivent pas être portés en dehors de l’activité professionnelle du salarié sauf à être considérés comme des avantages en nature ;

• le port de ces vêtements doit être obligatoire en vertu d’une disposition conventionnelle individuelle ou collective ou d’une réglementation interne à l’entreprise.

Cette règle s’applique aussi bien aux vêtements de protection individuelle et aux vêtements concourant à la démarche commerciale de l’entreprise (C. trav., art. R. 4321-5 ; circulaire DSS/SDFSS/5B n° 2003-07 du 7 janvier 2003).

Autre difficulté attachée aux vêtements professionnels, leur entretien. La Cour de cassation a admis que l’employeur qui impose à ses salariés le port d’une tenue de travail doit supporter les coûts de leur entretien. La prise en charge des frais d’entretien est obligatoire dès lors que le port de la tenue est exigée par l’employeur, inhérent à l’emploi et quelles que soient les raisons justifiant le port de la tenue.

Ne peuvent être considérées comme des frais d’entreprise mais comme des avantages soumis à cotisations de sécurité sociale, les primes de salissure versées par l’employeur lorsqu’elles sont (circulaire DSS/SDFSS/5B n° 2003-07, 7 janvier 2003) :

• calculées uniformément ou en pourcentage du salaire et sans justification des dépenses réellement engagées ;

• versées pendant la période de congés payés ;

• versées à la quasi-totalité du personnel alors qu’il n’est justifié ni de frais anormaux de salissure ni de l’utilisation effective de la prime conformément à son objet, et même si le versement est prévu par une convention collective.

Ainsi, il appartient à l’employeur de définir dans l’exercice de son pouvoir de direction les modalités de la prise en charge des coûts d’entretien des vêtements : appel à un prestataire, remboursement de frais, allocation forfaitaire. Si l’employeur indemnise trop le salarié, il s’expose à la requalification en avantage en espèces des frais indemnisés. Il doit donc prendre en charge à sa juste mesure les frais exposés.

Les contrôles peuvent conduire à un contentieux pour des questions de fourniture de lessive. En effet, les juges ont pu statuer qu’en fournissant au salarié un baril de lessive de 3 kilos par trimestre, l’employeur remplissait son obligation.

L’employeur a la faculté d’offrir des cadeaux à ses salariés ou des chèques cadeaux encore appelés bons d’achat ou chèques culture. En effet, cette décision et a fortiori cette participation aux activités sociales et culturelles n’est pas dévolue au CSE.

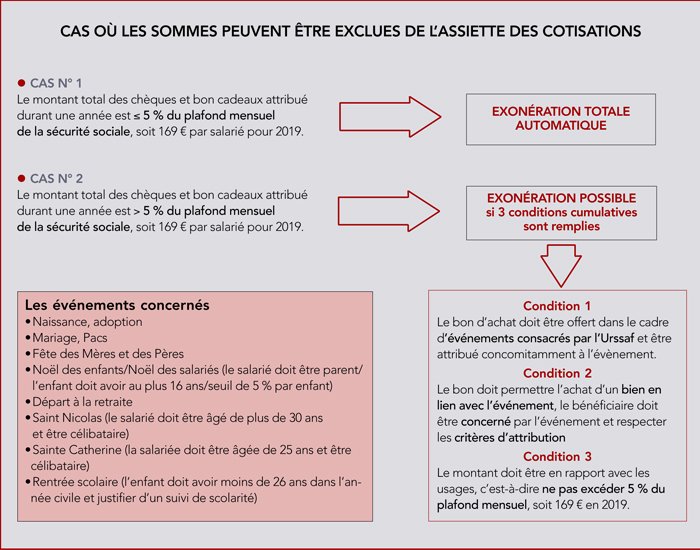

L’octroi de cadeaux et chèques cadeaux aux salariés est de plus en plus fréquent. Il constitue un moyen de récompenser les salariés à moindre coût puisque sous réserve du respect de strictes conditions, l’employeur ne paie pas de cotisations sociales. La Cour de cassation confirme la réglementation dégagée par l’administration et ce de manière constante (Cass. soc., 13 mars 2019, n° 17-21.151). En effet, il y a deux cas d’exonération possibles :

• une exonération totale automatique si le montant global de l’ensemble des bons d’achat et cadeaux attribués à un salarié au cours d’une année civile n’excède pas 5 % du plafond mensuel de la sécurité sociale, soit 169 € en 2019 ;

• une exonération soumise à trois conditions. Dans le cadre de cette dernière, l’employeur doit être vigilant compte tenu du caractère cumulatif des conditions. En effet, si l’une des conditions fait défaut, le bon d’achat est soumis aux cotisations de sécurité sociale pour son montant global, c’est-à-dire en totalité et dès le premier euro.

En premier lieu, l’attribution du bon d’achat doit être en lien avec l’un des événements suivants : la naissance, l’adoption, le mariage, le Pacs, le départ à la retraite, la fête des Mères, des Pères, la Sainte-Catherine, la Saint-Nicolas, Noël pour les salariés et les enfants jusqu’à 16 ans révolus dans l’année civile, la rentrée scolaire pour les salariés ayant des enfants âgés de moins de 26 ans dans l’année d’attribution du bon d’achat (sous réserve de la justification du suivi de scolarité). Il convient d’insister sur le fait que les bénéficiaires doivent être concernés par l’événement. Par exemple, un salarié sans enfant n’est pas concerné par les bons d’achat remis pour la rentrée scolaire, pour le Noël des enfants, ou pour la fête des Mères/Pères.

En outre, l’octroi du bon d’achat doit être concomitant à la date de l’événement. Par exemple, un bon d’achat « rentrée scolaire » délivré en janvier pour une rentrée scolaire intervenue en septembre n’est pas exonéré.

En deuxième lieu, le bon d’achat doit mentionner, soit la nature du bien qu’il permet d’acquérir, soit un ou plusieurs rayons de grand magasin ou le nom d’un ou plusieurs magasins. Par exemple, lorsqu’il est attribué un bon d’achat au titre de la rentrée scolaire, ce dernier devra permettre l’accès à des biens en rapport avec cet événement : fournitures scolaires, livres, vêtements, micro-informatique…

En troisième lieu, le montant doit être en rapport avec les usages. L’Urssaf, veillant aux abus, applique un seuil de 5 % du plafond mensuel de la sécurité sociale, par événement.

Exemple : Au cours de l’année 2018, un salarié reçoit les bons d’achat suivants :

• bon de 80 € pour la naissance de son enfant, utilisable au choix dans 3 magasins de puériculture ;

• bon de 200 € pour la rentrée scolaire de son enfant âgé de 20 ans, utilisable au « rayon fournitures » de 5 enseignes de grandes surfaces ;

• bon de 100 € pour chacun des deux enfants, l’un âgé de 10 ans et l’autre nouveau-né, à l’occasion de Noël et utilisable au choix dans 2 magasins de jouets.

Les sommes sont-elles exonérées de cotisations sociales ?

Le montant des bons d’achat excède-t-il sur l’année le seuil de 5 % du plafond mensuel ?

Additionner le montant total des bons d’achat alloués durant l’année civile et regarder si le seuil de 166 € est dépassé :

200 + 80 = 280 € > 166 €

Pas d’exonération totale automatique.

Les conditions d’exonération sont-elles réunies pour chaque attribution de bons d’achat ?

• Bon de 80 € attribué pour la naissance d’un enfant :

– première condition : l’événement figure sur la liste Urssaf et le salarié est concerné ;

– deuxième condition : l’utilisation est déterminée puisque sur le bon d’achat sont mentionnés les magasins dans lesquels il peut être mobilisé ;

– troisième condition : le montant du bon d’achat n’excède pas 5 % du plafond mensuel, sa valeur est donc conforme aux usages.

• Bon de 200 € pour la rentrée scolaire :

– première condition : l’événement figure sur la liste des événements Urssaf et le salarié est concerné par cet événement. Toutefois, il convient de vérifier que l’enfant a bien moins de 26 ans et justifier d’un suivi de scolarité ;

– deuxième condition : l’utilisation est déterminée puisque le bon d’achat est utilisable dans 5 enseignes de la grande distribution, dans les rayons « fournitures scolaires » ;

– troisième condition : le montant du bon d’achat excède 5 % du plafond mensuel, sa valeur est donc non conforme aux usages.

En conclusion, l’exonération n’est pas possible.

• Deux bons de 100 € pour le Noël des enfants :

– première condition : l’événement figure sur la liste des événements Urssaf et le salarié est concerné par cet événement. En outre, les deux enfants ont moins de 16 ans au cours de l’année ;

– deuxième condition : l’utilisation est déterminée, le bon d’achat est utilisable dans 3 magasins de jouets ;

– troisième condition : le montant de chaque bon d’achat n’excède pas 5 % du plafond mensuel, leur valeur est donc conforme aux usages.

Les critères applicables aux chèques cadeaux ne concernent pas les chèques culture qui répondent à des règles spécifiques.

En ce qui concerne les chèques cultures, ceux-ci sont totalement exonérés des cotisations et contributions de sécurité sociale, dès lors qu’ils ont pour objet exclusif de faciliter l’accès de leurs bénéficiaires à des actes ou prestations de nature culturelle. L’Urssaf fait prévaloir, au bénéfice des salariés, une approche bienveillante de ces avantages et admet par tolérance que, sous certaines conditions, ce type d’avantages soit exonéré du paiement des cotisations et contributions de sécurité sociale.

Les chèques culture constituent l’une des modalités de prise en charge par le comité social et économique d’une activité sociale et culturelle. Toutefois, pour des raisons d’équité, ces chèques peuvent être attribués par l’employeur en l’absence de comité d’entreprise ou de CSE.

Ils se présentent sous la forme de chèques disques favorisant l’accès à la musique et à la cinématographie (CD audio, DVD, CD multimédia) ; de chèques lire pour les livres et bandes dessinées ; de chèques culture s’échangeant contre des livres, des bandes dessinées, des supports musicaux ou vidéo (CD audio, CD multimédia, ou DVD), des prestations culturelles (places de cinéma, billets d’accès aux musées, aux monuments historiques, places de spectacles de théâtre, théâtre de marionnettes, représentations lyriques, chorégraphiques, concerts symphoniques, orchestres divers, music-halls, cirque).

La participation financière du comité d’entreprise ou du CSE destinée à financer l’accès à des produits culturels via Internet (téléchargement de musiques, abonnement musical en ligne) est admise. Elle est considérée comme une modalité particulière de financement d’une activité culturelle par le comité d’entreprise ou le comité social et économique non soumise aux cotisations et contributions sociales (lettre-circulaire Acoss n° 2006-124 du 14 décembre 2006).

La médaille d’honneur du travail, instituée par le décret du 15 mai 1948, est destinée à récompenser l’ancienneté des services effectués par toute personne salariée ou assimilée ; ou la qualité exceptionnelle des initiatives prises par les personnes salariées ou assimilées dans l’exercice de leur profession, ou de leurs efforts pour acquérir une meilleure qualification. Son octroi est subordonné à une condition d’ancienneté.

La médaille du travail comporte quatre échelons qui répondent chacun à une ancienneté différente :

• la médaille d’argent est accordée pour 20 années de service ;

• la médaille de vermeil pour 30 années de service ;

• la médaille d’or pour 35 années de service ;

• la médaille grand or pour 40 années de service.

L’attribution de la médaille du travail ne comporte pas légalement de droits particuliers pour les titulaires. Toutefois la convention collective ou les usages de l’entreprise peuvent prévoir le versement d’une gratification à l’occasion de sa remise. Cette gratification n’est pas à proprement parler un cadeau, mais constitue néanmoins un avantage en espèces.

Le niveau et le mode de calcul de la gratification retenus sont à la discrétion de l’employeur, lequel détermine librement ou en application d’un accord collectif le montant de la gratification qu’il entend verser à son personnel. Aucun texte ne l’empêche de moduler ce montant en fonction de l’ancienneté du personnel salarié dans l’entreprise dès lors que la gratification est versée à l’occasion de la médaille du travail dans les conditions d’ancienneté prévues par décret.

La gratification versée lors de la remise de la médaille du travail devrait être incluse dans l’assiette des cotisations sociales en application de l’article L. 242-1 du code de la sécurité sociale. Cependant l’Acoss admet que cette gratification soit exonérée de charges sociales à certaines conditions. Deux cas sont à distinguer :

• le premier est relatif au service de la gratification lors de l’attribution de la médaille du travail délivrée par le ministère du Travail. En effet, selon l’Acoss admet, par dérogation à l’article L. 242-1 du code de la sécurité sociale, cette attribution officielle confirme l’exonération de charges sociales dans la limite du salaire mensuel de base. Ce salaire est entendu comme la rémunération brute habituelle du salarié, à l’exclusion des diverses primes ou indemnités qui peuvent s’y ajouter, qu’elles présentent ou non le caractère de compléments de salaires (primes de vacances, primes d’ancienneté, 13e mois, primes d’insalubrité…) ;

• le second est celui relatif à la gratification servie lors de l’attribution d’une médaille du travail d’entreprise, appelée également médaille « corporative », est intégralement soumise à cotisations en application de l’article L. 242-1 du code de la sécurité sociale.

La prise en charge, par l’employeur, des amendes réprimant une contravention au code de la route commise par un salarié de l’entreprise constitue un avantage en espèce entrant dans le calcul des cotisations.

La Cour de cassation juge qu’« en application de l’article L. 242-1 du code de la sécurité sociale sont considérées comme rémunérations soumises à cotisations sociales toutes les sommes versées aux travailleurs en contrepartie ou à l’occasion du travail. Dès lors, la prise en charge par l’employeur des amendes réprimant une contravention au code de la route constitue un avantage soumis à cotisations » (Cass. civ. 2e, 9 mars 2017, n° 15-27538).

Les avantages en nature ou en espèces sont, au même titre que la rémunération en espèces des bénéficiaires, imposables à l’impôt sur le revenu dans la catégorie des traitements et salaires.

Pour la détermination des bases d’imposition, il est tenu compte de tous les avantages en argent ou en nature accordés aux intéressés en sus des traitements, indemnités, émoluments, salaires, pensions et rentes viagères proprement dits. Le montant des rémunérations allouées sous la forme d’avantages en nature est évalué selon les règles établies pour le calcul des cotisations de sécurité sociale en application de l’article L. 242-1 du code de la sécurité sociale (code général des impôts, art. 82 ; BOI-RSA-BASE-20-20,10).

Au demeurant, certains dispositifs sont plus intéressants que d’autres, tant d’un point de vue social que fiscal, à l’instar des chèques cadeaux, ou cadeaux en lien avec un évènement, comme vu précédemment. En effet, les cadeaux de valeur modique offerts aux salariés par l’employeur ou par le CSE, dont la remise s’effectue à l’occasion d’un événement particulier sans lien direct avec l’activité professionnelle des bénéficiaires (mariage, anniversaire, naissance d’un enfant, fêtes de Noël, etc) sont exonérés d’impôt sur le revenu lorsque leur valeur ne dépasse pas 5 % du plafond de la Sécurité sociale par événement et par année civile.

Enfin, il est à noter que pour les employeurs le montant des bons cadeaux accordés est déductible de l’impôt sur les bénéfices.