A la suite de la hausse de la cotisation patronale d’assurance maladie-maternité-invalidité-décès(1), contrebalancée par une baisse des cotisations « accidents du travail-maladies professionnelles », un décret adapte en conséquence les coefficients pris en compte dans le calcul de la réduction générale de cotisations et de contributions sociales, dite réduction « Fillon ». Ce décret s’applique aux cotisations et contributions sociales dues au titre des périodes courant à compter du 1er janvier 2017.

Pour mémoire, l’allégement de charges « Fillon » porte sur les cotisations patronales de sécurité sociale (maladie, maternité, invalidité, décès, vieillesse), les cotisations d’allocations familiales, la cotisation due au Fonds national d’aide au logement (FNAL), la contribution de solidarité pour l’autonomie et la cotisation d’accidents du travail et maladies professionnelles (AT-MP).

Le décret prévoit que, pour les cotisations AT-MP, l’allégement de charges s’applique, depuis le 1er janvier 2017, dans la limite de 0,90 % de la rémunération (et non plus de 0,93 %).

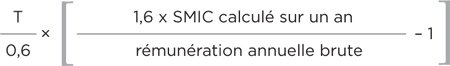

Le texte modifie par ailleurs le coefficient maximal d’exoné

Accédez en illimité à nos contenus et à nos newsletters thématiques

S'abonnerDéjà Abonné ?