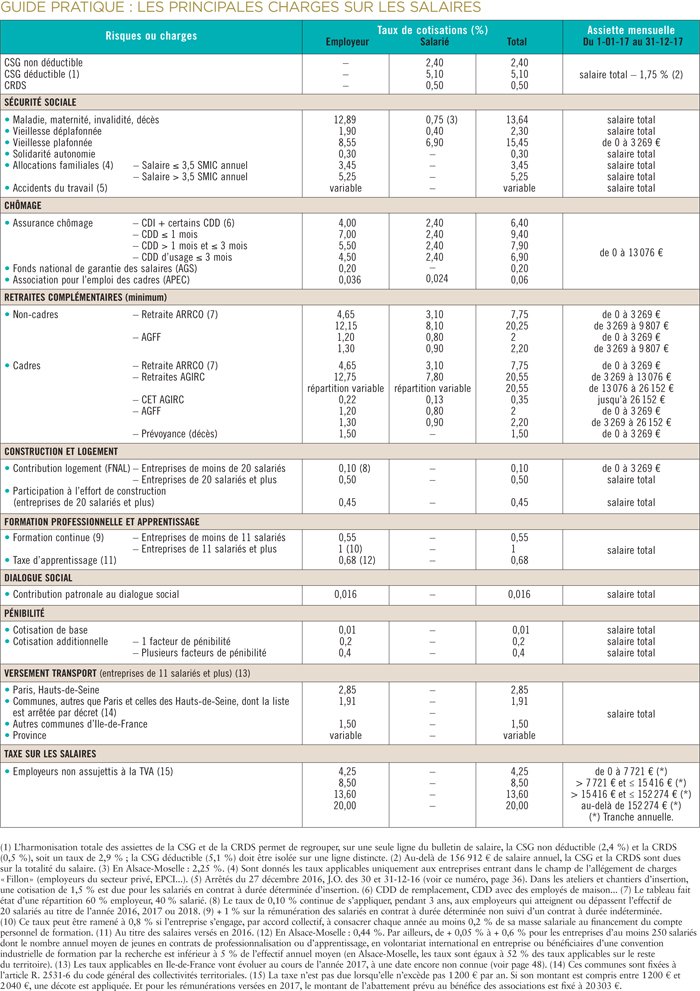

Pour déterminer certaines cotisations sociales, les rémunérations perçues par les salariés ne sont prises en compte qu’à concurrence d’un certain montant, fixé en fonction du plafond de la sécurité sociale (1 fois, 3 fois, 4 fois ou 8 fois ce plafond). La plupart des cotisations sont toutefois déplafonnées, c’est-à-dire calculées sur la totalité du salaire.

Le plafond mensuel de la sécurité sociale est fixé à 3 269 € en 2017 (arrêté du 5 décembre 2016, J.O. du 13-12-16).

Un décret relève, à compter du 1er janvier 2017, le taux de la cotisation patronale d’assurance maladie-maternité-invalidité-décès, qui passe ainsi de 12,84 % à 12,89 %. Le taux de la cotisation salariale est, quant à lui, inchangé et reste fixé à 0,75 % (2,25 % en Alsace-Moselle) (décret n° 2016-1932 du 28 décembre 2016, J.O. du 30-12-16).

Pour financer la dernière réforme des retraites, le gouvernement a prévu d’augmenter, entre 2014 et 2017, le taux de la cotisation « vieillesse » déplafonnée due par les salariés et les employeurs, c’est-à-dire celle qui est prélevée sur la totalité de la rémunération. Dans ce cadre, pour les périodes courant à compter du 1er janvier 2017, la cotisation d’assurance vieillesse déplafonnée augmente de 0,05 % et s’établit à (code de la sécurité sociale [CSS], art. D. 242-4) :

→ 1,90 % pour les employeurs (contre 1,85 %) ;

→ 0,40 % pour les salariés (contre 0,35 %).

Après avoir augmenté ces dernières années pour financer le nouveau dispositif de retraite anticipée pour « carrières longues » en vigueur depuis le 1er novembre 2012, la cotisation « vieillesse » plafonnée – c’est-à-dire celle qui est prélevée sur la part des salaires ne dépassant pas le plafond de la sécurité sociale – est en revanche inchangée en 2017 et s’élève donc à :

→ 8,55 %, pour les employeurs ;

→ 6,90 %, pour les salariés.

En matière de cotisations de retraite complémentaire, seule la cotisation « garantie minimale de points » augmente au 1er janvier 2017. Toutes les autres – les cotisations « AGIRC » et « ARRCO », la contribution exceptionnelle et temporaire (CET) et la cotisation à l’Association pour la gestion du fonds de financement (AGFF) – demeurent inchangées.

La garantie minimale de points (GMP) est une cotisation forfaitaire due au régime de retraite complémentaire des salariés cadres « AGIRC ». Elle a été instituée pour les cadres dont le salaire brut est inférieur ou un peu supérieur au plafond annuel de la sécurité sociale (39 228 € en 2017) et qui, de ce fait, n’acquièrent pas ou peu de points de retraite complémentaire « AGIRC ». Elle leur permet d’obtenir au moins 120 points « AGIRC » par an. Le montant de la cotisation due ainsi que le salaire « charnière » en deçà duquel intervient la GMP sont fixés compte tenu du salaire de référence.

Pour 2017, le montant de la cotisation augmente et s’établit à 70,38 € par mois, répartis comme suit : 43,67 € à la charge de l’employeur et 26,71 € à la charge du salarié. Quant au salaire charnière, au-dessous duquel la cotisation GMP est susceptible d’être appelée, il se monte à 43 337,76 € par an ou 3 611,48 € par mois (circulaire AGIRC-ARRCO n° 2016-11-DRJ du 16 décembre 2016).

Le conseil d’administration de l’Association pour la gestion du régime de garantie des créances des salariés (AGS) a décidé, le 14 janvier, de faire passer le taux de cotisation « AGS » de 0,25 % à 0,20 % à compter du 1er janvier 2017.

La cotisation AGS est une cotisation patronale assise sur les rémunérations servant de base au calcul des contributions d’assurance chômage et qui permet de garantir le paiement des sommes dues aux salariés (salaires, préavis, indemnités de rupture…) en cas de redressement, de liquidation judiciaire et, sous certaines conditions, de procédure de sauvegarde de l’entreprise.

A compter du 1er janvier 2017, toutes les entreprises sont redevables d’une cotisation de base au titre de la pénibilité. Cette cotisation de base est due pour tous les salariés, y compris ceux qui ne sont pas exposés à un facteur de pénibilité(1), qu’ils soient titulaires d’un contrat de travail à durée indéterminée ou déterminée, et qu’ils travaillent à temps plein ou à temps partiel. Son taux est fixé à 0,01 %, et s’applique sur la totalité du salaire (code du travail [C. trav.], art. D. 4162-54).

Dans le cas où au moins un salarié est exposé à un facteur de pénibilité au-delà des seuils d’exposition fixés par voie réglementaire, une cotisation additionnelle, calculée sur l’ensemble de la totalité du salaire, est due par l’employeur depuis déjà 2015. Au 1er janvier 2017, son taux augmente et s’établit à (C. trav., art. D. 4162-55) :

→ 0,2 % (au lieu de 0,1 %) au titre des salariés ayant été exposés à un seul facteur de pénibilité au-delà des seuils d’exposition fixés ;

→ 0,4 % (au lieu de 0,2 %) au titre des salariés ayant été exposés à plusieurs facteurs de pénibilité au-delà des seuils d’exposition fixés.

Pour financer en partie le Pass Navigo à tarif unique, la loi de finances pour 2017 relève les limites dans lesquelles le Syndicat des transports d’Ile-de-France (STIF) peut fixer le taux du versement transport dû par les entreprises de la région. Ainsi, le taux maximal de cette contribution est désormais fixé à (code général des collectivités territoriales [CGCT], art. L. 2531-4 modifié) :

→ 2,95 % (au lieu de 2,85 %) à Paris et dans le département des Hauts-de-Seine ;

→ 2,12 % dans les communes de la Seine-Saint-Denis et du Val-de-Marne (nouvelle catégorie intermédiaire) ;

→ 2,01 % (au lieu de 1,91 %) dans les communes, autres que Paris et les communes du département des Hauts-de-Seine, ainsi que, désormais, celles de la Seine-Saint-Denis et du Val-de-Marne. La liste de ces communes est arrêtée par décret(2) ;

→ 1,6 % (au lieu de 1,5 %) dans les autres communes de la région d’Ile-de-France.

La hausse ne sera effective qu’après délibération du STIF. En principe, toute modification des taux n’entre en vigueur qu’au 1er janvier ou au 1er juillet de chaque année. Mais la loi de finances pour 2017 a prévu que, par dérogation, les nouveaux taux du versement transport seront fixés par délibération du STIF lors de sa séance suivant la publication de la loi, avec prise d’effet le premier jour du troisième mois qui suit cette délibération (CGCT, art. L. 2531-4 modifié).

En outre, hors Ile-de-France, le taux du versement transport applicable sur le territoire de certaines autorités organisatrices des transports urbains évolue au 1er janvier 2017. Les territoires concernés sont récapitulés dans une circulaire de l’ACOSS(3).

Les tranches du barème de la taxe sur les salaires due en métropole sont revalorisées de 0,1 %, comme la limite supérieure de la première tranche du barème de l’impôt sur le revenu. Pour les salaires versés en 2017, le barème de la taxe sur les salaires est donc le suivant(4) :

→ 4,25 % sur la fraction de rémunération annuelle n’excédant pas 7 721 € ;

→ 8,50 % sur la fraction de rémunération annuelle supérieure à 7 721 € et n’excédant pas 15 416 € ;

→ 13,60 % sur la fraction de rémunération annuelle supérieure à 15 416 € et n’excédant pas 152 274 € ;

→ 20 % au-delà de 152 274 €.

La taxe sur les salaires due au titre des rémunérations versées en 2017 sera payable en 2018.

Par ailleurs, les associations non soumises à l’impôt sur les sociétés voient leur abattement sur la taxe sur les salaires passer de 20 283 € à 20 303 € pour la taxe due au titre des salaires versés à partir du 1er janvier 2017.

(1) Sur les facteurs de pénibilité, voir ASH n° 2879 du 17-10-14, p. 44.

(2) La liste des communes, fixée à l’article R. 2531-6 du code général des collectivités territoriales, devrait être modifiée pour tenir compte de la création de la nouvelle catégorie intermédiaire de communes.

(3) Circulaire ACOSS n° 2016-0000020 du 23 novembre 2016, disp. sur

(4) Les montants présentés ont été calculés par la rédaction et doivent être confirmés par la direction générale des finances publiques.