Le taux horaire du SMIC a été revalorisé de 0,6 % au 1er janvier 2016 et est ainsi passé à 9,67 € brut (contre 9,61 €) en métropole, en Guadeloupe, en Guyane, en Martinique, à La Réunion, à Saint-Barthélemy, à Saint-Martin et à Saint-Pierre-et-Miquelon. Son montant mensuel s’élève dorénavant à 1 466,62 € brut sur la base de la durée légale du travail de 35 heures hebdomadaires (au lieu de 1 457,52 €).

Suivant les préconisations du groupe d’experts indépendants chargé de se prononcer chaque année sur l’évolution du SMIC, le gouvernement a, une nouvelle fois, décidé de ne pas procéder à ce qui est communément appelé un « coup de pouce », comme c’est le cas depuis 2007. La hausse du SMIC au 1er janvier 2016 découle donc de la stricte application des mécanismes légaux, avec toutefois un léger aménagement. En principe, la hausse du SMIC correspond en effet à la somme du taux d’inflation hors tabac pour les 20 % de ménages les plus modestes et de la moitié du gain de pouvoir d’achat du salaire horaire de base ouvrier et employé (SHBOE). Les dernières statistiques montrent que l’indice des prix a reculé de 0,1 % sur un an et que, parallèlement, la progression du pouvoir d’achat du SHBOE a été de 1,2 % sur un an. « Au regard de ces éléments », le gouvernement a « décidé de ne pas tenir compte de la baisse de l’indice des prix dans la détermination de la revalorisation du SMIC », a expliqué la ministre du Travail et de l’Emploi dans un communiqué du 14 décembre dernier. Sans cette décision, la hausse du SMIC n’aurait été que de 0,5 %.

Quant au minimum garanti, il est maintenu, au 1er janvier, à 3,52 €.

Le SMIC est le salaire horaire en dessous duquel il est interdit de rémunérer un salarié et ce, quelle que soit la forme de sa rémunération (au temps, au rendement, à la tâche, à la pièce, à la commission ou au pourboire). Il s’applique sur l’ensemble du territoire métropolitain, dans les départements d’outre-mer (hors Mayotte) ainsi que dans les collectivités de Saint-Barthélemy, de Saint-Martin et de Saint-Pierre-et-Miquelon. Il est censé assurer aux salariés dont les salaires sont les plus faibles « la garantie de leur pouvoir d’achat et une participation au développement économique de la Nation » (code du travail [C. trav.], art. L. 3231-2).

Tout salarié du secteur privé âgé d’au moins 18 ans et d’aptitude physique normale doit percevoir un salaire au moins égal au SMIC. Bénéficient également de ce minimum les salariés du secteur public employés dans des conditions de droit privé. En revanche, sont exclus du bénéfice du SMIC les salariés dont l’horaire de travail n’est pas contrôlable. Un taux réduit du SMIC peut en outre être pratiqué pour :

→ les apprentis et les jeunes salariés en contrat de professionnalisation, en fonction de leur âge et de la durée du contrat ;

→ les jeunes salariés âgés de moins de 18 ans qui ont moins de 6 mois de pratique professionnelle dans la branche d’activité.

Pour déterminer si un salarié est rémunéré au niveau du SMIC, il convient de prendre en considération le salaire horaire qui correspond à une heure de travail effectif compte tenu des avantages en nature et des majorations diverses ayant le caractère de fait d’un complément de salaire, à l’exclusion des sommes versées à titre de remboursement de frais, des majorations pour heures supplémentaires prévues par la loi et de la prime de transport (C. trav., art. D. 3231-6).

Le minimum garanti n’est pas un salaire de référence mais un élément servant à l’évaluation des avantages en nature dans certains cas, des frais professionnels, d’allocations d’aide sociale …

Le SMIC est revalorisé chaque 1er janvier, par décret, en tenant compte de l’évolution de l’indice mensuel des prix à la consommation hors tabac des ménages du premier quintile de la distribution des revenus(1) et sur la base du demi-gain de pouvoir d’achat du salaire horaire de base ouvrier et employé. Les pouvoirs publics peuvent également décider d’une revalorisation supplémentaire (« coup de pouce »). « En aucun cas, l’accroissement annuel du pouvoir d’achat du SMIC ne peut être inférieur à la moitié de l’augmentation du pouvoir d’achat des salaires horaires moyens enregistrés par l’enquête trimestrielle du ministère chargé du travail » (C. trav., art. L. 3231-4, L. 3231-6 à L. 3231-8 et R. 3231-2). Un groupe d’experts se prononce, chaque année, sur l’évolution du SMIC. Le rapport qu’il établit est adressé à la Commission nationale de la négociation collective (CNNC) ainsi qu’au gouvernement et est rendu public. C’est après en avoir pris connaissance que la CNNC donne un avis motivé au ministre chargé du travail sur la fixation du SMIC (C. trav., art. R. 3231-7).

Lorsque l’indice national des prix à la consommation atteint un niveau correspondant à une hausse d’au moins 2 % par rapport à l’indice constaté lors de l’établissement du SMIC immédiatement antérieur, le SMIC est alors relevé, par arrêté, dans la même proportion à compter du premier jour du mois qui suit la publication de l’indice entraînant ce relèvement (C. trav., art. L. 3231-5).

Enfin, le gouvernement peut décider de porter, en cours d’année, le SMIC à un niveau supérieur à celui qui résulterait de la seule évolution des prix (« coup de pouce ») (C. trav., art. L. 3231-10).

Le montant du minimum garanti (C. trav., art. L. 3231-12) :

→ est revalorisé annuellement en fonction de l’évolution de l’indice des prix à la consommation ;

→ peut être porté à un niveau supérieur à tout moment par voie réglementaire.

Depuis le 1er janvier 2016, le montant du SMIC est le suivant :

→ par heure : 9,67 € brut (7,53 € net) ;

→ par mois : 1 466,65 € brut pour 151,67 heures.

S’agissant du SMIC mensuel, un montant légèrement différent est obtenu si l’on applique la formule de calcul retenue par l’administration :

35 × (52 ÷ 12) × 9,67 = 1 466,62 € brut (1 141,61 € net)

(A noter) Les montants nets sont ceux qui sont communiqués à titre indicatif aux ASH par le ministère du Travail, après déduction d’un taux de cotisations sociales de 14,15 %, ainsi que de la contribution sociale généralisée et de la contribution au remboursement de la dette sociale (8 % de 98,25 % du SMIC brut).

Au 1er janvier, le minimum garanti s’établit à 3,52 € en métropole, dans les départements d’outre-mer (hors Mayotte) et dans les collectivités de Saint-Barthélemy, de Saint-Martin et de Saint-Pierre-et-Miquelon.

Les jeunes travailleurs de moins de 18 ans ayant moins de 6 mois de pratique professionnelle dans la branche d’activité dont ils relèvent doivent percevoir au minimum par heure de travail (C. trav., art. D. 3231-3) :

→ 80 % du SMIC horaire s’ils ont moins de 17 ans, soit 7,74 € brut ;

→ 90 % du SMIC horaire s’ils ont entre 17 et 18 ans, soit 8,70 € brut.

→ Rémunération. Sous réserve de dispositions contractuelles ou conventionnelles plus favorables, l’apprenti perçoit un salaire calculé en pourcentage du SMIC (9,67 € depuis le 1er janvier 2016) et dont le montant varie en fonction de son âge et de sa progression dans le ou les cycles de formation (C. trav., art. L. 6222-27 et D. 6222-26).

→ Majorations pour âge. Ces montants sont majorés à compter du premier jour du mois suivant le jour où l’apprenti atteint 18 ans ou 21 ans. Et les années de contrats exécutées avant qu’il ait atteint ces âges sont prises en compte pour le calcul des montants minimaux de rémunération (C. trav., art. D. 6222-34).

→ Contrats successifs. Lorsqu’un apprenti conclut un nouveau contrat d’apprentissage avec le même employeur, sa rémunération est au moins égale à celle qu’il percevait lors de la dernière année d’exécution de son précédent contrat, sauf lorsque le pourcentage de rémunération lié à son âge lui est plus favorable (C. trav., art. D. 6222-31). Quand un apprenti conclut un nouveau contrat d’apprentissage avec un employeur différent, sa rémunération est au moins égale à la rémunération minimale à laquelle il pouvait prétendre lors de la dernière année d’exécution du contrat précédent, sauf, là encore, si l’application des critères de rémunération liés à l’âge lui est plus favorable (C. trav., art. D. 6222-32).

→ Prolongation de l’apprentissage. En cas d’échec à l’examen, l’apprentissage peut être prolongé de un an au maximum (par prorogation du contrat initial ou par conclusion d’un nouveau contrat avec un autre employeur). Dans ce cas, l’apprenti perçoit un salaire au moins égal à celui qui a été perçu l’année précédant cette prolongation (C. trav., art. D. 6222-28).

→ Formation complémentaire. La rémunération minimale de l’apprenti est majorée de 15 points par année supplémentaire de formation.

L’apprenti perçoit un salaire dont le montant, déterminé en pourcentage du SMIC (9,67 €/heure depuis le 1er janvier), est fixé pour chaque année d’apprentissage. La rémunération varie en fonction de l’âge du bénéficiaire, de l’ancienneté dans le contrat et du niveau de la formation préparée :

→ diplôme de niveau V (correspondant au BEP ou au CAP) : rémunération égale au salaire minimum fixé dans le secteur privé pour l’apprenti (voir tableau ci-contre) ;

→ diplôme ou titre de niveau IV (niveau équivalant à celui du baccalauréat général, technologique ou professionnel, ou du brevet de technicien) : rémunération égale au salaire minimum de l’apprenti dans le secteur privé majoré de 10 points ;

→ diplôme ou titre de niveau III (niveau du BTS ou du DUT, ou de fin de premier cycle de l’enseignement supérieur) : rémunération égale au salaire minimum de l’apprenti dans le secteur privé majoré de 20 points.

Le contrat de professionnalisation peut être conclu pour une durée déterminée ou indéterminée. Dans ce dernier cas, il débute par une action de professionnalisation. Peuvent conclure un contrat de professionnalisation les jeunes de 16 à 25 ans révolus afin de compléter leur formation initiale et les demandeurs d’emploi de 26 ans et plus. Sont par ailleurs éligibles au dispositif les bénéficiaires du revenu de solidarité active (RSA), de l’allocation de solidarité spécifique (ASS) ou de l’allocation aux adultes handicapés (AAH), ainsi que les personnes ayant bénéficié d’un contrat unique d’insertion.

Sauf dispositions conventionnelles ou contractuelles plus favorables, les salariés âgés de moins de 26 ans en contrat de professionnalisation perçoivent, pendant la durée du contrat à durée déterminée ou de l’action de professionnalisation du contrat à durée indéterminée, un salaire horaire minimum, calculé en pourcentage du SMIC, qui varie en fonction de leur âge et de leur niveau de formation (C. trav., art. L. 6325-8, D. 6325-14 et D. 6325-15) :

Les titulaires d’un contrat de professionnalisation âgés d’au moins 26 ans perçoivent, pendant la durée du contrat à durée déterminée ou de l’action de professionnalisation du contrat à durée indéterminée, un salaire qui ne peut être inférieur ni au SMIC (9,67 € brut par heure depuis le 1er janvier) ni à 85 % du minimum conventionnel applicable à l’entreprise (C. trav., art. L. 6325-9 et D. 6325-18).

Sous réserve de clauses contractuelles ou conventionnelles plus favorables, le titulaire d’un contrat unique d’insertion-contrat d’accompagnement dans l’emploi (CUI-CAE) perçoit un salaire au moins égal au produit du SMIC par le nombre d’heures de travail accomplies, qui ne peut être inférieur à 20, sauf lorsque la convention le prévoit en vue de répondre aux difficultés particulières de l’intéressé (C. trav., art. L. 5134-26 et L. 5134-27). Pour une durée de travail de 20 heures par semaine, soit 86,67 heures par mois (20 × 52 ÷ 12), la rémunération mensuelle brute est donc égale au minimum à 838,10 €.

Le CUI-CAE ouvre droit à une aide financière de l’Etat qui varie en fonction de certains critères (C. trav., art. L. 5134-30). Son montant ne peut excéder 95 % du SMIC horaire, soit 9,19 € par heure travaillée, dans la limite de la durée légale hebdomadaire de 35 heures. Toutefois, pour les ateliers et chantiers d’insertion conventionnés par l’Etat, le montant de l’aide financière peut être porté jusqu’à 105 % du montant brut du SMIC par heure travaillée, soit 10,15 € par heure, dans la limite de 35 heures (C. trav., art. L. 5134-30-1).

Même si le code du travail ne le précise pas expressément, les salariés titulaires d’un contrat unique d’insertion-contrat initiative-emploi (CIE) sont, en toute logique, rémunérés conformément aux dispositions conventionnelles applicables dans l’entreprise ou l’établissement. Et, en tout état de cause, leur rémunération ne peut être inférieure au SMIC (9,67 € brut par heure depuis le 1er janvier). Aussi, pour une durée de travail de 20 heures par semaine (durée minimale), soit 86,67 heures par mois (20 × 52 ÷ 12), le bénéficiaire perçoit 838,10 € par mois (C. trav., art. L. 5134-70-1). Si la durée hebdomadaire de travail du titulaire d’un CIE ne peut en principe être inférieure à 20 heures (sans changement), depuis la loi du 17 août 2015 relative au dialogue social et à l’emploi, il est possible de prévoir une durée de travail moindre lorsque le salarié est âgé d’au moins 60 ans et est éligible à un dispositif d’intéressement à la reprise d’activité des bénéficiaires des allocations du régime de solidarité(2).

Une aide de l’Etat versée à l’employeur permet de prendre en charge une part de la rémunération dans la limite de 47 % du SMIC horaire brut, soit 4,54 € par heure, et d’une durée hebdomadaire de travail de 35 heures (C. trav., art. L. 5134-72-1).

Les jeunes âgés de 16 à 25 ans (jusqu’à 30 ans pour ceux qui sont reconnus travailleurs handicapés) sans emploi, peu ou non qualifiés et qui connaissent des difficultés particulières d’accès à l’emploi, peuvent être recrutés en emplois d’avenir.

Bien que la loi ne le précise pas expressément, les jeunes ainsi recrutés doivent être rémunérés conformément aux dispositions conventionnelles ou, dans la fonction publique, à la grille applicable pour un poste similaire(3). Et, en tout état de cause, ces emplois ne peuvent donner lieu à une rémunération inférieure au SMIC (9,67 € brut par heure depuis le 1er janvier), y compris pour les jeunes de 16 et 17 ans.

Les emplois d’avenir donnent lieu au versement d’une aide de l’Etat à l’employeur fixée à :

→ 75 % du SMIC horaire brut (7,25 € par heure depuis le 1er janvier) pour les emplois d’avenir du secteur non marchand ;

→ 35 % du SMIC horaire brut (3,38 € par heure) pour les emplois d’avenir du secteur marchand.

→ 47 % du SMIC horaire brut (4,54 € par heure) pour les emplois d’avenir conclus en CUI-CIE par les entreprises d’insertion et les groupements d’employeurs pour l’insertion et la qualification.

Les titulaires de l’allocation de solidarité spécifique qui reprennent une activité professionnelle salariée d’une durée de travail inférieure à 78 heures par mois (4), ainsi que, quelle que soit leur durée d’activité, les titulaires de l’allocation temporaire d’attente (ATA), peuvent cumuler leur allocation avec leurs revenus d’activité selon les modalités suivantes (C. trav., art. R. 5425-2 et 5425-3 ; directive Unedic n° 2006-27 du 12 décembre 2006) :

→ pendant les 6 premiers mois civils d’activité, le cumul entre l’allocation de solidarité (ASS ou ATA) et le revenu d’activité est total si la rémunération brute mensuelle perçue par l’intéressé ne dépasse pas la moitié du SMIC mensuel calculé sur la base de 169 heures, soit 817,12 € brut. La partie de rémunération supérieure à cette limite donne lieu au calcul d’un nombre de jours non indemnisables, égal à 40 % du quotient de la partie de la rémunération brute qui excède la moitié du SMIC mensuel par le montant journalier de l’allocation versée au bénéficiaire. Ce qui revient à déduire du montant des allocations une somme équivalant à 40 % de la partie du revenu brut d’activité qui dépasse 817,12 € ;

→ du 7e au 12e mois civil d’activité, le cumul n’est plus que partiel, quel que soit le montant de la rémunération, et une somme équivalant à 40 % du revenu brut total d’activité est déduite du montant initial de l’allocation versée.

Selon la convention collective qui leur est applicable, les assistants maternels agréés au service des particuliers doivent percevoir un salaire horaire brut de base qui ne peut être inférieur par enfant et par heure à 1/8 de 2,25 SMIC horaire, soit 2,72 €.

La rémunération des assistants maternels agréés employés par des personnes morales de droit public ou privé ne peut être inférieure à 0,281 fois le montant du SMIC par enfant et par heure d’accueil, soit 2,72 € (code de l’action sociale et des familles [CASF], art. D. 423-9).

→ L’indemnité de sujétion exceptionnelle est au minimum égale, pour un assistant maternel employé par une personne morale de droit privé, à 0,14 SMIC horaire par enfant et par heure d’accueil, soit 1,35 € (CASF, art. D. 423-2).

→ L’indemnité d’entretien versée par les parents de l’enfant lorsqu’ils n’apportent aucune fourniture ne peut être inférieure par enfant et pour une journée de 9 heures à 85 % du minimum garanti, soit 2,99 €. Ce montant est calculé en fonction de la durée effective d’accueil quotidien (CASF, art. D. 423-7).

→ L’indemnité compensatrice d’absence de l’enfant pour maladie due à l’assistant maternel employé par une personne morale ne peut être inférieure à la moitié du salaire horaire minimum par heure d’absence, soit 1,36 € par heure (CASF, art. D. 423-18).

Sont ici visés les assistants familiaux employés par des personnes morales de droit privé.

La rémunération mensuelle des assistants familiaux accueillant un enfant de façon continue est constituée de 2 parts – l’une correspondant à la fonction globale d’accueil, l’autre à l’accueil de chaque enfant – dont la somme ne peut être inférieure à 120 fois le SMIC horaire, soit 1 160,40 € par mois. La première part ne peut être inférieure à 50 fois le SMIC horaire par mois (soit 483,50 €) et la seconde à 70 fois le SMIC horaire par mois et par enfant (soit 676,90 €) (CASF, art. D. 423-23).

Lorsque l’enfant est accueilli de façon intermittente, leur salaire ne peut être inférieur, par enfant et par jour, à 4 fois le SMIC horaire, soit 38,68 € (CASF, art. D. 423-24).

En cas de sujétion exceptionnelle liée à l’état de santé de l’enfant (handicap, maladie…), le salaire minimum des assistants familiaux est majoré d’au moins (CASF, art. D. 423-2) :

→ 1/2 SMIC horaire par enfant et par jour de garde, soit 4,84 €, en cas d’accueil intermittent ;

→ 15,5 fois le SMIC horaire par mois et par enfant, soit 149,89 €, en cas d’accueil continu.

Par ailleurs, une indemnité d’attente est versée sous conditions, pendant une durée de 4 mois consécutifs, à l’assistant familial ayant déjà accueilli des mineurs pour chaque jour où aucun enfant ne lui est confié. Elle ne peut être inférieure à 2,8 fois le SMIC horaire par jour, soit 27,08 € (CASF, art. D. 423-25).

Enfin, le montant des indemnités et fournitures destinées à l’entretien de l’enfant ne peut être inférieur à 3,5 fois le minimum garanti, soit 12,32 € (5). Il peut être modulé en fonction de l’âge de l’enfant (CASF, art. D. 423-22).

Les personnels pédagogiques occasionnels en accueils collectifs de mineurs organisés à l’occasion de vacances scolaires, de congés professionnels ou de loisirs titulaires d’un contrat d’engagement éducatif perçoivent une rémunération qui ne peut être inférieure à 2,20 fois le montant du SMIC horaire par jour, soit 21,27 € (CASF, art. D. 432-2 nouveau).

Le délégué aux prestations familiales exerçant son activité à titre individuel perçoit, pour toute mesure judiciaire d’aide à la gestion du budget familial que lui confie le juge, un tarif forfaitaire fixé à 21 SMIC brut horaires, soit, au 1er janvier 2016, 203,07 € (arrêté du 31 décembre 2008, NOR : MTSA0831277A, J.O. du 9-01-09).

Dans les entreprises adaptées et les centres de distribution de travail à domicile, la rémunération des personnes handicapées ne peut être inférieure au SMIC brut, soit 9,67 €/heure au 1er janvier (C. trav., art. L. 5213-15). L’établissement reçoit de l’Etat une aide mensuelle au poste fixée à 80 % du SMIC horaire brut (soit 7,74 €) multiplié par la durée collective de travail applicable dans la structure, dans la limite de la durée légale du travail (151,67 heures par mois). Pour les emplois à temps partiel, le montant de l’aide est calculé, selon les mêmes modalités, à due proportion du nombre d’heures travaillées (C. trav., art. R. 5213-76).

Une aide au poste minorée est versée aux entreprises adaptées et aux centres de distribution de travail à domicile qui maintiennent, en application de dispositions légales ou conventionnelles, la rémunération des travailleurs handicapés pendant les périodes donnant lieu au versement d’une indemnité journalière au titre d’un arrêt maladie. Le montant de cette aide au poste correspond à 30 % du SMIC horaire brut (2,90 €) rapporté à la durée collective du travail applicable ou à la durée du travail inscrite au contrat de travail en cas de temps partiel, dans la limite de la durée légale du travail. Lorsque l’absence ne couvre pas un mois civil entier, l’aide est réduite au prorata du nombre d’indemnités journalières versées (C. trav., art. R. 5213-76).

Dans les établissements et services d’aide par le travail (ESAT), s’applique un système de « rémunération garantie » dont le montant – proratisé pour les salariés exerçant une activité à temps partiel – est compris entre 55 % et 110 % du SMIC pour un salarié à temps complet, soit entre 5,32 € et 10,64 € brut par heure. Cette rémunération se compose d’une part financée par l’ESAT, qui ne peut être inférieure à 5 % du SMIC (0,48 €/heure), et d’une aide au poste financée par l’Etat, qui ne peut être supérieure à 50 % du SMIC (4,84 €/heure). Ce dernier montant s’élève à 50 % du SMIC lorsque la part de la rémunération financée par l’ESAT est supérieure à 5 % (0,48 €/heure) et inférieure ou égale à 20 % du SMIC (1,93 €/heure). Lorsque la part de rémunération garantie qui est financée par l’ESAT dépasse le seuil de 20 % du SMIC, le pourcentage de 50 % (4,84 €/heure) est réduit de 0,5 % pour chaque hausse de 1 % de la part de la rémunération financée par l’établissement ou le service (CASF, art. R. 243-5 et R. 243-6).

Dans le milieu ordinaire de travail, il existe une aide au poste pour « lourdeur du handicap ». Son montant est égal (C. trav., art. R. 5213-49 ; arrêté du 9 février 2006, NOR : SOCF0610307A, J.O. du 10-02-06) :

→ à 450 fois le SMIC horaire, soit 4 351,50 €, si le surcoût lié au handicap est égal ou supérieur à 20 % du SMIC (1,93 €) et inférieur à 50 % du SMIC (4,84 €) × le nombre d’heures correspondant à la durée collective du travail applicable dans l’établissement ;

→ à 900 fois le SMIC horaire, soit 8 703 €, si les charges induites par le handicap sont égales ou supérieures à 50 % du SMIC (4,84 €) × le nombre d’heures correspondant à la durée collective du travail applicable dans l’établissement.

Le montant de l’aide est proratisé en cas de durée de travail inférieure.

Les personnes handicapées peuvent cumuler intégralement ou partiellement l’AAH et les revenus tirés d’une activité professionnelle en milieu ordinaire de travail. Ainsi, lorsque le bénéficiaire n’a pas perçu de revenus d’activité au cours du mois civil précédent et commence ou reprend une activité, les revenus d’activité professionnelle sont exclus du montant des ressources servant au calcul de l’allocation pendant une durée maximale de 6 mois à partir du mois du début ou de la reprise d’activité. Le cumul intégral n’est pas applicable lorsque le début ou la reprise d’activité sont antérieurs à la date d’ouverture du droit à l’allocation aux adultes handicapés. Dans ce cas, et également lorsque la période de cumul intégral est terminée, les revenus d’activité professionnelle sont affectés d’un abattement égal à (CSS, art. D. 821-9) :

→ 80 % pour les revenus d’activité inférieurs ou égaux à 30 % du SMIC brut mensuel en vigueur le dernier jour de la période de référence ;

→ 40 % sur les revenus d’activité supérieurs à 30 % du SMIC brut mensuel en vigueur le dernier jour de la période de référence.

La « rémunération garantie » versée à la personne handicapée accueillie en ESAT, dans le cadre d’un contrat de soutien et d’aide par le travail, est cumulable avec l’AAH :

→ dans la limite de 100 % du SMIC (base 151,67 heures), soit 1 466,62 € par mois ;

→ dans la limite de 130 % du SMIC, soit 1 906,61 € par mois, lorsque l’allocataire est marié et non séparé ou est lié par un pacte civil de solidarité ou encore vit en concubinage.

Ces pourcentages sont majorés de 15 % quand l’intéressé a un enfant ou un ascendant à sa charge (CSS, art. D. 821-5).

Lorsque la personne handicapée a été présente au sein de l’ESAT pendant une année civile de référence complète, ou un trimestre de référence complet, il est tenu compte, pour l’attribution de l’AAH, d’une partie de la rémunération garantie qu’elle a perçue pendant l’année civile ou le trimestre de référence. Ainsi, pour le calcul de l’allocation, ses revenus d’activité à caractère professionnel sont affectés d’un abattement de (CSS, art. D. 821-10) :

→ 3,5 % lorsque la part de la rémunération garantie financée par l’ESAT est supérieure à 5 % du SMIC (0,48 € par heure) et inférieure à 10 % du SMIC (0,97 €) ;

→ 4 % lorsque la part de la rémunération garantie financée par l’ESAT est supérieure ou égale à 10 % du SMIC (0,97 € par heure) et inférieure à 15 % du SMIC (1,45 €) ;

→ 4,5 % lorsque la part de la rémunération garantie financée par l’ESAT est supérieure ou égale à 15 % du SMIC (1,45 € par heure) et inférieure à 20 % du SMIC (1,93 €) ;

→ 5 % lorsque la part de la rémunération garantie financée par l’ESAT est supérieure ou égale à 20 % du SMIC (1,93 € par heure) et inférieure ou égale à 50 % du SMIC (4,84 €).

Le particulier qui accueille à titre onéreux une personne âgée ou handicapée perçoit (CASF, art. D. 442-2) :

→ une rémunération journalière des services rendus d’un montant minimal de 24,18 € (2,5 SMIC horaire) ;

→ une indemnité journalière représentative des frais d’entretien courant de la personne accueillie comprise entre 7,04 € (2 fois le minimum garanti [MG]) et 17,60 € (5 fois le MG) ;

→ une indemnité journalière pour sujétions particulières (en raison de l’état de la personne accueillie) comprise entre 3,52 € (1 fois le MG) et 14,08 € (4 fois le MG).

Le particulier qui recourt aux services d’un salarié pour un emploi familial par le biais d’un chèque emploi-service universel (CESU) doit lui verser une rémunération au moins égale au SMIC horaire net ou – s’il est plus favorable, au salaire conventionnel net(6) – majorée d’une indemnité de 10 % pour congés payés, soit, depuis le 1er janvier 2016 : 8,13 € ou 7,97 € dans les départements du Haut-Rhin, du Bas-Rhin et de la Moselle.

Les employeurs inscrits au répertoire des métiers (ou au registre des entreprises en Alsace-Moselle) et ceux qui occupent moins de 11 salariés au 31 décembre de l’année précédant la conclusion du contrat d’apprentissage (apprentis non compris) sont exonérés de toutes cotisations et contributions patronales d’origine légale ou conventionnelle, à l’exception des cotisations supplémentaires d’accidents du travail et de la cotisation « accidents du travail et maladies professionnelles » (AT-MP) pour tous les contrats d’apprentissage conclus à compter du 1er janvier 2007.

Les autres employeurs, c’est-à-dire ceux qui ne sont pas inscrits au répertoire des métiers et qui occupent plus de 11 salariés (apprentis non compris), sont exonérés des cotisations patronales et salariales dues au titre des assurances sociales (maladie, maternité, invalidité, décès, vieillesse) et des prestations familiales. Restent donc exigibles, outre la contribution AT/MP :

→ les contributions dues au Fonds national d’aide au logement, soit 0,10 % pour les employeurs occupant de 11 à 19 salariés et 0,50 % pour ceux qui en emploient 20 et plus ;

→ la contribution « solidarité autonomie », soit 0,30 % ;

→ les cotisations d’assurance chômage ;

→ la contribution à l’assurance garantie des salaires (AGS) ;

→ la contribution au financement des organisations syndicales, soit 0,016 % ;

→ le cas échéant, le versement transport et le forfait social.

Ces cotisations sont calculées sur une base forfaitaire mensuelle égale à la rémunération minimale de l’apprenti diminuée de 11 points, déterminée sur la base de 151,67 heures et en fonction du SMIC en vigueur au 1er janvier de l’année civile considérée (soit 9,67 € pour 2016), quelles que soient la taille de l’entreprise et la durée du travail appliquée (arrêté du 3 août 2011, NOR : ETSS1112767A, J.O. du 6-09-11).

Dans les centres de vacances ou de loisirs pour jeunes ou accueillant des adultes handicapés, les personnels d’encadrement ou d’animation exerçant à titre temporaire et non bénévole sont assujettis à une cotisation de sécurité sociale sur une assiette forfaitaire établie en fonction du SMIC horaire en vigueur au 1er janvier (9,67 € pour 2016) et variant suivant le poste occupé (arrêté du 11 octobre 1976, J.O. du 27-10-76 et arrêté du 13 juillet 1990, NOR : SPSS9001485A, J.O. du 20-07-90). Le montant de cette assiette est arrondi, le cas échéant, à l’euro le plus proche (arrêté du 22 février 1995, NOR : SPSS9500659A, J.O. du 3-03-95).

Pour les centres d’accueil des jeunes, seuls sont concernés : les centres de vacances accueillant en hébergement des mineurs de plus de 4 ans, les centres de loisirs sans hébergement habilités pour recevoir de manière habituelle et collective des mineurs à l’occasion de leurs loisirs (en dehors du temps scolaire), les maisons familiales de vacances agréées. Sont exclus notamment : les garderies municipales, les crèches et jardins d’enfants, les restaurants et cantines scolaires.

S’agissant des centres pour adultes handicapés, sont exclus du bénéfice de l’assiette forfaitaire les établissements à but lucratif ainsi que les établissements ou associations à but non lucratif appliquant les conventions collectives du 31 octobre 1951 (établissements privés d’hospitalisation, de soins, de cure et de garde à but non lucratif), du 15 mars 1966 (établissements et services pour personnes inadaptées et handicapées) et du 7 juillet 1986 (Croix-Rouge française).

Les cotisations de sécurité sociale sont calculées sur une base forfaitaire pour les salariés qui exercent une activité accessoire n’excédant pas 480 heures par an dans le cadre d’une association de jeunesse ou d’éducation populaire agréée, à l’exclusion des activités sportives (qui obéissent à un autre régime). L’assiette est égale, par heure travaillée, au SMIC horaire en vigueur au 1er janvier, soit 9,67 € en 2016. Elle est arrondie, le cas échéant, à l’euro le plus proche (arrêté du 28 juillet 1994, NOR : SPSS9402381A, J.O. du 6-08-94).

(A noter) Les cotisations peuvent être calculées sur le montant réel de la rémunération, d’un commun accord entre l’employeur et le salarié.

Les cotisations de sécurité sociale, à l’exception des cotisations d’accidents du travail et de maladies professionnelles (AT-MP), dues au titre d’activités exercées dans un but de réinsertion socioprofessionnelle par les personnes en difficulté sont calculées (CSS, art. L. 241-12 ; arrêté du 31 mars 1994, NOR : SPSS9401049A, J.O. du 8-04-94) :

→ soit sur une assiette forfaitaire égale à 40 % du SMIC en vigueur à la date de versement de la rémunération (3,87 € depuis le 1er janvier 2016) lorsque celle-ci est inférieure ou égale à ce montant ;

→ soit sur la rémunération effectivement versée lorsqu’elle est supérieure à 40 % du SMIC et dans la limite du SMIC.

La cotisation d’accidents du travail est, quant à elle, calculée forfaitairement, quel que soit le montant de la rémunération. Elle est égale à celle qui est due pour les stagiaires de la formation professionnelle continue.

Ces dispositions sont applicables aux personnes accueillies dans les structures suivantes (CSS, art. L. 241-12) :

→ les centres d’hébergement et de réinsertion sociale (CHRS) et leurs ateliers ;

→ les services ou établissements habilités au titre des articles L. 121-2 et L. 222-5 du code de l’action sociale et des familles, c’est-à-dire qui accueillent les mineurs et les mères isolées ou mènent « des actions visant à prévenir la marginalisation et à faciliter l’insertion ou la promotion sociale des jeunes et des familles » (foyers de jeunes travailleurs, clubs de prévention, organismes assurant l’accueil et l’hébergement de personnes en difficulté…) ;

→ les organismes d’accueil communautaire et d’activités solidaires qui en font la demande.

Les personnes – ou, pour un couple, l’un ou l’autre de ses membres – qui cessent ou réduisent leur activité professionnelle pour s’occuper d’un enfant ou d’un adulte handicapé à charge sont obligatoirement affiliées à l’assurance vieillesse du régime général de sécurité sociale dès lors que leurs ressources ne dépassent pas un certain plafond(7). La cotisation à l’assurance vieillesse des parents au foyer (AVPF), à la charge de la caisse nationale des allocations familiales, est calculée sur la base d’un salaire forfaitaire égal, par mois, à 169 fois le montant du SMIC horaire brut en vigueur au 1er juillet de l’année civile précédente (donc le 1er juillet 2015), soit 1 624,09 € en 2016. Cette base est réduite de moitié, soit à 812,05 €, lorsque la personne a perçu au cours de l’année d’affiliation des revenus professionnels pour un montant compris entre 13,6 % et 63 % du plafond annuel de la sécurité sociale (CSS, art. L. 381-1 et R. 381-1).

Pour les bénéficiaires du complément de libre choix d’activité ou de la prestation partagée d’éducation de l’enfant (8) de la prestation d’accueil du jeune enfant (PAJE), la cotisation à l’AVPF est calculée sur la même base forfaitaire, soit 1 624,09 €. Cette assiette est réduite à 50 % ou à 20 % de ce montant si l’allocation est à taux partiel (activité au plus égale à 50 % et comprise entre 50 % et 80 %) (CSS, art. L. 381-1 et R. 381-3-1).

Pour les bénéficiaires de l’allocation journalière de présence parentale, la cotisation est calculée sur une assiette égale, par jour, à 169 fois le SMIC horaire en vigueur au 1er juillet de l’année civile précédente divisés par 22, soit 73,82 € (CSS, art. L. 381-1 et R. 381-3-1).

Pour les autres bénéficiaires (titulaires du complément familial…), la cotisation est, elle aussi, assise sur une assiette forfaitaire égale à 169 fois le SMIC horaire en vigueur au 1er juillet de l’année civile précédente, soit 1 624,09 € (CSS, art. L. 381-1 et R. 381-3).

Les cotisations salariales et patronales d’assurance vieillesse pour les détenus travaillant pour le compte de l’administration et rémunérés sur les crédits affectés au fonctionnement de services généraux sont assises sur un montant forfaitaire établi par mois, égal au SMIC en vigueur au 1er janvier de l’année et calculé sur la base de 67 heures, soit 647,89 € pour 2016 (CSS, art. R. 381-105).

La réduction de charges patronales dite « Fillon », applicable sur les salaires inférieurs à 1,6 SMIC, porte sur (CSS, art. L. 241-13 et D. 241-2-4) :

→ les cotisations patronales de sécurité sociale (maladie, maternité, invalidité, décès, vieillesse) et d’allocations familiales ;

→ la cotisation due au FNAL (Fonds national d’aide au logement) ;

→ la contribution de solidarité pour l’autonomie ;

→ les cotisations d’accidents du travail et maladies professionnelles, dans la limite de 0,93 % de la rémunération.

Les autres contributions (contributions d’assurance chômage, CSG-CRDS…) restent dues à l’Urssaf.

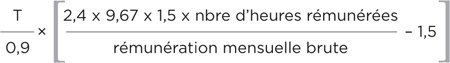

Pour les rémunérations versées à partir de 2016, la réduction de charges est calculée à partir d’un coefficient qui varie selon le niveau réel de cotisations dues par l’entreprise. Le coefficient de réduction, qui est appliqué à la rémunération annuelle du salarié, est ainsi égal à (CSS, art. D. 241-7) :

T est la valeur maximale du coefficient de réduction, qui est fixée comme suit :

→ pour les entreprises soumises à la contribution FNAL au taux de 0,1 %, c’est-à-dire celles de moins de 20 salariés : 0,2802 en 2016 et 0,2807 à compter de 2017 ;

→ pour les entreprises soumises à la contribution FNAL au taux de 0,5 %, c’est-à-dire celles de 20 salariés et plus : 0,2842 en 2016 et 0,2847 à compter de 2017.

Lorsque l’employeur applique un dispositif de lissage des effets liés au franchissement d’un seuil d’effectif le conduisant à appliquer, à titre transitoire, un taux réduit pour le calcul de la cotisation FNAL, le coefficient T est ajusté en conséquence.

Concrètement, au niveau du SMIC, l’exonération de cotisations est de :

→ 28,02 points en 2016 et 28,07 points à compter de 2017 pour les entreprises de moins de 20 salariés ;

→ 28,42 points en 2016 et 28,47 points à compter de 2017 pour les entreprises de 20 salariés et plus.

Sans changement, pour les rémunérations supérieures au SMIC, la réduction de charges est ensuite dégressive et s’annule à 1,6 SMIC (soit 2 346,59 € pour 151,67 heures depuis le 1er janvier 2016).

(A noter) Des règles spécifiques de calcul sont prévues pour les salariés soumis à un régime d’heures d’équivalence payées à un taux majoré en application d’une convention ou d’un accord collectif étendu.

L’exonération de cotisations sociales patronales pour les entreprises implantées dans les zones franches urbaines (ZFU) est supprimée depuis le 1er janvier 2015, mais reste applicable aux entreprises implantées dans les ZFU avant cette date.

Ainsi, cette exonération concerne les salariés dont la rémunération mensuelle est inférieure à 2 SMIC, soit, depuis le 1er janvier 2016, 2 933,24 € pour 151,67 heures par mois. Son montant mensuel est égal au produit de la rémunération mensuelle brute versée au salarié par un coefficient lui-même déterminé en fonction de la rémunération horaire brute du salarié.

Si la rémunération horaire brute est inférieure ou égale à 1,4 SMIC (soit, au 1er janvier 2016, 2 053,27 € pour 151,67 heures par mois), ce coefficient d’exonération est égal à T, qui représente la somme des taux de cotisations patronales d’assurances sociales (maladie, maternité, invalidité, décès et vieillesse) et d’allocations familiales, majoré du taux de la contribution au FNAL et du versement de transport lorsque l’employeur en est redevable. Les taux retenus sont ceux qui sont applicables le premier jour de la période d’emploi rémunérée.

Pour les rémunérations horaires brutes supérieures à 1,4 SMIC, l’exonération décroît à mesure que la rémunération s’élève, jusqu’à s’annuler lorsque celle-ci est égale à 2 SMIC. Le coefficient d’exonération est égal, au 1er janvier 2016, à :

Le résultat obtenu est arrondi à 3 décimales, au millième le plus proche. S’il est supérieur à T, il est pris en compte pour une valeur égale à T.

Une exonération des cotisations sociales patronales de sécurité sociale (maladie, maternité, invalidité, décès et vieillesse) et d’allocations familiales est accordée, sous certaines conditions, pour les embauches réalisées jusqu’au 50e salarié dans les établissements situés dans les zones de revitalisation rurale (ZRR).

Cette exonération s’applique aux salariés dont la rémunération mensuelle est inférieure à 2,4 SMIC, soit 3 519,89 € à compter du 1er janvier 2016 sur la base de 151,67 heures. Elle s’applique selon un barème dégressif tel que l’exonération est totale pour une rémunération horaire inférieure ou égale à 1,5 SMIC – soit 2 199,93 € au 1er janvier sur la base de 151,67 heures – et devient nulle pour une rémunération horaire égale ou supérieure à 2,4 SMIC.

Ainsi, le montant de l’exonération est égal au produit de la rémunération mensuelle brute versée au salarié par un coefficient déterminé en appliquant la formule suivante :

T est la somme des taux de cotisations à la charge de l’employeur dues au niveau du SMIC au titre des assurances sociales et des allocations familiales. Si le résultat est supérieur à T, il est pris en compte pour une valeur égale à T. Le résultat obtenu est arrondi à trois décimales, au millième le plus proche(9).

Les entreprises installées dans les départements d’outre-mer (DOM) – hors Mayotte – peuvent, sous certaines conditions, bénéficier d’une exonération de cotisations patronales de sécurité sociale. Depuis le 1er janvier 2010, elle est accordée à certains employeurs qui occupent moins de 11 salariés et aux employeurs de certains secteurs d’activité, quel que soit leur effectif. Le dispositif est composé de deux régimes : une exonération de droit commun et une exonération renforcée lorsque l’entreprise remplit certaines conditions supplémentaires. Son montant varie en fonction de l’effectif et de la rémunération versée aux salariés.

Depuis le 1er janvier 2014, de nouveaux seuils d’exonération sont applicables pour les entreprises susceptibles de bénéficier du crédit d’impôt pour la compétitivité et l’emploi (CICE) (CSS, art. L. 752-3-2). Pour mémoire, le CICE est ouvert à l’ensemble des entreprises employant des salariés, imposées à l’impôt sur les sociétés ou à l’impôt sur le revenu d’après leur bénéfice réel, quel que soit le mode d’exploitation (entreprise individuelle, société de personnes, société de capitaux…), et quel que soit le secteur d’activité (de services, commerciale…).

Enfin, pour les cotisations dues à compter du 1er janvier 2016, le dispositif a été recentré très fortement sur les bas et moyens salaires par la loi de financement de la sécurité sociale pour 2016 (C. trav., art. L. 752-3-2).

Dans les entreprises de moins de 11 salariés, si la rémunération brute est :

→ inférieure à 2 SMIC (2 933,24 €), l’exonération de cotisations patronales de sécurité sociale est totale pour la partie du salaire limitée à 1,4 SMIC (2 053,27 €) ;

→ supérieure ou égale à 2 SMIC, l’exonération est dégressive jusqu’à 3 SMIC (4 399,86 €) et ensuite s’annule. L’exonération se calcule par application d’une formule qui doit encore être fixée par décret.

Dans les entreprises appartenant à certains secteurs énumérés à l’article L. 752-3-2 du code de la sécurité sociale (BTP, restauration…) sans condition d’effectif, si la rémunération brute est :

→ inférieure ou égale à 1,4 SMIC (2 053,27 €), l’exonération est totale ;

→ supérieure à 1,4 SMIC mais inférieure à 3 SMIC (4 399,86 €), l’exonération est dégressive. Elle se calcule par application d’une formule qui doit encore être fixée par décret ;

→ égale ou supérieure à 3 SMIC, l’exonération est nulle.

Les entreprises qui remplissent des conditions particulières supplémentaires, liées notamment à l’effectif, à l’activité et au chiffre d’affaires, peuvent bénéficier d’une exonération amplifiée.

Lorsque la rémunération brute est :

→ inférieure à 2,5 SMIC (3 666,55 €), l’exonération de cotisations patronales de sécurité sociale est totale sur la fraction du salaire limitée à 1,7 SMIC (2 473,54 €) ;

→ comprise entre 2,5 SMIC et 4,5 SMIC (6 599,79 €), l’exonération est dégressive. Au-delà, elle ne s’applique pas. L’exonération se calcule par application d’une formule de calcul qui doit encore être fixée par décret.

Pour les entreprises de moins de 11 salariés :

→ lorsque la rémunération brute est inférieure à 1,6 SMIC (2 346,59 €), l’exonération s’applique uniquement sur la partie du salaire ne dépassant pas 1,4 SMIC (2 053,27 €) ;

→ lorsque la rémunération brute est supérieure à 1,6 SMIC mais inférieure à 2,3 SMIC (3 373,23 €), l’exonération est dégressive et se calcule par application d’une formule qui d

→ it encore être fixée par décret ; lorsque la rémunération brute est égale ou supérieure à 2,3 SMIC, l’exonération s’annule.

Pour les entreprises appartenant à certains secteurs d’activité (BTP, restauration…) sans condition d’effectif, l’exonération est :

→ totale si la rémunération brute ne dépasse pas 1,3 SMIC (1 906,61 €) ;

→ dégressive si la rémunération brute est supérieure à 1,3 SMIC et inférieure à 2 SMIC (2 933,24 €), où elle s’annule. L’exonération se calcule par application d’une formule qui doit encore être fixée par décret.

L’exonération est renforcée pour certaines entreprises remplissant des conditions particulières liées notamment à l’effectif, à l’activité et au chiffre d’affaires. Dans ce cas, l’exonération est :

→ totale sur la fraction du salaire limitée à 1,7 SMIC (2 493,25 €) lorsque le salaire est inférieur à 2,5 SMIC (3 666,55 €) ;

→ dégressive pour un salaire égal ou supérieur à 2,5 SMIC pour s’annuler à 3,5 SMIC (5 133,17 €). L’exonération se calcule par application d’une formule qui doit encore être fixée par décret.

Il n’est pas dû de cotisations patronales de sécurité sociale, à l’exception de celles d’accidents du travail et de maladies professionnelles, au titre des activités exercées dans un but de réinsertion socioprofessionnelle par les personnes en difficulté, dont les cotisations sont calculées sur l’assiette forfaitaire (voir page 60) ou sur la rémunération ou la partie de la rémunération inférieure ou égale, par heure d’activité rémunérée, au SMIC (9,67 € depuis le 1er janvier) (CSS, art. L. 241-12).

Les CUI-CAE ouvrent droit à une exonération des cotisations patronales de sécurité sociale au titre des assurances sociales – hors cotisations AT-MP – et des allocations familiales limitée à la fraction de la rémunération n’excédant pas le produit du SMIC horaire – 9,67 € depuis le 1er janvier – par le nombre d’heures rémunérées, dans la limite de la durée légale du travail (151,67 heures par mois) ou, si elle est inférieure, de la durée conventionnelle applicable dans l’établissement (C. trav., art. L. 5134-31 et D. 5134-48).

Depuis le 1er janvier 2008, le régime d’exonération spécifique applicable aux contrats de professionnalisation conclus avec des jeunes de moins de 26 ans est supprimé. Ces contrats relèvent donc désormais de la réduction générale de cotisations patronales de sécurité sociale – dite réduction « Fillon » (voir page 61).

A l’inverse, les contrats de professionnalisation conclus avec des demandeurs d’emploi de 45 ans et plus continuent à bénéficier du régime d’exonération spécifique jusqu’à la fin du contrat s’il a été conclu pour une durée déterminée ou jusqu’à la fin de l’action de professionnalisation s’il a été passé pour une durée indéterminée (C. trav., art. L. 6325-16). L’exonération de cotisations patronales de sécurité sociale et d’allocations familiales porte sur la fraction de rémunération n’excédant pas le produit du SMIC horaire – 9,67 € depuis le 1er janvier – par le nombre d’heures rémunérées, dans la limite de la durée légale du travail calculée sur le mois ou, si elle est inférieure, de la durée conventionnelle applicable dans l’établissement (C. trav., art. L. 6325-18).

Le bénéfice de cette exonération ne peut être cumulé avec celui d’une autre exonération totale ou partielle de cotisations patronales ou l’application de taux spécifiques, d’assiettes ou de montants forfaitaires de cotisations (C. trav., art. L. 6325-21). Par exception, les groupements d’employeurs peuvent cumuler cette exonération avec l’exonération de cotisations AT-MP dont ils bénéficient(10). Par exception également, cette exonération se cumule avec la déduction forfaitaire au titre des heures supplémentaires.

Les chômeurs indemnisés par l’assurance chômage sont totalement exonérés de la CSG, de la CRDS et, le cas échéant, de la cotisation d’assurance maladie, maternité, invalidité, décès(11) quand leur allocation est inférieure au SMIC brut journalier. Ils sont également exonérés de ces cotisations et contributions dès lors que le prélèvement de ces dernières ferait passer le montant net de leur allocation en dessous du SMIC brut journalier, sachant qu’est prélevée en premier lieu la cotisation d’assurance maladie, maternité, invalidité, décès, puis la CSG et, enfin, la CRDS.

Le seuil d’exonération des allocations chômage est calculé par référence au SMIC base 35 heures.

La formule à retenir pour les allocations journalières est la suivante :

Le montant obtenu est arrondi à l’euro supérieur. Soit 9,67 € × (35 ÷ 7) = 49 € à partir du 1er janvier

Le seuil en deçà duquel les prélèvements sociaux (cotisation assurance maladie, CSG, CRDS) ne peuvent réduire le montant net d’une allocation de cessation anticipée d’activité des travailleurs de l’amiante est fixé à 1 467 € (SMIC mensuel arrondi à l’euro supérieur) à compter du 1er janvier 2016. Les allocations dont le montant brut est inférieur à ce seuil ne sont pas soumises aux prélèvements sociaux.

Les bénéficiaires de l’aide aux chômeurs créateurs ou repreneurs d’entreprise (ACCRE) ouvrent droit, pendant un an, à une exonération des cotisations de sécurité sociale auxquelles ils sont assujettis en raison de l’exercice de cette activité. Cette exonération s’applique dans la limite de 120 % du SMIC, calculé selon le taux en vigueur au 1er janvier (9,67 € en 2016) et sur la base de la durée légale correspondant au trimestre d’affiliation ou à la période du versement de la rémunération (CSS, art. L. 161-1-1 et D. 161-1-1).

Les particuliers âgés d’au moins 70 ans, non dépendants, peuvent être exonérés, pour l’emploi direct d’une aide à domicile, des cotisations patronales de sécurité sociale – à l’exception de la cotisation AT-MP – dans la limite d’un plafond de rémunération mensuelle, fixé, par ménage, à 65 fois le taux horaire du SMIC en vigueur au premier jour du mois considéré pour obtenir l’exonération, soit 628,55 € depuis le 1er janvier 2016 (CSS, art. L. 241-10, I et D. 241-5).

Les structures d’aide à domicile – associations déclarées, centres communaux et intercommunaux d’action sociale, organismes habilités au titre de l’aide sociale – bénéficient également d’une exonération de charges patronales – hors cotisations AT-MP – sur les rémunérations des aides à domicile intervenant auprès des personnes non dépendantes âgées d’au moins 70 ans, dans la limite de 65 fois le SMIC horaire en vigueur au premier jour du mois concerné (CSS, art. L. 241-10, III).

Lors de l’ouverture du droit aux prestations familiales soumises à conditions de ressources, la caisse d’allocations familiales évalue forfaitairement les revenus du ménage (sauf si ce dernier perçoit l’AAH ou le RSA) dès lors que le total des ressources du demandeur, ou de son foyer, perçu au cours de l’année de référence (N – 2) est au plus égal à 1 015 fois le SMIC horaire en vigueur le 31 décembre de l’année de référence. Soit 9 672,95 € pour celles qui sont versées en 2016 (CSS, art. R. 532-8, I, 1°).

Les revenus tirés d’une activité salariée sont évalués à 12 fois la rémunération mensuelle perçue au cours du mois civil précédant l’ouverture du droit ou au cours du mois de novembre précédant le renouvellement du droit. Et à 1 500 fois le SMIC horaire en vigueur au 1er juillet qui précède l’ouverture ou le renouvellement du droit – pour mémoire 9,61 € au