Ces pages annulent et remplacent les pages 43 à 45 du n° 2845 du 31-01-14

Le mot viager définit le cours, la durée de la vie. Une opération viagère est donc une opération qui dure le temps de la vie ; le décès du rentier met ainsi fin au contrat (sauf cas de réversion). Toute personne possédant soit un capital, soit des biens mobiliers ou immobiliers peut conclure une vente en viager. Le vendeur (crédirentier) va céder son bien à un acheteur (débirentier) moyennant le versement d’une ou de plusieurs sommes (arrérages) qui constituent la rente viagère. Celle-ci prend fin au décès du crédirentier.

Qu’il s’agisse de la constitution d’une rente en vue d’améliorer sa retraite ou de la vente d’un bien immobilier, par exemple, les caractéristiques du contrat liant les parties restent les mêmes.

Il s’agit d’un contrat aléatoire, c’est-à-dire que ses effets dépendent principalement d’un événement futur (le décès du crédirentier) devant se réaliser à une date indéterminée.

Le contrat de rente viagère doit être établi par un acte écrit, exigé comme moyen de preuve.

La rente est habituellement établie sur la tête du crédirentier. Il n’est pas rare, cependant, de constituer une rente viagère sur « plusieurs têtes » (deux conjoints le plus souvent). La désignation des bénéficiaires de cette rente devra toujours figurer sur le contrat de façon précise.

Deux principaux cas de nullité ont été prévus par le législateur :

→ pour défaut de prix, s’il est prouvé que les revenus réels ou potentiels du bien aliéné sont nettement supérieurs au montant de la rente versée ou si le taux faible de la rente laisse à penser qu’il s’agit, en fait, d’une donation déguisée ;

→ pour défaut d’aléa, lorsque, par exemple, le décès du crédirentier survient dans les 20 jours suivant la signature de l’acte, du fait d’une maladie dont il était déjà atteint au jour de la signature.

Les contractants peuvent fixer à leur convenance le montant de la rente viagère. Cependant, l’exercice d’une pareille liberté risquant, dans la pratique, d’aboutir à des donations déguisées ou à des contrats nuls puisque sans aléa, la jurisprudence constante contraint les intéressés à fixer le montant du capital versé ou la valeur des biens et droits aliénés, l’âge et l’état de santé du crédirentier et, éventuellement, certaines clauses particulières.

Les majorations de rentes viagères résultent soit d’une clause d’indexation prévue librement par les parties, soit d’une révision annuelle légale.

L’indexation des rentes viagères, encore nommée clause de variation automatique, se fait sur la plupart des indices courants.

Sont toutefois interdites les clauses d’indexation qui peuvent porter atteinte au crédit de la monnaie (indexation sur le cours de l’or, sur une devise étrangère…). Généralement, les indices économiques pris en considération sont l’indice des prix hors tabac, le coût de la construction…

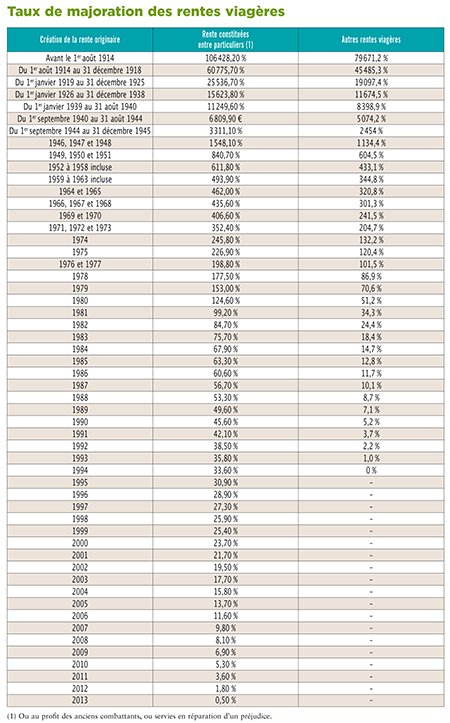

Les rentes viagères fixes (non indexées) des secteurs public et privé sont revalorisées forfaitairement, selon le taux prévisionnel d’évolution en moyenne annuelle des prix à la consommation de tous les ménages, hors les prix du tabac de l’année civile en cours, tel qu’il figure dans le rapport économique et financier annexé au dernier projet de loi de finances. Pour 2015, ce taux s’élève à 0,5 %. Les taux de majoration ainsi révisés s’appliquent aux rentes qui ont pris naissance avant le 1er janvier de l’année en cours et qui sont servies au cours de l’année suivante.

Sont concernées les rentes versées au profit d’anciens combattants, servies en réparation d’un préjudice ou constituées entre particuliers.

Par ailleurs, les rentes souscrites auprès d’organismes publics ou parapublics évoluent par l’effet de la participation aux bénéfices.

Les taux de majoration s’appliquent aux rentes versées entre particuliers, à celles qui sont servies en réparation d’un préjudice, ou aux rentes viagères constituées au profit des anciens combattants auprès des caisses autonomes mutualistes. Ils s’appliquent également aux rentes souscrites par l’intermédiaire des sociétés mutualistes au profit des personnes visées à l’article L. 222-2 du code de la mutualité : anciens combattants, victimes de guerre et anciens militaires titulaires du titre de reconnaissance de la nation ou de la carte du combattant (voir tableau ci-contre). Ces derniers bénéficient aussi d’une majoration spécifique de l’Etat qui, ajoutée à la rente, ne peut dépasser un plafond « majorable ». Déterminé par référence au point d’indice de la pension militaire d’invalidité, ce plafond est ainsi fixé à 125 points d’indice des pensions militaires d’invalidité, soit 1 746,25 €(1).

Les taux de majoration de toutes les rentes viagères constituées avant 1987 auprès des compagnies d’assurance vie, de la Caisse nationale de prévoyance et des caisses autonomes mutualistes (à l’exception des rentes d’anciens combattants), ne sont pas, cette année encore, revalorisés et demeurent ceux qui ont été fixés par la loi de finances pour 1995 (voir tableau ci-contre).

Depuis 1979, les majorations ne peuvent être accordées, pour les rentes nouvellement constituées, que si le bénéficiaire ne dépasse pas un plafond de ressources. En 2015, les ressources brutes 2013 ne doivent pas ainsi excéder 17 724 € pour une personne seule et 33 690 € pour un ménage.

Des taux de majoration particuliers subsistent pour certaines rentes de la Caisse nationale de prévoyance (loi du 4 mai 1948, art. 8, 9, 11 et 12). Ils sont inchangés depuis 1995, soit :

→ 2 978 % pour les rentes émises par l’ancienne Caisse autonome d’amortissement ;

→ 225 fois leur montant pour les rentes viagères servies en application des lois du 30 décembre 1928, du 17 septembre 1932, du 1er octobre 1936 ou du 26 juin 1942 ;

→ 3 492 % pour les rentes servies en application de l’ordonnance du 19 janvier 1945 (loi du 4 mai 1948, art. 14) ;

→ 2 978 % pour les rentes servies par la Caisse autonome d’amortissement, versées en application de la loi du 4 mai 1948 (modifiée par l’article 10 de la loi du 11 juillet 1957).

Dans les trois premiers cas ci-dessus, le montant des majorations ne peut excéder, pour un même titulaire de rentes viagères, 742,58 € par an.

Le montant maximal annuel (majorations comprises) des rentes servies par la Caisse des dépôts pour le compte de l’Etat ne peut dépasser 4 348,15 €.

Arrérages : montant échu d’une rente.

Crédirentier : personne à laquelle la rente est due.

Débirentier : celui qui doit la rente.

Indexation : réajustement automatique des arrérages.

Rente viagère : sommes reçues par un particulier jusqu’à la fin de sa vie en contrepartie de la vente d’un bien mobilier ou immobilier, du versement d’un capital ou du paiement de cotisations successives.

Réversion : une rente viagère est réversible lorsque l’assuré demande qu’elle soit reversée, en cas de décès, au bénéficiaire qu’il aura désigné.

Tête : une rente viagère est établie « au profit » de celui qui touche les arrérages et « sur la tête » de celui dont le décès éteindra la rente. La rente peut même être constituée sur la tête d’un tiers : elle ne sera alors due au crédirentier que durant la vie de ce tiers.

(1) Montant calculé sur la base de la valeur du point d’indice en vigueur depuis le 1er avril 2014, soit 13,97 € (arrêté du 28 novembre 2014, NOR : DEFH1424930A, J.O. du 9-12-14).