La loi de finances pour 2014 a été adoptée le 19 décembre au terme d’un parcours difficile, marqué par un rejet en bloc du texte par le Sénat. La commission mixte paritaire – qui réunit 7 députés et 7 sénateurs – n’étant pas parvenue à un accord, c’est la version votée par l’Assemblée nationale qui, au final, a prévalu, conformément à la Constitution… avant que le Conseil constitutionnel ne censure en tout ou partie 17 de ses 143 articles 10 jours plus tard (1). Les annulations opérées n’ont toutefois pas concerné les dispositions essentielles du texte, celles qui, selon les mots du gouvernement, sont au cœur de sa politique économique.

L’une des plus controversées – l’abaissement du plafond procuré par le quotient familial – a ainsi reçu le feu vert des sages. Beaucoup, parmi les autres mesures touchant à la fiscalité des ménages faites de baisses mais aussi de hausses d’impôt avec la suppression de divers avantages fiscaux, n’ont même pas été examinées par la Haute Juridiction : indexation du barème de l’impôt sur le revenu sur l’indice des prix à la consommation (après 2 années de gel), revalorisation exceptionnelle de la « décote » pour soutenir le pouvoir d’achat des plus modestes, fiscalisation des majorations de pensions de retraite perçues pour avoir élevé au moins trois enfants, fiscalisation de la participation de l’employeur aux contrats complémentaires de santé… Il en est de même pour tout un ensemble de dispositions touchant à des domaines très divers. Au menu, entre autres : des mesures en matière de logement – avec notamment le report de la revalorisation du barème des aides au logement du 1er janvier au 1er octobre –, des contreparties prévues pour compenser la diminution de la dotation de l’Etat aux collectivités locales et aider les départements à financer les allocations individuelles de solidarité, des gestes en direction des anciens combattants et des étudiants étrangers, des dispositions pour poursuivre la réforme des aides à l’apprentissage ou touchant à l’aide juridictionnelle… mais aussi des mesures intéressant directement le secteur de l’action sociale comme l’application du taux réduit de TVA à 5,5 % aux centres d’hébergement d’urgence, logements-foyers et foyers de jeunes travailleurs sur la fourniture de logement et de nourriture ou bien encore la création d’un statut juridique spécifique pour les accompagnants d’élèves handicapés.

La loi de finances pour 2014 comporte, comme chaque année, plusieurs mesures touchant à la fiscalité des ménages se traduisant par des baisses mais aussi des hausses d’impôt. Notons toutefois que, sous l’impulsion des députés, la loi ne supprime finalement pas les réductions d’impôt accordées aux parents dont les enfants à charge sont inscrits dans un collège ou un lycée ou suivent une formation dans l’enseignement supérieur, comme cela était prévu dans le projet de texte initial. La mesure, décriée jusque dans les rangs de la majorité, a notamment été jugée contre-productive en plein débat sur le manque de pouvoir d’achat des Français.

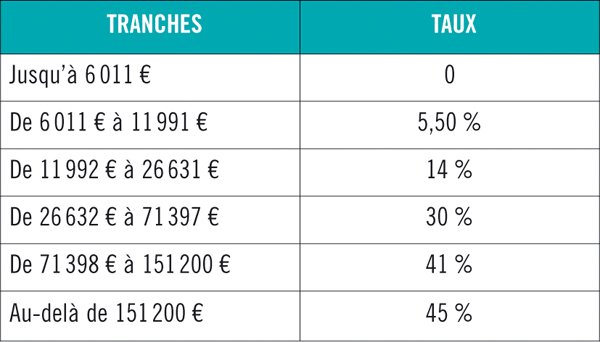

Après 2 années de gel du barème de l’impôt sur le revenu, la loi de finances pour 2014 indexe de nouveau les limites des tranches de revenus de ce barème en fonction de l’indice des prix à la consommation (hors tabac). Elles sont ainsi majorées de 0,8 %, ce qui correspond à l’évolution de l’indice de 2013 par rapport à 2012.

Le barème applicable aux revenus de 2013, imposés en 2014, est ainsi le suivant (code général des impôts [CGI], art. 197-I-1) :

Le gouvernement en est convaincu : cette mesure « permettra de préserver le pouvoir d’achat des ménages » en réduisant leur impôt sur le revenu par rapport à celui calculé selon le barème applicable aux revenus de 2012. Elle bénéficiera également aux ménages modestes, relevant de dispositifs dérogatoires en matière de fiscalité directe locale ou de contributions sociales dont les seuils et limites évoluent comme la première tranche du barème de l’impôt sur le revenu (voir ci-dessous). D’après Bercy, la réindexation du barème devrait permettre de « restituer 900 millions d’euros de pouvoir d’achat aux contribuables ».

La revalorisation du barème de l’impôt sur le revenu emporte mécaniquement celle de nombreux plafonds et seuils évoluant de droit, comme la limite supérieure de la première tranche du barème de l’impôt sur le revenu.

Ainsi, compte tenu du relèvement de 0,8 % des limites des tranches du barème de l’impôt sur les revenus de 2013, les divers seuils et limites traditionnellement indexés sur le barème sont donc revalorisés de 0,8 %. Toutefois, exceptionnellement, certains – expressément visés dans la loi de finances – sont relevés dans une proportion plus importante, à savoir 4 %.

Une exonération d’impôt sur le revenu s’applique pour les contribuables ayant de faibles revenus. Pour l’imposition des revenus de 2013, seront ainsi affranchis de l’impôt les contribuables dont le revenu annuel n’excède pas, par foyer fiscal :

→ 8 680 € s’ils sont âgés de moins de 65 ans (contre 8 610 € auparavant) ;

→ 9 490 € s’ils sont âgés de plus de 65 ans (contre 9 410 € auparavant).

Les plafonds du revenu net global déterminant le montant de l’abattement spécifique prévu en faveur des personnes âgées ou invalides de situation modeste sont également revalorisés. Ils sont respectivement portés à 14 630 € et 23 580 €. Le montant de l’abattement est lui aussi mécaniquement revalorisé.

Ainsi, les contribuables de plus de 65 ans au 31 décembre 2013 ou, quel que soit leur âge, les personnes invalides, peuvent déduire de leur revenu net global une somme égale à :

→ 2 332 € si leur revenu annuel n’excède pas 14 630 € ;

→ 1 166 € si leur revenu annuel est compris entre 14 630 € et 23 580 €.

Le contribuable peut déduire de son revenu imposable les avantages en nature consentis, en l’absence d’obligation alimentaire, à des personnes de plus de 75 ans vivant en permanence sous son toit (frère, sœur, autres collatéraux ou même personnes avec lesquelles il n’a aucun lien de parenté) et dont le revenu imposable n’excède pas le plafond de ressources fixé pour l’octroi de l’allocation de solidarité aux personnes âgées, soit 9 447,21 € pour une personne seule et 14 667,32 € pour un couple marié.

? Pour l’imposition des revenus de 2013, les avantages en nature (logement, nourriture…) sont déductibles pour leur montant réel dans la limite de 3 386 € par personne recueillie.

Toutes les pensions imposables ainsi que les rentes viagères à titre gratuit bénéficient d’un abattement spécifique de 10 % applicable quel que soit l’âge du contribuable, même si celui-ci continue à exercer une activité professionnelle.

Le montant minimum de l’abattement est relevé à 377 € par pensionné ou rentier pour l’imposition des revenus 2013. Le plafond est porté à 3 689 € par foyer fiscal.

Les contribuables dont l’impôt n’atteint pas 345 € sont dispensés en 2014 du versement des tiers provisionnels.

La déduction fiscale accordée aux personnes qui font un don aux associations fournissant gratuitement des repas ou des soins à des personnes en difficulté ou contribuant à favoriser leur logement est égale à 75 % des sommes versées, ces dernières n’étant retenues qu’à hauteur d’un plafond relevé chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l’impôt sur le revenu de l’année précédant celle des versements. Pour l’imposition des revenus de l’année 2013 (payable en 2014), il est donc égal à 521 €. Pour les dons réalisés à compter du 1er janvier 2014, le plafond s’élèvera à 526 €, en hausse de 0,8 %.

La loi de finances pour 2014 revalorise exceptionnellement de 4 % les montants des abattements servant à la détermination du plafonnement de la taxe d’habitation en fonction du revenu et les limites de revenus utilisées pour l’octroi de certains allégements fiscaux (exonérations, dégrèvements ou abattements) prévus en faveur des contribuables modestes en matière de taxe d’habitation.

Demeurent exonérés ou dégrevés totalement de la taxe d’habitation, notamment (CGI, art. 1414 A inchangé) :

→ les titulaires de l’allocation de solidarité aux personnes âgées ou de l’allocation supplémentaire d’invalidité ;

→ sous conditions de ressources, les titulaires de l’allocation aux adultes handicapés, les personnes âgées de plus de 60 ans, les veuves et les veufs ainsi que les personnes atteintes d’une infirmité ou d’une invalidité les empêchant de subvenir par leur travail aux nécessités de l’existence. Leurs revenus de l’année précédant celle de l’imposition – soit ceux de 2012 – ne doivent pas excéder 10 633 € pour la première part de quotient familial, majorés de 2 839 € pour chaque demi-part supplémentaire (pour les départements d’outre-mer, voir encadré ci-contre).

( A noter ) Bien qu’ils ne figurent pas dans la liste donnée par le code général des impôts, les bénéficiaires du revenu de solidarité active sans autres revenus – RSA « socle » – bénéficient aussi d’une exonération totale de taxe d’habitation (2).

Un plafonnement de la taxe d’habitation est applicable aux contribuables dont le montant des revenus de l’année 2013 n’est pas supérieur à (CGI, art. 1414 A et 1417-II) :

→ en métropole, 25 005 € pour la première part de quotient familial, majorés de 5 842 € pour la première demi-part et de 4 598 € pour chaque demi-part supplémentaire ;

→ dans les départements d’outre-mer à l’exception de la Guyane et de Mayotte, 30 220 € pour la première part de quotient familial, majorés de 6 411 € pour la première demi-part, de 6 112 € pour la deuxième demi-part et de 4 598 € pour chaque demi-part supplémentaire ;

→ en Guyane et à Mayotte, 33 117 € pour la première part de quotient familial, majorés de 6 411 € pour chacune des 2 premières demi-parts, de 5 459 € pour la troisième demi-part et de 4 598 € pour chaque demi-part supplémentaire.

Concrètement, les redevables dont le montant des revenus n’excède pas ces plafonds bénéficient d’un dégrèvement d’office de leur taxe d’habitation pour la fraction de leur impôt qui excède 3,44 % de leur revenu 2013 diminué d’un abattement lié à la situation de famille et égal à :

→ en métropole, 5 424 € pour la première part de quotient familial, majorés de 1 568 € pour les 4 premières demi-parts et de 2 773 € pour chaque demi-part supplémentaire ;

→ dans les départements d’outre-mer à l’exception de la Guyane et de Mayotte, 6 510 € pour la première part de quotient familial, majorés de 1 568 € pour les 2 premières demi-parts et de 2 773 € pour chaque demi-part supplémentaire ;

→ en Guyane et à Mayotte, 7 231 € pour la première part de quotient familial, majorés de 1 205 € pour les 2 premières demi-parts et de 2 889 € pour chaque demi-part supplémentaire.

La mesure a, selon les termes choisis par le gouvernement, été décidée pour « financer la réforme d’ensemble de la politique familiale » annoncée par le Premier ministre le 3 juin dernier (3) et « renforcer la solidarité au bénéfice des ménages modestes » : la loi de finances pour 2014 prévoit « une diminution de l’avantage maximal en impôt que les ménages les plus aisés tirent de l’application du quotient familial au titre d’enfants à leur charge ».

Plus précisément, elle diminue le plafond général du quotient familial au titre des charges de famille, qui est ainsi abaissé de 2 000 € à 1 500 € pour chaque demi-part accordée pour charge de famille (CGI, art. 197-I-2 modifié).

Les contribuables qui vivent seuls et supportent effectivement la charge principale ou exclusive de leurs enfants continuent de bénéficier d’une part entière de quotient familial (au lieu d’une demi-part) pour le premier enfant. Mais le plafond de l’avantage maximum en impôt procuré par cette part est également réduit de 500 €, passant de 4 040 € à 3 540 € (CGI, art. 197-I-2 modifié).

Selon le gouvernement, cette réforme ne devrait concerner que les contribuables les plus aisés et seulement 13 % des foyers fiscaux ayant des enfants mineurs à charge ou des majeurs rattachés. A titre d’exemple, il estime que :

→ les foyers concernés par l’abaissement du plafond à 1 500 € sont, pour un couple marié avec un enfant, ceux percevant des salaires déclarés supérieurs à 64 481 € par an, soit 58 033 € de revenus imposables ;

→ les foyers pour lesquels l’abaissement du plafond entraîne une augmentation d’impôt de 500 € par demi-part (soit le maximum) par rapport à la législation actuelle sont, pour un couple marié avec un enfant, les foyers titulaires de salaires déclarés supérieurs ou égaux à 67 953 €, soit 61 158 € de revenus imposables.

En revanche, le montant du plafonnement général des effets du quotient familial pour chaque demi-part ou part accordée en application des dispositions particulières liées à la situation du contribuable (anciens combattants, invalides, maintien du quotient conjugal des veufs en cas d’enfant à charge) est inchangé. L’avantage en impôt procuré par chacune de ces demi-parts ou parts additionnelles est en effet maintenu par la majoration des réductions d’impôt complémentaires prévues pour compenser les effets du plafonnement. L’avantage fiscal octroyé à certains titulaires de demi-parts additionnelles à un titre autre que familial – veufs, invalides et anciens combattants – est ainsi majoré, passant de 997 € à 1 497 € (CGI, art. 197-I-2 modifié). Quant à la réduction d’impôt complémentaire mise en place par la loi de finances pour 2013 pour neutraliser l’effet de la baisse du plafonnement du quotient familial sur les personnes veuves ayant des personnes à charge et bénéficiant du maintien du quotient conjugal, elle passe de 672 € à 1 672 €.

( A noter ) Le plafond spécifique de 897 € prévu pour les contribuables célibataires, veufs ou divorcés vivant seuls et ayant des enfants imposés séparément (dispositif dit « vieux parents ») est inchangé. Il en est de même de l’abattement au titre des enfants mariés et chargés de famille et, par suite, du plafond de déduction des pensions alimentaires.

L’article 197-I-4 du code général des impôts prévoit, au profit des ménages moyens et modestes, quelles que soient leur situation et leurs charges de famille, l’application d’une décote sur le montant de l’impôt brut résultant du barème, après application le cas échéant du mécanisme du quotient familial.

Afin d’alléger davantage l’imposition de certains contribuables tout en permettant à d’autres de « sortir » du barème, la loi de finances pour 2014 revalorise le montant de cette décote dans une proportion plus importante que l’évolution de l’indice des prix, en le portant de 480 € à 508 €. Soit une hausse de 5,8 %, ce qui correspond à une surindexation de 5 % au-delà de l’inflation hors tabac (0,8 %).

Ainsi, concrètement, les contribuables se voient désormais appliquer une décote dès lors que leur cotisation d’impôt, après application le cas échéant du mécanisme du quotient familial, est inférieure à 1 016 € (soit 2 × 508 €). Ces foyers bénéficient d’une remise égale à la différence entre 508 € et la moitié de la cotisation d’impôt brut résultant du barème progressif.

Selon Bercy, « cette mesure bénéficiera à 7 millions de ménages, dont environ 200 000 actuellement imposés qui ne le seront plus ».

( Exemples )

• Un célibataire dispose d’un revenu imposable au titre de l’année 2012 de 14 000 €. Son revenu augmente en 2013 au rythme de l’inflation, soit 0,8 %, et il s’élève pour l’année 2013 à 14 112 €.

Au titre de l’imposition de ses revenus de 2012, ce célibataire devrait s’acquitter d’un impôt de 425 € avant décote. L’imposition effectivement due est ramenée à 157 € après décote de 480 € (soit une baisse de 268 €).

Au titre de l’imposition de ses revenus de 2013, ce célibataire devrait, en application du barème indexé à hauteur de 0,8 %, s’acquitter d’un impôt de 429 €. L’imposition effectivement due est ramenée à 135 € après application de la décote de 508 € (soit une baisse de 294 €).

• Un couple avec 3 enfants dispose d’un revenu imposable de 36 000 € au titre de l’année 2012. Son revenu n’augmente pas en 2013.

Au titre de l’imposition de ses revenus de 2012, ce ménage devrait s’acquitter d’un impôt de 470 € avant décote. L’imposition effectivement due est ramenée à 225 € après décote (soit une baisse de 245 €).

Au titre de l’imposition de ses revenus de 2013, ce ménage devrait, en application du barème indexé à hauteur de 0,8 %, s’acquitter d’un impôt de 460 €. L’imposition effectivement due est ramenée à 182 € après application de la décote (soit une baisse de 278 €).

Jusqu’en 2013, les retraités bénéficiaient d’une exonération d’impôt sur le revenu sur les majorations de retraite ou de pension pour charge de famille qu’ils perçoivent lorsqu’ils ont élevé au moins 3 enfants. Conformément aux orientations annoncées par le gouvernement dans le cadre de la réforme des retraites (4), la loi de finances pour 2014 supprime cette exonération fiscale en soumettant ces majorations à l’impôt, comme le reste des pensions.

La majoration était doublement favorable aux titulaires des pensions les plus élevées, d’une part parce qu’elle était proportionnelle à la pension (et donc plus importante au titre des pensions élevées) et, d’autre part, parce qu’elle était exonérée de l’impôt sur le revenu, exonération qui procurait un avantage croissant avec le revenu, explique Bercy. C’est pourquoi le gouvernement a décidé d’engager une réforme en deux temps. Tout d’abord, donc, en inscrivant dans le budget 2014 la suppression immédiate de l’exonération d’impôt sur le revenu (CGI, art. 81-2° ter abrogé). Et, dans un deuxième temps, indique l’exposé des motifs de la loi, « en fixant l’objectif d’une refonte de la majoration elle-même pour la transformer progressivement, à compter des départs à la retraite postérieurs à 2020, en une majoration par enfant à caractère forfaitaire, au bénéfice des femmes dont les pensions sont, en moyenne, moins élevées ».

Les salariés qui bénéficient d’une couverture complémentaire santé via leur employeur étaient jusqu’à présent exonérés d’impôt sur le revenu sur le montant de la participation prise en charge par l’entreprise. Il en résultait une inégalité de traitement par rapport aux adhérents d’une complémentaire santé à titre individuel qui ne bénéficient ni de la prise en charge par l’employeur, ni de l’exonération d’impôt.

Pour rétablir l’équité entre salariés et contribuer au financement de l’assurance maladie, la loi de finances pour 2014 soumet à l’impôt sur le revenu « le complément de rémunération » constitué par cette participation de l’employeur aux contrats de complémentaire santé, assimilable à un avantage en nature (CGI, art. 83 modifié). Les cotisations salariales versées aux régimes de prévoyance d’entreprise restent en revanche déductibles – avantage dont ne bénéficient pas les personnes affiliées à un contrat individuel facultatif –, avec un plafond de déduction aménagé en conséquence.

Les contributions de l’employeur et du salarié versées dans le cadre des régimes complémentaires couvrant l’incapacité de travail, l’invalidité et le décès restent également déductibles du revenu imposable du salarié, puisque, à la différence du risque « maladie », la couverture de ces trois risques donne lieu au versement de prestations, telles que des indemnités journalières complémentaires, ou des rentes, qui sont soumises à l’impôt sur le revenu.

Pour le gouvernement, cette mesure permettra de financer celles déjà intervenues en faveur des salariés, avec la généralisation de la protection complémentaire collective (5), et des plus démunis, avec la revalorisation exceptionnelle des plafonds d’octroi de la couverture maladie universelle complémentaire et de l’aide à l’acquisition d’une couverture complémentaire santé au 1er juillet dernier (6). Elle répond en outre aux préoccupations des partenaires sociaux et des acteurs du monde de la santé, affirme l’exposé des motifs, en rappelant que le Haut Conseil pour l’avenir de l’assurance maladie relevait notamment, en juillet dernier (7), que « les aides à la complémentaire santé ne sont dirigées que vers une partie de la population et que l’objectif d’équité ainsi que les contraintes pesant actuellement sur les finances publiques rendent nécessaire une orientation prioritaire vers les ménages les plus modestes ». Le Haut Conseil s’était alors « interrogé sur l’opportunité de maintenir certaines de ces exemptions, à tout le moins d’en prioriser l’affectation ».

Le gouvernement avait initialement décidé, pour l’année 2014, de « geler » toute progression des paramètres de calcul représentatifs de la dépense de logement dans le barème des aides personnelles au logement. Et donc de les maintenir à leur niveau de 2013, alors qu’ils sont en principe indexés, le 1er janvier, sur l’évolution de l’indice de référence des loyers. Plus précisément, le projet de loi de finances initial prévoyait ce gel pour l’aide personnalisée au logement (APL) et l’allocation de logement à caractère social (ALS), qui bénéficient toutes deux d’un financement du budget de l’Etat. Et relèvent donc à ce titre de la loi de finances. L’allocation de logement familiale étant en revanche financée par le Fonds national des prestations familiales, le gel de ses paramètres était prévu, de la même façon, dans le projet de loi initial de financement de la sécurité sociale.

Devant le tollé provoqué par la mesure, les parlementaires ont réussi à trouver un compromis. Toute idée de gel a ainsi été abandonnée et il a été décidé à la place, à partir de cette année, de reporter du 1er janvier au 1er octobre la traditionnelle revalorisation du barème pour l’APL et l’ALS (code de la construction et de l’habitation [CCH], art. L. 351-3 modifié et code de la sécurité sociale, art. L. 831-4 modifié). Une mesure similaire a été prise pour l’ALF dans la loi de financement de la sécurité sociale pour 2014 (8).

La loi de finances pour 2014 accorde la possibilité de « prendre en compte », dans le calcul de l’APL, un montant forfaitaire des charges spécifiques pour les logements ayant bénéficié de ressources apportées par le Fonds national de développement d’une offre de logements locatifs très sociaux, prévu à l’article L. 302-9-3 du code de construction et de l’habitation (CCH, art. L. 351-3 modifié). Autrement dit des logements très sociaux, à bas niveaux de loyer, destinés à des ménages cumulant des difficultés financières et d’insertion sociale. Concrètement, l’idée retenue est que les ménages à faibles ressources occupant ce type de logement voient leur solvabilité améliorée par l’application d’un doublement du forfait charges dans les calculs de leur APL.

Le gouvernement estime que ce supplément de solvabilisation concernerait environ 2 000 logements pour des ménages en situation fragile.

La mesure a été décidée dans le cadre des concertations issues de la grande conférence sociale de juillet 2012 et trouve aujourd’hui sa traduction dans la loi de finances pour 2014 : jugée « injuste, inutile et inefficace » par la ministre de la Fonction publique, la journée de carence, mise en place par le précédent gouvernement et qui prive de leur rémunération les agents publics pour leur premier jour d’arrêt maladie, est abrogée (loi du 28 décembre 2011, a rt. 105 abrogé). « L’instauration du délai de carence n’a pas eu les effets escomptés et n’a pas permis de réduire significativement l’absentéisme dans la fonction publique », explique l’exposé des motifs. Ainsi, selon l’enquête emploi 2011-2012 de l’INSEE, la proportion d’agents en arrêt de courte durée est passée de 1,2 % à 1 % dans la fonction publique de l’Etat et de 0,8 % à 0,7 % dans la fonction publique hospitalière, tandis qu’elle est restée stable dans la fonction publique territoriale, à 1,1 %.

Par ailleurs, présentée comme un élément d’équité entre le secteur public et le secteur privé, l’application du délai de carence a en réalité mis en évidence le fait que les salariés du secteur privé bénéficiaient dans une très large mesure d’une neutralisation de ce dispositif. En effet, selon un rapport de l’Institut de recherche et documentation en économie de la santé, 64 % des salariés et 75 % de ceux relevant d’entreprises de plus de 250 salariés bénéficient d’une couverture complémentaire santé prévoyant la prise en charge financière du délai de carence, fixé à 3 jours.

Parallèlement à la suppression du jour de carence, la loi de finances pour 2014 instaure des mécanismes censés permettre de mieux lutter contre les arrêts maladie abusifs dans la fonction publique, en s’inspirant des dispositifs de contrôle existant dans le cadre du régime général des salariés.

Concrètement, le texte prévoit, en premier lieu, de mettre en place dans les trois fonctions publiques, au plus tard le 1er juillet 2014, un mécanisme visant à raccourcir les délais de transmission des arrêts maladie aux services gestionnaires, afin de renforcer le contrôle de leur bien-fondé. Ainsi, les fonctionnaires – d’ores et déjà soumis à l’obligation de transmettre leur arrêt maladie dans un délai de 48 heures à compter de la date du premier jour d’arrêt – seront à l’avenir sanctionnés en cas de non-respect de cette obligation. Actuellement, cette obligation ne constitue qu’une mesure de bonne gestion administrative, non contraignante, aucune retenue sur salaire n’étant mise en œuvre en cas d’envoi tardif, contrairement au régime prévu par le code de la sécurité sociale pour les salariés du secteur privé.

La sanction consiste en une réduction de 50 % de la rémunération versée au fonctionnaire au titre de son congé de maladie, dès lors qu’il n’aura pas satisfait, deux fois sur une période de 24 mois, à l’obligation de transmission de son avis d’arrêt de travail à l’administration dans un délai de 48 heures. Les différentes étapes de mise en œuvre de la procédure sont ainsi les suivantes :

→ envoi par le fonctionnaire dans les 48 heures suivant l’arrêt de travail à l’administration dont il relève, par l’intermédiaire de son chef de service, de l’avis d’arrêt de travail indiquant, d’après les prescriptions du médecin, la durée probable de l’incapacité de travail ;

→ en cas d’envoi de l’avis d’arrêt de travail ou de prolongation au-delà du délai prévu, l’administration informe le fonctionnaire du retard constaté et de la sanction à laquelle il s’expose en cas de nouvel envoi tardif dans les 24 mois suivants la date de prescription de l’arrêt considéré ;

→ en cas de nouvel envoi tardif dans ce délai de 24 mois, sauf si le fonctionnaire est hospitalisé ou s’il justifie de l’impossibilité d’envoyer son arrêt de travail en temps utile, réduction de 50 % du montant de la rémunération afférente à la période écoulée entre la date de prescription de l’arrêt de travail et la date d’envoi de l’avis d’arrêt de travail.

La loi de finances pour 2014 prévoit également de prolonger jusqu’au 31 décembre 2015 inclus le dispositif actuellement en cours d’expérimentation transférant aux services de l’assurance maladie le contrôle des arrêts maladie de certains fonctionnaires (loi n° 2011-1977 du 24 décembre 2009, art. 91-IV modifié). Initiée en 2010, l’expérimentation devait s’achever le 25 mars 2014. « Cette prolongation s’inscrit dans la perspective d’une généralisation du dispositif à l’ensemble de la fonction publique à laquelle serait alors appliqué un système de contrôle apparenté à celui des salariés du régime général », indique l’exposé des motifs.

L’expérimentation concerne plus précisément les caisses primaires d’assurance maladie (CPAM) du Puy-de-Dôme, du Rhône, des Alpes-Maritimes, de Paris, d’Ille-et-Vilaine et du Bas-Rhin. Depuis 2010, elles pratiquent des contrôles sur les arrêts de travail des fonctionnaires de l’Etat dus à une maladie non professionnelle d’une durée inférieure à 6 mois consécutifs et n’ouvrant pas droit au régime des congés de longue maladie ou de longue durée. Les contrôles concernent, autrement dit, les arrêts de moins de 6 mois et les arrêts répétitifs.

Deux mesures prévues par la loi de finances pour 2014 s’inscrivent dans le cadre de la réforme de l’apprentissage. La première supprime les indemnités compensatrices forfaitaires de formation et crée, à la place, une prime à l’apprentissage pour les entreprises de moins de 11 salariés. La seconde limite le bénéfice du crédit d’impôt apprentissage à la première année du cycle de formation des apprentis et pour les seuls apprentis préparant un diplôme d’un niveau inférieur ou égal à bac + 2.

Le gouvernement avait annoncé la mesure en juillet dernier. « Dans un souci d’efficacité », l’indemnité compensatrice forfaitaire (ICF) – jugée trop peu ciblée et insuffisamment incitative à l’embauche d’un apprenti – est remplacée depuis le 1er janvier 2014 par une nouvelle aide ciblée sur les très petites entreprises de moins de 11 salariés « pour lesquelles ce type d’aide joue un véritable effet levier en matière d’embauche d’apprentis », explique l’exposé des motifs. Le montant de cette nouvelle prime est d’au minimum 1 000 € par année de formation, les régions pouvant décider d’accorder aux employeurs un montant supérieur (code du travail [C. trav], art. L. 6243-1 modifié).

La loi de finances prévoit des modalités de transition pour les contrats d’apprentissage conclus avant le 1er janvier 2014. Ces contrats continuent ainsi de bénéficier d’une aide équivalente à l’ICF pour la première année de formation, quel que soit l’effectif de l’entreprise. En revanche, pour les deuxième et troisième années de formation, le montant de ces aides varie en fonction de l’effectif :

→ 1 000 € pour les entreprises de moins de 11 salariés, pour les 2 dernières années (par cohérence avec le nouveau dispositif);

→ 500 € (pour la deuxième année de formation) et 200 € (pour la troisième année de formation) pour celles d’au moins 11 salariés.

La loi de finances pour 2014 modifie le champ d’application du crédit d’impôt bénéficiant aux entreprises employant des apprentis. Il est ainsi limité, depuis le 1er janvier 2014, à la première année du cycle de formation des apprentis et pour les seuls apprentis préparant un diplôme de niveau inférieur ou égal à bac + 2 (CGI, art. 244 quater G-I modifié).

Sans changement, ce crédit d’impôt est égal au produit de 1 600 € par le nombre moyen annuel d’apprentis concernés par le dispositif.

Ce montant est porté à 2 200 € notamment lorsque l’apprenti, en première année de son cycle de formation et quel que soit le diplôme préparé :

→ est reconnu comme travailleur handicapé ;

→ bénéficie d’un accompagnement personnalisé et renforcé dans le cadre d’un contrat d’insertion dans la vie sociale ;

→ a signé son contrat d’apprentissage à l’issue d’un contrat de volontariat pour l’insertion.

( A noter ) Un dispositif transitoire est prévu pour l’imposition au titre de 2013. Ainsi, si les entreprises continuent à bénéficier du crédit d’impôt d’un montant de 1 600 € par le nombre moyen annuel d’apprentis en première année de leur cycle de formation d’un niveau équivalent ou inférieur à bac + 2, ce montant est toutefois réduit à 800 € pour les apprentis en 2e et 3e année de leur cycle de formation ou préparant des diplômes d’un niveau supérieur quelle que soit l’année de leur cycle de formation. Le crédit d’impôt reste fixé à 2 200 € dans les situations visées ci-dessus, quel que soit le niveau de diplôme ou l’année du cycle de formation.

Pour faciliter l’accès de tous à la justice, la loi de finances pour 2014 supprime le droit de timbre de 35 € – dénommée « contribution pour l’aide juridique » – qui devait jusqu’à présent être acquitté pour introduire un recours en justice en matière civile, commerciale, prud’homale et administrative (CGI, art. 1635 bis Q abrogé).

Explications données dans l’exposé des motifs : « les justiciables dont les revenus sont relativement modestes mais qui se situent juste au-dessus du plafond d’éligibilité à l’aide juridictionnelle peuvent être dissuadés de porter une affaire devant les tribunaux du fait de cette charge financière ». Fixé en 2014 à 936 € par mois pour l’obtention de l’aide juridictionnelle totale pour une personne seule, ce plafond est en effet « inférieur au seuil de pauvreté (964 € pour une personne seule, selon la définition de l’INSEE correspondant à 60 % du revenu median de 2010 – derniers chiffres disponibles) ».

La suppression du droit de timbre s’applique aux instances introduites à compter du 1er janvier 2014.

Les avocats qui prêtent leur concours aux bénéficiaires de l’aide juridictionnelle reçoivent une rétribution de la part de l’Etat, calculée à partir d’une unité de valeur de référence. « Dans un souci de simplification administrative et dans le cadre de la stratégie de rétablissement des finances publiques », le gouvernement souhaitait, à l’origine, abroger l’actuel système de modulation de cette unité de valeur de référence. Ce mécanisme de modulation en fonction de 10 groupes géographiques distincts a été mis en place au motif que les coûts de structure des cabinets d’avocats pouvaient varier en fonction de leur localisation, et être moins importants dans les grands centres urbains où les cabinets sont le plus souvent de grande taille. Concrètement, l’unité de valeur de référence est, dans chacun des 10 groupes de barreaux, majorée de façon plus ou moins importante. Rien ne permettant, selon le gouvernement, de justifier une réelle différence dans les coûts de structures, le projet de loi initial proposait d’unifier les dix tranches en une seule tranche et, dans le même temps, de revaloriser l’unité de valeur de référence, en la faisant passer de 22,50 à 22,84 €. La mesure a toutefois été très mal accueillie par plusieurs syndicats d’avocats, qui ont dénoncé une hausse en trompe l’oeil, l’unité de valeur majorée étant déjà, dans la plupart des cas, supérieure à 22,84 €.

Au final, la chancellerie a accepté de repousser de 1 an l’application de cette réforme et introduit d’autres mesures dans la loi de finances.

L’unité de valeur de référence sera ainsi portée à 22,84 € pour les missions achevées à compter du 1er janvier 2015.

En outre, toujours à compter de cette date, elle ne sera plus majorée pour les aides juridictionnelles totales. Toutefois, pour certaines procédures (intervention en matière de médiation pénale ou de composition pénale, intervention pour l’assistance aux détenus au cours de procédures disciplinaires et aux personnes placées en rétention de sûreté ou bien encore intervention au cours d’une garde à vue…), possibilité sera donnée aux barreaux de fixer, dans le cadre de leur règlement, les modalités et le montant de la rétribution due aux avocats au titre de l’aide juridictionnelle. Ce règlement, indique la loi, peut prévoir que les avocats désignés ou commis d’office interviennent, à temps partiel, au cours de ces mesures, selon des modalités fixées par convention avec l’ordre des avocats.

Troisième et dernière nouveauté : les conditions dans lesquelles la partie perdante peut être condamnée à payer les frais d’avocats de l’autre partie lorsque celle-ci bénéficie de l’aide juridictionnelle sont aménagées, afin de rendre de telles condamnations plus systématiques. L’article 37 de la loi du 10 juillet 1991 relative à l’aide juridique prévoyait déjà auparavant que la décision de justice contraignait la partie perdante à verser des honoraires à l’avocat de cette dernière. Cette disposition n’était toutefois pas encadrée. Elle l’est désormais : « dans toutes les instances, le juge condamne la partie tenue aux dépens ou qui perd son procès à payer à l’avocat du bénéficiaire de l’aide juridictionnelle, partielle ou totale, une somme qu’il détermine et qui ne saurait être inférieure à la part contributive de l’Etat, au titre des honoraires et frais non compris dans les dépens que le bénéficiaire de l’aide aurait exposés s’il n’avait pas eu cette aide ». On notera toutefois que le juge conserve la possibilité de tenir compte de l’équité ou de la situation économique de la partie condamnée. Il peut même, d’office, pour des raisons tirées des mêmes considérations, dire qu’il n’y a pas lieu à cette condamnation.

Précision importante : la partie perdante ne peut pas être condamnée à payer les honoraires de l’avocat du bénéficiaire de l’aide juridictionnelle si elle est, elle-même, bénéficiaire de cette aide.

Le Premier ministre l’avait annoncé le 22 août 2013 (9) : afin de pérenniser les emplois d’auxiliaire de vie scolaire (AVS), la loi de finances pour 2014 crée un statut d’accompagnant des élèves en situation de handicap et ouvre la possibilité de proposer à ces personnels un contrat à durée indéterminée (CDI) au terme d’une période de 6 ans d’exercice en contrat à durée déterminée (CDD). Jusqu’à présent, les assistants d’éducation exerçant une fonction d’AVS étaient recrutés par l’Education nationale pour un contrat de 3 ans renouvelable une seule fois. Autrement dit, après 6 années d’exercice, ce contrat ne pouvait pas être reconduit.

Le gouvernement évalue le nombre de ces AVS à un peu plus de 28 000.

En premier lieu, la loi modifie l’article L. 916-1 du code de l’éducation, qui fixe le statut des « assistants d’éducation ». Tout en les réunissant sous un statut juridique commun, cette disposition distinguait auparavant, d’une part, ceux recrutés « pour exercer des fonctions d’assistance à l’équipe éducative en lien avec le projet d’établissement notamment pour l’encadrement et la surveillance des élèves » et, d’autre part, ceux recrutés « pour l’aide à l’inclusion scolaire des élèves handicapés ». La loi de finances pour 2014 soumet désormais ces derniers à un statut juridique particulier, sous le nom d’« accompagnants des élèves en situation de handicap ». Ils sortent ainsi du champ de l’article L. 916-1 du code de l’éducation et un nouvel article leur est désormais entièrement consacré (code de l’éducation [C. éduc.], art. L. 917-1 nouveau).

Comme actuellement, les accompagnants pourront être recrutés pour exercer des fonctions d’aide à l’inclusion scolaire des élèves en situation de handicap « y compris en dehors du temps scolaire ». Ils seront recrutés par l’Etat ou par les établissements publics locaux d’enseignement. Ils pourront l’être également pour exercer des fonctions d’accompagnement auprès des étudiants en situation en handicap accueillis dans les établissements d’enseignement supérieur et pour lesquels une aide a été reconnue nécessaire par la commission des droits et de l’autonomie des personnes handicapées.

Ils pourront exercer leurs fonctions dans l’établissement qui les a recrutés, dans un ou plusieurs autres établissements ainsi que, compte tenu des besoins appréciés par l’autorité administrative, dans une ou plusieurs écoles. Dans ce dernier cas, les directeurs d’école peuvent participer à la procédure de recrutement. Ils pourront par ailleurs être mis à la disposition des collectivités territoriales.

La loi prévoit encore que ces accompagnants bénéficient d’une formation spécifique pour l’accomplissement de leurs fonctions, mise en œuvre en collaboration avec les associations d’aide aux familles d’enfants en situation de handicap. Elle leur offre également la possibilité de demander à faire valider leur expérience (C. éduc., art. L. 917-1 nouveau).

Comme auparavant, les accompagnants des élèves en situation de handicap pourront être recrutés par contrat d’une durée maximale de 3 ans, renouvelable dans la limite de 6 ans. Toutefois, il sera désormais possible de dépasser cette limite. Plus précisément, si l’Etat décide de conclure un nouveau contrat avec une personne ayant exercé pendant 6 ans en qualité d’accompagnant des élèves en situation de handicap en vue de poursuivre ces missions, il devra lui proposer un contrat à durée indéterminée (CDI).

Pour l’appréciation de la durée des 6 ans, les services accomplis à temps incomplet et à temps partiel seront assimilés à des services à temps complet. Les services accomplis de manière discontinue seront également pris en compte, sous réserve que la durée des interruptions n’excède pas 4 mois. Enfin, les services accomplis en qualité d’assistant d’éducation pour exercer des fonctions d’aide à l’inclusion scolaire des élèves en situation de handicap seront assimilés à des services accomplis en qualité d’accompagnant des élèves en situation de handicap (C. éduc., art. L. 917-1 nouveau).

Un décret est attendu pour fixer les conditions d’application des nouvelles dispositions. En attendant son entrée en vigueur, la loi de finances pour 2014 prévoit des mesures transitoires pour les assistants d’éducation exerçant des missions d’aide à l’inclusion scolaire des élèves en situation de handicap.

Ainsi, si ces derniers demeurent régis par le décret du 6 juin 2003 fixant les conditions de recrutement et d’emploi des assistants d’éducation, l’Etat a néanmoins la possibilité de proposer un CDI à ceux qui sont parvenus, à compter du 1er janvier 2013, au terme de 6 années d’engagement pour exercer leurs missions. « Cette proposition est faite au plus tard au terme du contrat en cours des personnels concernés, qu’il soient en fonction ou en congé », indique la loi.

Le CDI proposé doit prévoir une quotité de temps de travail au moins égale à celle prévue par le précédent contrat. Autre précision : ce contrat peut prévoir de modifier les clauses relatives aux établissements d’enseignement où l’agent est susceptible d’exercer. Enfin, si l’agent refuse le CDI proposé, il est maintenu en fonction jusqu’au terme de son contrat en cours (C. éduc., art. L. 917-1 nouveau).

Comme prévu, la loi de finances pour 2014 concrétise les engagements pris par l’Etat afin d’aider les départements à financer le revenu de solidarité active (RSA), l’allocation personnalisée d’autonomie (APA) et la prestation de compensation du handicap (PCH) (10).

Concrètement, trois mesures sont prévues à cet effet :

→ le transfert définitif, de l’Etat aux départements, des produits nets des frais de gestion de la taxe foncière sur les propriétés bâties (TFPB) ;

→ la possibilité donnée, de manière temporaire, aux conseils généraux de relever les droits de mutation à titre onéreux (DMTO), plus communément appelés « frais de notaire » ;

→ la création d’un fonds de solidarité.

La loi prévoit de transférer aux départements les produits nets des frais de gestion de la taxe foncière sur les propriétés bâties, jusqu’alors affectés à l’Etat. Ce dispositif, communément appelé « dispositif de compensation péréquée (DCP), organise la répartition de ces produits en deux parts :

→ la première part – dite de compensation – est égale à 70 % du montant total de l’enveloppe et sera répartie entre les départements proportionnellement à leurs restes à charge relatifs aux trois allocations de solidarité (11) ;

→ la deuxième part – dite de péréquation – est égale à 30 % du montant total de l’enveloppe et sera répartie en fonction d’un « indice synthétique de ressources et de charges », composé du revenu moyen par habitant, de la proportion de la population départementale bénéficiaire de l’APA, de la proportion de bénéficiaires du RSA et de la proportion de bénéficiaires de la PCH.

Chaque département recevra le cumul de ces deux parts, pondéré par le rapport entre le revenu moyen par habitant national et son propre revenu par habitant.

La loi offre la possibilité aux conseils généraux de relever au-delà de 3,80 % et dans la limite de 4,50 % le taux de la taxe de publicité foncière ou du droit d’enregistrement – qui constituent la part essentielle des droits de mutation à titre onéreux (DMTO) – pour les actes passés et les conventions conclues entre le 1er mars 2014 et le 29 février 2016.

Un fonds de solidarité en faveur des départements est créé (code général des collectivités territoriales, art. L. 3335-3 nouveau). Il est alimenté par un prélèvement égal à 0,35 % du montant de l’assiette de la taxe de publicité foncière et des droits d’enregistrement perçus par les départements en 2013.

La somme des prélèvements opérés ne pourra pas excéder 12 % du produit des DMTO perçus par le département. Elle sera divisée en deux parts :

→ la première, égale à 70 %, sera répartie en fonction des restes à charge par habitant de chaque département au titre des allocations individuelles de solidarité ;

→ la seconde, égale à 30 %, sera répartie en fonction du potentiel fiscal corrigé du département.

Fiscalité des ménages. Les limites des tranches du barème de l’impôt sur le revenu et la décote applicable à cet impôt sont revalorisées tandis que le plafond de l’avantage procuré par le quotient familial est abaissé. Plusieurs autres mesures aboutissent à des hausses d’impôt comme la fiscalisation des majorations de pensions de retraite pour enfants et celle de l’aide de l’employeur pour l’octroi d’une complémentaire santé.

Aides au logement. La traditionnelle revalorisation du barème des aides personnelles au logement interviendra, à partir de cette année, au 1er octobre et non plus au 1er janvier.

Aide aux élèves handicapés.

Un statut juridique spécifique est créé pour les accompagnants d’élèves handicapés. Ces personnels pourront se voir proposer un contrat à durée indéterminée au terme d’une période de 6 ans d’exercice en contrat à durée déterminée.

Fonction publique. La journée de carence non indemnisée en cas d’arrêt maladie est abrogée depuis le 1er janvier 2014 pour l’ensemble des trois fonctions publiques.

Apprentissage. Depuis le 1er janvier 2014, les entreprises ne peuvent plus bénéficier de l’indemnité compensatrice forfaitaire pour les contrats d’apprentissage qu’ils concluent. Si leur effectif est inférieur à 11 salariés, elles peuvent toutefois continuer à percevoir une aide financière, appelée « prime à l’apprentissage ».

Le plafond d’exonération ou de dégrèvement total de la taxe d’habitation dans les départements d’outre-mer (DOM) est fixé :

• dans les DOM à l’exception de la Guyane et de Mayotte, à 12 582 € pour la première part de quotient familial, majorés de 3 006 € pour la première demi-part supplémentaire et de 2 839 € pour chaque demi-part supplémentaire ;

• en Guyane et à Mayotte, à 13 156 € pour la première part de quotient familial, majorés de 3 621 € pour la première demi-part supplémentaire et de 2 839 € pour chaque demi-part supplémentaire.

Etudiants étrangers (art. 52 de la loi). La loi de finances pour 2014 permet aux étudiants étrangers obtenant un emploi salarié en France de s’acquitter non plus de la taxe de primo-délivrance d’un titre de séjour (241 €) mais de celle, moins élevée (87 €), de renouvellement du titre (code de l’entrée et du séjour des étrangers et du droit d’asile, art. L. 311-13 B modifié).

Vieux migrants (art. 26). Plusieurs dispositifs fiscaux jugés inefficaces ou tombés en désuétude sont abrogés. Parmi eux, l’exonération d’impôt sur le revenu de l’aide à la réinsertion sociale, familiale et sociale des anciens migrants dans leur pays d’origine (code général des impôts, art. 81-9° septies et code de l’action sociale et des famille [CASF], art. L. 117-3 al. 9 supprimés). Une aide créée en 2007 mais dont le décret d’application prévoyant les modalités de mise en œuvre n’a jamais été pris. L’exonération fiscale qui y est liée n’a ainsi jamais été appliquée. Signalons toutefois que cette aide a refait surface dans le cadre de la loi de programmation pour la ville et la cohésion urbaine, que le Parlement a adopté définitivement le 13 février (voir ce numéro, page 30).

Gens du voyage (art. 138). L’Etat subventionne le fonctionnement des aires d’accueil des gens du voyage au titre de l’aide au logement temporaire (dite « ALT2 »). Cette aide financière forfaitaire est versée au gestionnaire de l’aire (commune, établissement public de coopération intercommunal ou autre personne morale publique ou privée à qui la gestion a été déléguée). Son montant actuel s’élève, depuis 2004, à 132,45 € par place disponible et par mois. La loi de finances pour 2014 prévoit deux mesures visant à améliorer le dispositif d’incitation à la bonne gestion des aires d’accueil des gens du voyage. Elles entreront en vigueur le 1er juillet prochain. En premier lieu, la loi introduit un critère supplémentaire pour le calcul du montant versé aux gestionnaires des aires d’accueil : outre le nombre de places disponibles sur chaque aire d’accueil, le montant versé prendra en compte leur taux d’occupation effective au cours d’une période de référence. Autre nouveauté : le versement de l’aide sera subordonné à la signature d’une convention entre l’Etat et ces gestionnaires, ce qui permettra d’éviter tout versement en l’absence d’une convention (code de la sécurité sociale, art. L. 851-1 II).

Outre-mer (art. 130). La loi de finances pour 2014 modifie le dispositif d’exonération de cotisations patronales de sécurité sociale spécifique à l’outre-mer, défini par l’article L. 752-3-2 du code de la sécurité sociale. Elle recentre ainsi ces exonérations sur les bas salaires dans la logique qui a commandé à la création du crédit d’impôt en faveur de la compétitivité et de l’emploi (CICE). Pour les entreprises de moins de 11 salariés, le plafond passe de 3,8 SMIC à 2,8 SMIC. Pour les entreprises ayant atteint ou dépassé le seuil de 11 salariés, il passe de 3,8 SMIC à 1,6 SMIC. Enfin, pour le secteur renforcé (certains secteurs et certaines zones géographiques spécifiques), il passe de 4,5 SMIC à 3 SMIC.

Dotation de développement urbain (art. 95). La loi de finances a relevé de 75 à 100 millions d’euros la dotation de développement urbain (DDU) à compter de 2014. Au passage, elle a aussi élargi le nombre de bénéficiaires de cette dotation : sont dorénavant éligibles les 120 premières communes (et non plus les 100) d’un classement établi chaque année en fonction de critères tirés notamment de la proportion de population résidant dans des quartiers inclus dans les zones prioritaires de la politique de la ville, du revenu fiscal moyen des habitants de ces quartiers et du potentiel financier. Notons enfin que la loi revoit également les modalités de répartition de la DDU (code général des collectivités territoriales, art. L. 23234-40 modifié).

Insertion par l’activité économique (art. 142). La loi de finances pour 2014 redéfinit les modalités de cofinancement par le département des aides en faveur des structures d’insertion par l’activité économique. Elle prévoit que chaque année, à compter du 1er janvier 2014, l’Etat et le président du conseil général vont s’accorder, dans le cadre d’une convention annuelle d’objectifs et de moyens, sur les modalités de cofinancement par le département des aides à l’insertion par l’activité économique (code du travail [C. trav.], art. L. 5132-2 modifié). La convention fixe le nombre prévisionnel d’aides cofinancées, leur montant et les modalités de leur attribution. Les décisions prises dans ce cadre concernent tous les publics susceptibles d’être embauchés en dispositif d’insertion et toutes les structures d’insertion par l’activité économique : ateliers et chantiers d’insertion, entreprises d’insertion et associations intermédiaires (C. trav., art. L. 5132-3-1 nouveau). Si l’Etat et le conseil général ne parviennent pas à trouver un accord, le département cofinance l’insertion par l’activité économique selon les règles actuellement en vigueur, qui prévoient une participation au minimum au financement d’aides versées aux ateliers et chantiers d’insertion embauchant des bénéficiaires du revenu de solidarité active (C. trav., art. L. 5132-3-1 nouveau).

RSA « jeunes » (art. 139). La loi de finances pour 2014 reconduit une année de plus la modalité de financement dérogatoire du revenu de solidarité active (RSA) versé aux jeunes actifs de moins de 25 ans remplissant une condition d’activité professionnelle préalable (CASF, art. L. 262-24 II). Cette modalité de financement est en vigueur depuis l’ouverture du RSA à cette catégorie de population le 1er septembre 2010 en métropole, et le 1er janvier 2011 dans les DOM, à l’exception de Mayotte. Rappelons que le dispositif de droit commun prévoit un financement par le département du RSA « socle » et un financement par le Fonds national des solidarités actives (FNSA) du RSA servi en complément des revenus d’activité (dit RSA « activité »). Par dérogation à la règle de droit commun, l’intégralité du RSA versé aux jeunes de 18 à 24 ans a été prise en charge par le FNSA depuis l’élargissement de ce dispositif aux moins de 25 ans en 2010. Le dispositif prévu par la loi de finances pour 2014 vise à maintenir ce financement pour cette année.

TVA (art. 6 et 29). La loi de finances pour 2014 maintient le taux réduit de TVA à 5,5 %, alors qu’il était initialement prévu qu’il soit abaissé à 5 % au 1er janvier 2014. Les prestations de services exclusivement liées aux gestes essentiels de la vie quotidienne des personnes handicapées et des personnes âgées dépendantes qui sont dans l’incapacité de les accomplir, fournies par des structures déclarées, restent ainsi soumises à ce taux réduit de TVA de 5,5 %. Autre nouveauté : l’extension du champ d’application de ce taux réduit de TVA à la fourniture de logement et de nourriture dans les centres d’hébergement d’urgence, les logements-foyers et les foyers de jeunes travailleurs ainsi qu’aux travaux de rénovation dans les logements sociaux.

Anciens combattants (art. 109, 110 et 111). La loi de finances pour 2014 fait droit aux demandes de carte du combattant des militaires ayant servi en Afrique du Nord (Algérie, Tunisie, Maroc) pendant 4 mois dès lors que la date de leur premier jour de service est antérieure au 2 juillet 1962 (code des pensions militaires d’invalidité et des victimes de la guerre [CPMIVG], art. L. 253 bis modifié).

Selon l’exposé des motifs, cette disposition – qui est entrée en vigueur le 1er janvier 2014 – concerne 8 400 personnes. Autre nouveauté : le budget 2014 étend le champ de la majoration de pension de 360 points accordée aux conjoints survivants de grands invalides de guerre. Depuis le 1er janvier, cet