Ces pages annulent et remplacent les pages 43 à 47 du n° 2657 du 30-04-10

L’assuré doit, pour percevoir sa pension :

avoir 60 ans au minimum pour les assurés nés avant le 1er juillet 1951 et 60 ans et 4 mois pour ceux nés entre le 1er juillet et le 31 décembre 1951, sauf départ anticipé des salariés à carrière longue (1) et de ceux lourdement handicapés (2). Rappelons que la loi du 9 novembre 2010 portant réforme des retraites augmente l’âge légal de départ à la retraite de 4 mois par an et par génération pour atteindre 62 ans en 2018 (voir tableau, page 38) ;

justifier d’au moins 1 trimestre d’assurance. En 2011, le salaire minimum soumis à cotisations permettant de valider un trimestre est égal à 1 800 € ;

cesser son activité professionnelle, sauf option pour la retraite progressive (3) ou le cumul emploi-retraite (4).

Le montant de la pension de vieillesse – borné par un minimum et un maximum – est déterminé selon la formule suivante :

Par ailleurs, depuis le 1er janvier 2004, une surcote peut s’appliquer (voir page 40).

Le salaire annuel moyen est calculé à partir des salaires annuels soumis à cotisations depuis 1948 et reportés au compte de l’assuré.

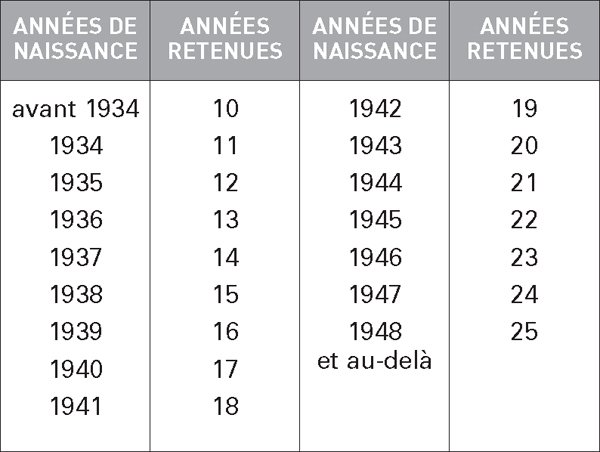

Parmi ceux qui sont les plus élevés, la caisse de retraite en retient un certain nombre qui est compris entre 10 et 25, en fonction de l’année de naissance de l’assuré, conformément au calendrier ci-dessous. Depuis 2008, le nombre d’années retenu est égal à 25, quelle que soit la date de naissance de l’assuré.

Si le nombre d’années postérieures au 31 décembre 1947 figurant au compte du futur retraité est insuffisant, les années antérieures à 1948 sont retenues. Etant précisé que, jusqu’en 1946, des cotisations, et non des salaires, étaient reportées au compte de l’assuré (5).

1) Taux plein

Le taux est au maximum de 50 % (taux plein). Il dépend du nombre de trimestres cotisés, tous régimes de base confondus). Sauf exceptions – assurés ayant atteint l’âge d’obtention du taux plein (voir tableau, page 38), inaptes, salariés lourdement handicapés… –, pour bénéficier du taux plein, l’assuré doit justifier, depuis le 1er janvier 2011, de 163 trimestres d’assurance s’il est né en 1951.

Le taux est réduit pour les assurés ayant atteint un âge compris entre l’âge légal de départ à la retraite et celui d’obtention du taux plein (voir ci-dessous) et qui ne totalisent pas la durée d’assurance requise. Il se calcule par application, au taux de 50 %, d’un coefficient de minoration qui est fonction :

soit du nombre de trimestres manquant à la durée nécessaire pour l’obtention du taux plein ;

soit du nombre de trimestres séparant l’âge auquel la pension prend effet et l’âge d’obtention du taux plein.

Le calcul le plus avantageux est retenu.

Le coefficient de minoration était, pour les retraites prenant effet avant le 1er janvier 2004, de 2,5 % par trimestre, soit 10 % par an. Pour les pensions de retraite prenant effet après le 31 décembre 2003, il est fixé à 2,5 % par trimestre pour l’assuré né avant le 1er janvier 1944, puis il diminue en fonction de la date de naissance de l’intéressé : 2,375 % pour 1944 ; 2,25 % pour 1945 ; 2,125 % pour 1946 ; 2 % pour 1947 ; 1,875 % pour 1948 ; 1,75 % pour 1949 ; 1,625 % pour 1950 ; 1,5 % pour 1951 ; 1,375 % pour 1952 et 1,25 % pour l’assuré né après 1952.

La durée d’assurance retenue au régime général est appréciée compte tenu des périodes assimilées (maladie, chômage…) et des majorations (mères de famille, congé parental, pour enfant lourdement handicapé…). Après avoir été portée de 150 à 160 trimestres en 2008, la durée d’assurance requise pour obtenir une pension à taux plein augmente de 1 trimestre par an depuis le 1er janvier 2009, pour atteindre 164 trimestres le 1er janvier 2012. Ainsi, la durée d’assurance requise pour un assuré né en 1951 qui aura 60 ans en 2011 est de 163 trimestres.

Conformément à la loi du 9 novembre 2010 portant réforme des retraites, au-delà de 2012, des décrets fixeront la durée d’assurance cotisée nécessaire pour chaque génération 4 ans avant leur 60e anniversaire. Pour les générations 1953 et 1954, qui ont déjà dépassé leur 56e anniversaire, cette durée a déjà été fixée à 165 trimestres.

Si l’intéressé a accompli une durée d’assurance inférieure, la pension est réduite proportionnellement.

A noter : dans la perspective d’allongement de la durée de cotisation, la loi du 21 août 2003 portant réforme des retraites a notamment permis aux assurés de racheter leurs cotisations dans la limite de 3 ans pour les années d’études supérieures et pour celles au cours desquelles les cotisations versées n’ont pas permis la validation de 4 trimestres (6). Depuis le 1er janvier 2011, ce dispositif est ouvert aux assurés âgés d’au moins 20 ans et de moins de 67 ans.

La durée d’assurance maximale requise pour obtenir une pension à taux plein a été progressivement augmenté entre 2004 et 2008 à raison de 2 trimestres par an. Ainsi, elle s’établissait à : 152 en 2004, 154 en 2005, 156 en 2006, 158 en 2007 et 160 en 2008. Afin d’assurer la viabilité du système de retraite, le gouvernement a une nouvelle fois décidé d’allonger cette durée d’assurance de 1 trimestre par an et par génération à compter du 1er janvier 2009, pour atteindre 164 trimestres en 2012 (161 en 2009, 162 en 2010, 163 en 2011). Au-delà de 2012, la durée d’assurance maximale évoluera comme la durée d’assurance au régime général (voir page 38).

Les assurés pouvant prétendre à une pension de vieillesse à taux plein mais ayant cotisé sur la base de salaires modestes bénéficient d’une pension qui ne peut être inférieure à un minimum, le minimum contributif.

Rappelons que, depuis la loi du 21 août 2003, une distinction a été introduite entre les périodes ayant effectivement donné lieu à cotisations à la charge de l’assuré et celles validées (au titre du chômage involontaire, incapacité…). Et le montant du minimum contributif est majoré pour celles ayant donné lieu à cotisations de l’assuré (7).

Ainsi, pour les pensions attribuées avant le 1er janvier 2004, le montant minimal auquel est portée la pension de vieillesse au taux plein et correspondant à une durée d’assurance au régime général d’au moins 150 trimestres, s’élève, depuis le 1er avril 2011, à 7 297,85 € par an, soit 608,15 € par mois.

Pour les pensions dont le point de départ est fixé du 1er janvier 2004 au 1er mars 2011, le montant du minimum contributif majoré, déterminé à la date d’effet de la pension de retraite, est revalorisé par le coefficient en vigueur au 1er avril 2011, soit 1,021.

Pour les pensions dont la date d’effet est fixée à compter du 1er avril 2011, le montant du minimum contributif est égal à 7 297,85 € par an, soit 608,15 € par mois, et le montant du minimum contributif majoré s’élève à 7 974,55 € par an, soit 664,54 € par mois.

Signalons que, afin de recentrer le minimum contributif sur les assurés les plus modestes, la loi de financement de la sécurité sociale (LFSS) pour 2009 a prévu de soumettre le bénéfice de sa majoration à une condition de durée d’assurance (8), fixée depuis le 1er avril, à au moins 120 trimestres (9). Si les assurés ne justifient pas de cette durée d’assurance, le montant de la pension de vieillesse peut être porté au niveau du minimum contributif non majoré.

A noter : la loi de financement de la sécurité sociale pour 2009 a prévu que l’assuré ne peut désormais solliciter le minimum contributif et sa majoration que s’il a fait valoir ses droits aux pensions personnelles de retraites auxquelles il peut prétendre au titre des régimes légaux ou rendus obligatoires, de base et complémentaires, français et étrangers, ainsi que des régimes des organisations internationales.

Pour mémoire, avant le 1er juillet 2005, la caisse nationale d’assurance vieillesse (CNAV) était dans l’incapacité de distinguer les périodes réellement cotisées des autres. Depuis cette date, elle opère la distinction et retient au titre des périodes cotisées les périodes de cotisations à l’assurance vieillesse obligatoire, d’assurance volontaire vieillesse, de rachats de cotisations, de congé de formation, de stage de la formation professionnelle ou de validation par présomption. En outre, l’ensemble des périodes d’assurance accomplies dans les régimes obligatoires de retraite autres que le régime général et les régimes alignés peut être considéré comme cotisé. Il en est de même pour les périodes effectuées à l’étranger en l’absence de distinction entre les périodes cotisées et celles qui ne le sont pas de la part des pays concernés. En revanche, sont exclues les périodes assimilées (chômage, maladie, maternité, invalidité, accident du travail, service national, militaires), celles reconnues équivalentes, les versements pour le rachat de trimestres (années d’études supérieures ou incomplètes) effectués au titre du taux uniquement, les périodes d’assurance vieillesse des parents au foyer (AVPF), les majorations de durée d’assurance pour enfant, pour congé parental et pour enfant handicapé, ainsi que la majoration accordée aux assurés ayant atteint l’âge d’obtention du taux plein (10) (DIM CNAV n° 2005/2 du 4 février 2005 et circulaire CNAV n° 2005/30 du 4 juillet 2005).

Le montant de l’allocation aux vieux travailleurs salariés (AVTS) (11), fixé à 3 248,48 € par an depuis le 1er avril 2011 (270,70 € par mois), reste le minimum pour :

les pensions de vieillesse attribuées avant le 1er avril 1983 et révisées avant cette date ;

les pensions de vieillesse pour inaptitude au travail substituées aux pensions d’invalidité ;

les pensions de vieillesse de veuf ou de veuve substituées, à partir de 55 ans, aux pensions d’invalidité de veuf ou de veuve.

L’application des coefficients de revalorisation aux salaires et cotisations retenus pour le calcul de la pension ne peut avoir pour effet de porter le montant annuel de la pension à une somme supérieure à 50 % du plafond des cotisations de sécurité sociale au 1er janvier, soit 17 676 € par an et 1 473 € par mois.

Au montant de la pension, y compris au montant maximal, peuvent éventuellement s’ajouter la majoration pour enfants de 10 % (12), la majoration pour conjoint à charge (50,81 € par mois au 1er avril 2011) (13), la rente des retraites ouvrières et paysannes et la majoration pour tierce personne. Cette dernière a été fixée, au 1er avril 2011, à 12 722,03 € par an, soit 1 060,16 € par mois.

Les salariés qui travaillent au-delà de l’âge légal de départ à la retraite et qui remplissent les conditions pour obtenir le taux plein bénéficient d’une surcote, c’est-à-dire d’une majoration de la pension.

Pour chaque trimestre accompli depuis le 1er janvier 2009, un taux de surcote unique de 1,25 % (soit 5 % par an) s’applique. Pour chaque trimestre effectué entre les 1er janvier 2004 et 2009, les taux applicables sont les suivants :

3 % la première année d’activité après l’âge légal de départ à la retraite (0,75 % du 1er au 4e trimestre) ;

4 % les années suivantes (1 % à partir du 5e trimestre) ;

5 % au-delà de l’âge d’obtention du taux plein (1,25 % pour chaque trimestre accompli).

En outre, la surcote est désormais élargie aux pensions de vieillesse portées au minimum contributif, celle-ci étant calculée avant et non pas après que la pension a été portée à ce minimum.

Une pension de réversion peut être accordée au conjoint survivant. Pour mémoire, le dispositif des pensions de réversion a été réformé en 2004 (14) : suppression, depuis le 1er janvier 2011, de la condition d’absence de remariage ou de durée de mariage ; révision annuelle des ressources jusqu’à l’âge légal de départ à la retraite (voir tableau, page 38) ou jusqu’à la date de perception de la retraite personnelle ; abaissement progressif puis suppression – prévue en 2011 – de la condition d’âge minimum. Cet âge est ainsi passé de 55 ans à 51 ans entre 2004 et 2008. Mais la loi de financement de la sécurité sociale pour 2009 a rétabli la condition d’âge minimum de 55 ans pour les pensions prenant effet à compter du 1er janvier 2009 (15). Toutefois, lorsque le conjoint est décédé avant cette date ou a disparu avant le 1er janvier 2008, l’âge reste fixé à 51 ans, quelle que soit la date de dépôt de la demande de pension de réversion. Au 1er avril 2011, le plafond de ressources annuel à ne pas dépasser pour bénéficier d’une pension de réversion reste fixé à 18 720 € pour une personne seule et à 29 952 € pour un ménage. En revanche, le montant minimum de la pension de réversion change, pour s’établir à 3 290,31 € par an, soit 274,19 € par mois. Celle-ci peut être augmentée, sous certaines conditions, d’une majoration forfaitaire pour enfants à charge, qui s’élève à 93,03 € par mois au 1er avril (16). Le taux de la pension de réversion reste fixé à 54 % de la pension de vieillesse de l’assuré décédé, soit au maximum 9 545,04 € par an, soit 795,42 € par mois (54 % de la moitié du plafond des cotisations de sécurité sociale).

Les conjoints survivants qui ont atteint l’âge d’obtention du taux plein peuvent aussi bénéficier d’une majoration de 11,1 % de leur pension de réversion (17). Pour la percevoir, ils doivent justifier que la somme de leurs avantages personnels de retraite et de réversion, servis par les régimes légaux ou rendus légalement obligatoires, de base et complémentaire, n’excèdent pas un plafond fixé à 2 472,45 € par trimestre (18).

Une allocation de veuvage peut être attribuée au conjoint survivant qui dispose de ressources personnelles inférieures à un plafond trimestriel, fixé à 2 183,17 €. Son montant est établi à 582,18 € par mois au 1er avril. A la suite du rétablissement de la condition d’âge minimale de 55 ans pour pouvoir prétendre à une pension de réversion, la personne qui n’a pas atteint cet âge peut bénéficier de l’allocation de veuvage dans les conditions en vigueur au 10 novembre 2010 (date de publication de la loi du 9 novembre 2010 portant réforme des retraites). A savoir : avant 51 ans pour les décès intervenus avant le 1er janvier 2009 et avant 55 ans pour les décès qui surviennent depuis cette date.

Le titulaire d’une pension de vieillesse pour inaptitude substituée à une pension d’invalidité qui exerce une activité professionnelle avant l’âge du taux plein perçoit un montant minimum de pension fixé à 270,70 € par mois depuis le 1er avril 2011.

Lorsque le montant annuel de la pension de vieillesse est inférieur à 150,93 € à la date du 1er avril 2011, celle-ci est remplacée par un versement forfaitaire unique égal à 15 fois le montant annuel de la pension.

(5) Ce sont des salaires qui sont reportés au compte pour l’année 1947.

(9) Pour apprécier cette durée d’assurance minimale, le nombre de trimestres retenu au titre de chaque année civile ne peut être supérieur à 4.

(10) Les assurés qui liquident leur pension après l’âge du taux plein bénéficient d’une majoration de leur durée d’assurance égale à 2,5 % par trimestre au-delà de cet âge. Et ce, tant qu’ils n’ont pas accompli dans le régime général et, le cas échéant, dans un ou plusieurs autres régimes obligatoires, une durée totale d’assurance au moins égale à celle requise pour obtenir une pension à taux plein.

(11) A la suite de la réforme du minimum vieillesse, l’AVTS n’est plus attribuée qu’aux personnes qui en bénéficiaient au 1er janvier 2006.

(12) Cette majoration est accordée aux assurés parents d’au moins 3 enfants.

(13) Cette majoration a été supprimée au 1er janvier 2011 par la loi du 9 novembre 2010 portant réforme des retraites. Toutefois, elle continue à être versée aux assurés qui en bénéficiaient au 31 décembre 2010 – Voir ASH n° 2696 du 11-02-11, p. 14.

(16) En effet, l’assuré ayant un âge inférieur à celui du taux plein à la date de la demande, qui n’est pas titulaire d’un avantage personnel de vieillesse, peut obtenir une majoration de son avantage de réversion pour chaque enfant à charge.

(18) Comme pour les pensions de vieillesse, ce montant est revalorisé au 1er avril de chaque année et dans les mêmes conditions.