Ces pages annulent et remplacent les pages 41 et 42 du n° 2645 du 5-02-10

Pour déterminer certaines cotisations sociales, les rémunérations perçues par les salariés ne sont prises en compte qu’à concurrence d’un certain montant, dénommé plafond de la sécurité sociale. La plupart sont toutefois déplafonnées, c’est-à-dire calculées sur la totalité du salaire (voir tableau, page 56).

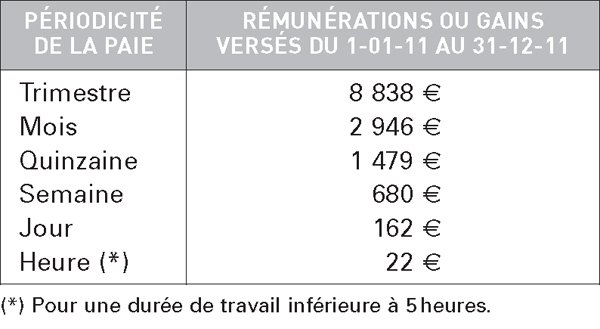

Le plafond annuel de la sécurité sociale est fixé à 35 352 € en 2011 (arrêté du 26 novembre 2010, J.O. du 28-11-10).

A compter du 1er janvier 2011, le taux de la contribution supplémentaire versée au titre du Fonds national d’aide au logement (FNAL) par les employeurs d’au moins 20 salariés est modifié. Le taux de 0,40 % s’applique désormais sur la part de la rémunération limitée au plafond de la sécurité sociale et non plus sur la totalité de la rémunération. Pour la part de la rémunération excédant le plafond de la sécurité sociale, le taux de la contribution supplémentaire FNAL est portée à 0,50 % (loi n° 2010-1659 du 29 décembre 2010, art. 209, J.O. 30-12-10).

Sans changement, les employeurs, quel que soit leur effectif, restent assujettis à la cotisation FNAL de base au taux de 0,10 %.

La cotisation forfaitaire APEC (Association pour l’emploi des cadres), due pour la part des salaires correspondant à la tranche A, est supprimée à compter du 1er janvier 2011. Parallèlement, la cotisation proportionnelle, jusqu’alors assise sur la tranche B des salaires, l’est désormais sur les tranches A et B des salaires, c’est-à-dire sur la part des rémunérations ne dépassant pas 4 fois le plafond de la sécurité sociale (soit 11 784 € par mois depuis le 1er janvier 2011). Son taux reste fixé à 0,06 %, à raison de 0,036 % à la charge de l’employeur et de 0,024 % à la charge du cadre (circulaire AGIRC n° 2010-5-DF du 29 juillet 2010).

L’assiette de la contribution sociale généralisée (CSG) et de la contribution au remboursement de la dette sociale (CRDS) sur les revenus d’activité salariée est minorée de 3 % au titre des frais professionnels. Elle est donc égale à 97 % de ces revenus. L’article 20 de la loi de financement de la sécurité sociale pour 2011 limite à 4 plafonds de la sécurité sociale – soit à 141 408 € par an en 2011 – le montant de la rémunération auquel s’applique cette réduction d’assiette. Au-delà, la CSG et la CRDS sont dues sur la totalité du salaire (code de la sécurité sociale, art. L. 136-2, I, al. 2 modifié).

Les tranches du barème de la taxe sur les salaires sont réévaluées et s’établissent comme suit pour 2011 :

4,5 % sur la fraction de rémunération annuelle inférieure à 7 604 € ;

8,50 % de 7 604 € à 15 185 € ;

13,60 % au-delà de 15 185 €.

Guide pratique : les principales charges sur les salaires

L’ASSIETTE MENSUELLE

Tranche A : rémunérations se situant dans la limite du plafond des cotisations de sécurité sociale, soit 2 946 €.

Tranche B : rémunérations comprises entre le plafond de cotisations de sécurité sociale et 4 fois ce plafond, soit entre 2 946 € et 11 784 €.

Tranche C : rémunérations comprises entre 4 et 8 fois le plafond de la sécurité sociale, soit entre 11 784 € et 23 568 €.