L'élaboration du premier budget de la présidence Sarkozy aura été un exercice compliqué pour le gouvernement, confronté à une croissance atone, à des déficits sociaux abyssaux et à des contraintes européennes qui se durcissent. Il fallait également tenir compte du coût des « cadeaux fiscaux » voulus par le président de la République et prévus dans la loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat, dite loi « TEPA » (1).

Sans surprise, la loi de finances pour 2008 du 24 décembre 2007 contient donc au final peu de mesures fiscales marquantes en faveur des ménages : actualisation du barème de l'impôt sur le revenu et revalorisation de la prime pour l'emploi afin de tenir compte de l'inflation, instauration d'un droit à décharge de responsabilité solidaire en matière fiscale pour les conjoints ou partenaires liés par un pacte civil de solidarité qui se séparent, aménagement du crédit d'impôt sur les intérêts d'emprunt immobilier instauré par la loi « TEPA » et censuré, pour les emprunts contractés avant l'élection présidentielle, par le Conseil constitutionnel.

La loi comporte aussi une série de dispositions à caractère social, tel que l'encadrement de l'accès à l'allocation de parent isolé et à l'allocation aux adultes handicapés par les ressortissants communautaires, la modification des règles de prise en compte des aides personnelles au logement dans les ressources des demandeurs de la couverture maladie universelle complémentaire, des restrictions à la prise en charge des médicaments dans le cadre de l'aide médicale de l'Etat ou encore l'extinction progressive de l'allocation équivalent-retraite.

Côté emploi, la suppression du dispositif de soutien à l'emploi des jeunes en entreprise, la suppression de l'exonération spécifique de cotisations de sécurité sociale attachée aux contrats de professionnalisation, la fin des aides au remplacement des salariés partis en formation ou en congé de maternité sont quelques-unes des nouveautés introduites par cette nouvelle loi de finances.

A noter : certaines dispositions de la loi de finances rectificative pour 2007 (2) sont également présentées dans ce dossier.

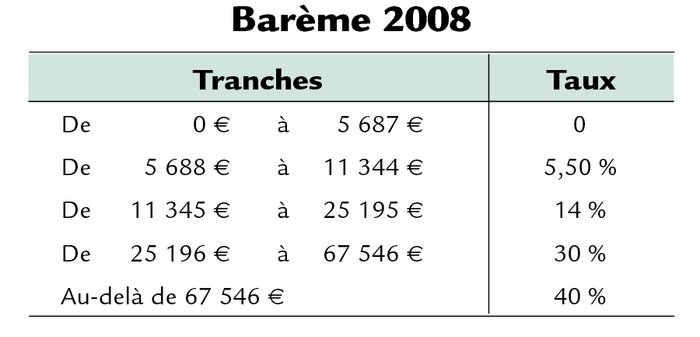

La loi de finances pour 2008 ne prévoit pas de diminution de l'impôt sur le revenu. Elle actualise simplement les tranches de revenus et les seuils du barème qui leur sont associés sur la base d'une indexation de 1,3 %, pour tenir compte de la progression de l'indice des prix hors tabac (voir tableau ci-après).

De nombreux seuils sont réactualisés dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt et sont donc revalorisés de 1,3 % pour l'imposition des revenus de 2007.

Le quotient familial vise à corriger la progressivité du barème de l'impôt en fonction des charges de famille du contribuable.

Aux 2 parts attribuées aux contribuables mariés ou liés par un pacte civil de solidarité (PACS) faisant l'objet d'une imposition commune, ou à la part allouée aux autres contribuables - célibataires, divorcés, veufs ou soumis à imposition distincte (3) -, s'ajoutent ainsi une ou plusieurs demi-parts ou des quarts de part additionnels variables selon le nombre d'enfants à charge.

L'avantage maximal en impôt résultant de l'application du quotient familial est limité pour chaque demi-part ou quart de part additionnel. Pour l'imposition des revenus de 2007, son plafond est fixé à (code général des impôts [CGI], art. 197-I-2 modifié) :

2 227 € pour chaque demi-part additionnelle ;

la moitié de ce montant, soit 1 113,50 € , pour chaque quart de part additionnel.

La réduction d'impôt complémentaire octroyée à certains titulaires de demi-parts additionnelles à un titre autre que familial - veuves, invalides et anciens combattants - est égale au maximum à 630 € pour chacune des demi-parts (CGI, art. 197-I-2 modifié).

L'avantage en impôt procuré par chaque demi-part supplémentaire est alors plafonné à 2 857 € (soit 2 227 € + 630 €) et celui procuré par chaque quart de part à la moitié de ce montant, soit 1 428,50 € .

Sont susceptibles d'avoir droit à la réduction d'impôt les contribuables bénéficiaires de demi-parts accordées du fait des situations suivantes :

être titulaire, pour une invalidité d'au moins 40 %, soit d'une pension militaire d'invalidité ou de victimes de guerre, soit d'une pension d'invalidité pour accident du travail ;

être titulaire de la carte d'invalidité prévue à l'article L. 241-3 du code de l'action sociale et des familles ;

être âgé de plus de 75 ans et être titulaire de la carte du combattant ou d'une pension militaire d'invalidité ou de victime de guerre ;

être veuve d'une personne titulaire de la carte du combattant ou d'une pension militaire d'invalidité ou de victime de guerre et être âgée de plus de 75 ans ;

être titulaire d'une pension de veuve de guerre ;

avoir à charge une ou plusieurs personnes (enfants ou tierce personne vivant sous son toit) titulaires de la carte d'invalidité prévue à l'article L. 241-3 du code de l'action sociale et des familles.

Les contribuables célibataires, divorcés ou séparés, et ceux soumis à imposition distincte ne vivant pas en concubinage, et qui ont au moins un enfant à charge, bénéficient, à ce titre, d'une demi-part additionnelle de plus que les personnes mariées, soit une part pour le premier enfant à charge au lieu d'une demi-part. Pour ces parents isolés, l'avantage en impôt procuré par la part entière accordée au titre du premier enfant à charge est limité à 3 852 € (CGI, art. 197-I-2 modifié).

Pour ceux qui entretiennent uniquement des enfants dont la charge est réputée partagée avec l'autre parent dans le cadre d'une résidence alternée, l'avantage fiscal procuré par la demi-part accordée au titre de chacun des 2 premiers enfants à charge est limité à la moitié de cette somme, soit 1 926 € .

Les contribuables célibataires, divorcés, séparés ou veufs, et sans personne à charge, bénéficient d'une demi-part supplémentaire de quotient familial pour la détermination de leur impôt sur le revenu lorsqu'ils se trouvent placés dans l'une des situations suivantes :

ils ont 1 ou plusieurs enfants majeurs ou faisant l'objet d'une imposition distincte ;

ils ont eu 1 ou plusieurs enfants qui sont décédés, à condition que l'un d'eux au moins ait atteint l'âge de 16 ans ou que l'un d'eux au moins soit décédé par suite de faits de guerre ;

ils ont adopté un enfant.

Dans ce dernier cas, il faut toutefois que :

si l'adoption a eu lieu alors que l'enfant était âgé de plus de 10 ans, cet enfant ait été à la charge de l'adoptant comme enfant recueilli depuis l'âge de 10 ans ;

l'enfant adopté ne soit pas décédé avant d'avoir atteint l'âge de 16 ans. A noter : il est expressément indiqué dans le code général des impôts que le bénéfice de la demi-part supplémentaire de quotient familial prévue dans ce cadre est réservé exclusivement aux personnes vivant effectivement seules (CGI, art. 195-1 inchangé).

Pour l'imposition des revenus de 2007, l'avantage fiscal procuré par cette demi-part est plafonné à (CGI, art. 197-I-2 modifié) :

2 857 € lorsque le dernier enfant (vivant ou décédé) est (ou aurait été) âgé de 25 ans au plus au 31 décembre 2007 ;

855 € lorsque ce dernier enfant est (ou aurait été) âgé d'au moins 26 ans au 31 décembre 2007.

Signalons toutefois que si les contribuables célibataires, divorcés, séparés ou veufs sans personne à charge, qui ont élevé un ou plusieurs enfants sont, en plus, invalides, pensionnés de guerre ou du travail ou anciens combattants, ils bénéficient d'une réduction d'impôt plafonnée à 2 857 € , quel que soit l'âge de leur dernier enfant au 31 décembre 2007 et qu'ils vivent seuls ou non.

Les parents qui rattachent à leur foyer fiscal un enfant marié ou lié par un PACS faisant l'objet d'une imposition commune avec son conjoint ou partenaire, ou bien encore un enfant chargé de famille, bénéficient non pas d'une majoration du quotient familial mais d'un abattement sur leur revenu imposable au titre de chacune des personnes rattachées.

Son montant est fixé par référence au plafond de la demi-part de droit commun de quotient familial et compte tenu du taux d'imposition de la dernière tranche de l'impôt sur le revenu. C'est donc en coordination avec la modification de ces derniers que l'abattement est relevé à 5 568 € (CGI, art. 196 B, al. 2 modifié).

Lorsque le ou les parents justifient participer seuls à l'entretien d'un enfant célibataire, veuf ou divorcé, lui-même chargé de famille, la limite de déduction est également doublée (soit portée à 11 136 € ), et ce quel que soit le nombre de petits-enfants.

Les contribuables peuvent déduire de leur revenu global les pensions alimentaires versées à leurs enfants majeurs. Sont visées :

les pensions répondant aux conditions fixées par les articles 205 à 211 du code civil relatifs à l'obligation alimentaire ;

les pensions versées en vertu d'une décision de justice, en cas de séparation de corps ou de divorce, ou en cas d'instance de séparation de corps ou d'instance de divorce lorsque le conjoint fait l'objet d'une imposition séparée.

La limite de déduction est la même que celle déterminée pour l'abattement accordé par enfant marié (CGI, art. 156-II-2° inchangé). Elle est donc de 5 568 € par enfant majeur pour les revenus 2007. Lorsque l'enfant est marié ou pacsé, la limite de déduction reste fixée à ce même chiffre pour chacune des familles des jeunes conjoints. Elle est toutefois doublée (soit 11 136 €) au profit des parents qui justifient participer seuls à l'entretien du jeune ménage.

A noter : lorsque l'enfant majeur est susceptible d'être rattaché au foyer fiscal de ses parents, ceux-ci doivent choisir entre le rattachement et la déduction de la pension alimentaire.

Les contribuables dont l'impôt n'atteint pas 327 € sont dispensés en 2008 du versement des tiers provisionnels.

Une exonération d'impôt s'applique pour les contribuables ayant de faibles revenus. Son montant varie selon l'âge du bénéficiaire. Ainsi :

les personnes de moins de 65 ans sont exonérées de l'impôt sur le revenu dès lors que leur revenu annuel n'excède pas 8 030 € ;

les personnes de plus de 65 ans bénéficient de cette exonération dès lors que leur revenu annuel ne dépasse pas 8 780 € .

Les contribuables de plus de 65 ans au 31 décembre 2007 ou, quel que soit leur âge, les personnes invalides, peuvent déduire de leur revenu net global une somme égale à :

2 202 € si leur revenu annuel n'excède pas 13 550 € ;

1 086 € si leur revenu annuel est compris entre 13 550 € et 21 860 €.

Dans le cas de personnes mariées soumises à imposition commune, la déduction est doublée si les deux époux répondent aux conditions d'âge ou d'invalidité.

Le contribuable peut déduire de son revenu imposable les avantages en nature consentis, en l'absence d'obligation alimentaire, à des personnes de plus de 75 ans vivant en permanence sous son toit (frère, soeur, autres collatéraux ou même personnes avec lesquelles il n'a aucun lien de parenté) et dont le revenu imposable n'excède pas le plafond de ressources fixé pour l'octroi de l'allocation supplémentaire d'invalidité, soit 7 719,52 € pour une personne seule et 13 521,27 € pour un couple marié.

Pour l'imposition des revenus de 2007, les avantages en nature (logement, nourriture...) sont déductibles pour leur montant réel dans la limite de 3 203 € par personne recueillie.

Le montant minimum de la déduction forfaitaire de 10 % pour frais professionnels est porté à 401 € pour les revenus de 2007 (CGI, art. 83-3° inchangé). Quant au plafond de l'abattement, il est fixé à 13 501 € .

Le plancher spécifique pour la déduction forfaitaire de frais professionnels créé en 1998 en faveur des chômeurs de longue durée en recherche d'emploi passe à 880 € (CGI, art. 83-3°inchangé). Ce minimum spécifique plus élevé concerne les personnes inscrites comme demandeurs d'emploi à l'ANPE depuis plus de 1 an.

A noter : la déduction forfaitaire minimum ne peut pas excéder le montant brut des allocations de chômage imposables.

Toutes les pensions imposables ainsi que les rentes viagères à titre gratuit bénéficient d'un abattement spécifique de 10 % applicable quel que soit l'âge du contribuable, même si celui-ci continue à exercer une activité professionnelle (CGI, art. 158-5A, al. 2 inchangé).

Le montant minimum de l'abattement est relevé à 357 € par pensionné ou rentier pour l'imposition des revenus 2007. Le plafond est porté à 3 491 € par foyer fiscal (CGI, art. 158-5° inchangé).

Les contribuables bénéficient, quelles que soient leur situation ou leurs charges de famille, d'une décote sur le montant de leur impôt brut résultant du barème progressif lorsque celui-ci est inférieur à une certaine limite. Une limite relevée de 1,8 % pour l'imposition des revenus de 2007.

Les intéressés se verront ainsi appliquer une décote si leur cotisation d'impôt, après application du mécanisme du quotient familial, est inférieure à 838 € . Cette décote étant égale à la différence entre 419 € et la moitié de leur cotisation d'impôt (CGI, art. 197 I 4 modifié).

Le minimum de perception est le montant en deçà duquel la cotisation d'impôt sur le revenu, après, le cas échéant, décote et imputation des réductions d'impôts (mais avant imputation de l'avoir fiscal et des éventuels crédits d'impôt) n'est pas mise en recouvrement. Pour l'imposition des revenus de 2007, ce seuil est maintenu à 61 € .

Les seuils et limites de la prime pour l'emploi (PPE) sont également revalorisés de 1,3 % en 2008, comme l'évolution de l'indice des prix hors tabac entre 2006 et 2007.

Selon les calculs de Bercy, cette actualisation devrait porter l'avantage maximal individuel de prime pour l'emploi à 961 € .

Généralement de quelques centaines d'euros, mais modulable selon le salaire et la composition du foyer fiscal, la PPE vise, pour mémoire, à apporter un complément de revenu aux personnes, notamment à temps partiel, percevant les plus petits salaires. L'objectif étant de rendre plus attractifs les revenus du travail par rapport aux prestations sociales. Plus de 8 millions de foyers fiscaux la perçoivent actuellement.

La personne qui souhaite bénéficier de la prime pour l'emploi doit respecter un certain nombre de conditions de ressources.

Ainsi, son revenu fiscal de référence (2007) - qu'il soit composé de revenus d'activité ou non - ne doit pas excéder certaines limites relevées à (CGI, art. 200 sexies I-A modifié) :

16 251 € pour la première part de quotient familial des personnes célibataires, veuves ou divorcées ;

32 498 € pour les 2 premières parts de quotient familial des personnes soumises à imposition commune.

Ces limites sont majorées de 4 490 € pour chacune des demi-parts supplémentaires accordées à quelque titre que ce soit à ces contribuables (personne à charge, invalidité...).

En outre, pour être éligible à la prime pour l'emploi, le montant des revenus d'activité déclarés par chaque personne susceptible, dans le foyer fiscal, d'en bénéficier ne doit être ni inférieur à 3 743 € ni supérieur à 17 451 € pour les revenus de 2007 (CGI, art. 200 sexies-I-B-1° modifié).

Une limite portée à 26 572 € pour les célibataires, divorcés ou veufs élevant seuls leur(s) enfant(s), ainsi que pour les couples mono-actifs (personnes soumises à imposition commune dont l'un des membres du couple n'exerce aucune activité professionnelle ou dispose de revenus d'activité professionnelle d'un montant inférieur à 3 743 € ) (CGI, art. 200 sexies-I-B-1 modifié).

Pour les travailleurs à temps partiel, l'appréciation des limites de revenus d'activité déclarés - 17 451 € et 26 572 € - s'effectue par la conversion en équivalent temps plein du montant de leurs revenus d'activité (CGI, art. 200 sexies-I-B-2 modifié). Une opération qui ne concerne pas le seuil de 3 743 € , qui est un revenu minimum à percevoir pour ouvrir droit à la prime.

Concrètement, cette conversion résulte de la multiplication des revenus d'activité par un coefficient égal soit au rapport entre 1 820 heures et le nombre d'heures effectivement rémunérées au cours de l'année ou au cours des périodes d'activité, soit au rapport existant entre 360 jours et le nombre de jours d'activité.

La prime proprement dite, c'est-à-dire hors majoration, se calcule sur la base du revenu d'activité déclaré par chacun des membres du foyer fiscal (voir tableau ci-dessous). Les taux utilisés pour ce calcul sont inchangés pour 2008.

Les couples dont un seul des membres exerce une activité professionnelle bénéficient d'une prime égale à la majoration octroyée aux couples « mono-actifs » - soit 83 € (voir ci-dessous) - lorsque le revenu d'activité professionnelle du membre du couple qui exerce l'activité est compris entre 17 451 € et 24 950 € .

Pour les travailleurs à temps partiel, le montant de la prime est divisé par le coefficient de conversion utilisé pour convertir en équivalent temps plein leurs revenus (voir ci-dessus) (CGI, art. 200 sexies-II-A-2°).

Des majorations s'ajoutent à la prime de base pour tenir compte des conditions de vie de l'ensemble du foyer ou des personnes à charge.

En outre, une majoration spécifique s'applique pour les travailleurs à temps partiel.

Une majoration forfaitaire de 83 € est prévue en faveur des couples dont un seul des membres exerce une activité professionnelle (CGI, art. 200 sexies-II-A-3 modifié). Elle est également versée lorsque le conjoint perçoit un revenu annexe annuel inférieur à 3 743 € .

Si le revenu est compris entre 24 950 € et 26 572 € , cette majoration fait l'objet d'une diminution avec un coefficient de 5,1 %. La prime est alors égale à 5,1 % de la différence entre 26 572 € et le montant des revenus d'activité professionnelle de l'intéressé.

Des majorations sont prévues pour tenir compte des personnes à charge. Compte tenu de leur faible montant et des règles d'arrondi à l'euro le plus proche, l'indexation de 1,3 % n'en modifie pas les montants. Ils restent ainsi fixés à (CGI, art. 200 sexies-II-B) :

36 € par personne à charge (enfant mineurs ou infirmes, personnes titulaires de la carte d'invalidité vivant sous le toit du contribuable, enfants majeurs rattachés au foyer fiscal de leurs parents) ;

72 € pour la première personne à charge, puis 36 € à compter de la deuxième pour les contribuables célibataires, divorcés ou veufs qui supportent effectivement la charge de 1 ou de plusieurs enfants ;

un montant forfaitaire, indépendant du nombre de personnes à charge, égal à 36 € pour les couples mono-actifs dont le montant total des revenus d'activité professionnelle est compris entre 17 451 € et 26 572 € (72 € pour les parents isolés dont le montant total des revenus d'activité professionnelle est compris dans cette même fourchette).

Pour les enfants réputés à charge égale de l'un et de l'autre de leurs parents dans le cadre d'une garde alternée, la majoration accordée pour charges de famille est divisée par 2. Pour les personnes seules ayant à charge uniquement des enfants faisant l'objet d'une garde alternée, la majoration de la prime est divisée par 2 et applicable à chacun des 2 premiers enfants.

Pour les travailleurs au plus à mi-temps, la prime de base est majorée de 85 %.

Pour ceux exerçant une activité d'une durée supérieure ou égale à un mi-temps, le montant de la prime de base est multiplié par 0,15, puis majoré de 85 % (CGI, art. 200 sexies-II-2°).

Sans changement, la prime pour l'emploi n'est pas versée lorsque son montant total est inférieur à 30 € (CGI, art 200 sexies).

Depuis 2006, les personnes ayant bénéficié au titre de l'année précédente d'une prime d'un montant au moins égal à 180 € peuvent percevoir, du mois de janvier au mois de juin de l'année suivante, des versements mensuels égaux au 1/12 de la prime versée l'année précédente. La régularisation des versements intervient lors de la liquidation de l'impôt afférent aux revenus de l'année précédant celle des versements mensuels.

Dans le cadre de cette régularisation, certains foyers fiscaux dont la situation évolue d'une année sur l'autre et dont la prime est minorée ou supprimée (augmentation des revenus, départ à la retraite) sont amenés à reverser au Trésor public en partie ou en totalité l'avance de trésorerie qu'ils ont pu indûment recevoir au cours du premier semestre de l'année. La loi de finances pour 2008 remédie à cette situation en rendant optionnelle la mensualisation de la prime.

Les contribuables souhaitant obtenir par anticipation des versements de PPE devront en formuler la demande au plus tard le 1er mars de l'année suivant celle de l'imputation de la prime, selon des modalités qui seront fixées par décret. Ce texte définira également les modalités de versement des acomptes, compte tenu de la date à laquelle sera exercée l'option.

La mesure s'appliquera à compter du 1er janvier 2009 (CGI, art. 1665 ter modifié). Elle concernera donc pour la première fois la prime pour l'emploi 2009 calculée sur la base des revenus d'activité perçus en 2008. Les premières demandes d'option devront donc être formulées après la liquidation en 2008 de l'impôt sur le revenu de 2007 (et au plus tard le 1er mars 2009) par les contribuables obtenant en 2008 une prime au moins égale à 180 € . Seront également concernées les personnes ayant bénéficié de versements mensuels de janvier à juin 2008 et dont les revenus d'activité de 2008 sont susceptibles d'ouvrir droit à la PPE en 2009 pour un montant comparable.

En cas de mariage ou de pacte civil de solidarité (PACS), chacun des époux et partenaires est tenu solidairement au paiement de l'impôt sur le revenu (IR), de la taxe d'habitation (TH) et de l'impôt de solidarité sur la fortune (ISF), y compris pendant la procédure de divorce et après celui-ci s'il reste des sommes à payer au titre de l'imposition commune. A défaut de paiement spontané de l'impôt établi au nom du couple, l'administration fiscale peut donc réclamer à l'un ou l'autre le paiement de l'intégralité de celui-ci.

Jusqu'à présent, pour pouvoir être déchargé de son obligation légale de paiement de l'IR, de la TH ou de l'ISF, chacun des conjoints ou partenaires devait en passer par une demande gracieuse auprès des services fiscaux. L'administration pouvait alors être amenée à limiter la responsabilité du requérant à la quote-part d'impôt correspondant à sa situation personnelle.

La loi de finances pour 2008 institue un véritable « droit à décharge de responsabilité solidaire », s'appliquant à toutes les situations de divorce et de séparation, lorsque la rupture de la vie commune a été constatée. La décharge est plus précisément « de droit » en cas de disproportion marquée entre la dette fiscale et la situation financière et patrimoniale du demandeur. Le bénéfice de la décharge est toutefois subordonné au respect des obligations déclaratives du demandeur en matière d'impôt sur le revenu à compter de la date de la fin de la période d'imposition commune.

En outre, la décharge ne sera pas accordée si le demandeur et son ex-conjoint ou son ex-partenaire de PACS se sont frauduleusement soustraits ou ont tenté de se soustraire frauduleusement au paiement des impôts en cause, soit en organisant leur insolvabilité, soit en faisant obstacle par d'autres manoeuvres au paiement de l'impôt.

Le nouveau régime de décharge de l'obligation de paiement de l'impôt sur le revenu, de la taxe d'habitation et de l'impôt sur la fortune s'applique aux demandes de décharge déposées depuis le 1er janvier 2008 (CGI, art. 1691 bis nouveau).

A noter : la loi définit très précisément les montants dont la décharge peut être obtenue en distinguant entre les différents impôts concernés et les pénalités correspondantes.

La loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat (TEPA) a instauré un crédit d'impôt sur le revenu au titre des intérêts des prêts contractés pour l'acquisition ou la construction d'un logement affecté à l'habitation principale(4). Ce crédit d'impôt est égal à 20 % du montant des intérêts payés au titre des 5 premières annuités de remboursements des prêts. Le montant des intérêts payés pouvant ouvrir droit à cet avantage fiscal est plafonné à 3 750 € pour une personne seule et à 7 500 € pour un couple soumis à imposition commune. Ces limites sont doublées pour les personnes handicapées. En outre, elles sont majorées de 500 € par personne à charge.

La loi prévoyait de plus que la mesure s'appliquerait aux prêts contractés avant son entrée en vigueur. Le crédit d'impôt aurait ainsi dû concerner des personnes ayant acquis leur logement jusqu'à 5 ans avant le 22 août 2007. Mais le Conseil constitutionnel en a décidé autrement, censurant l'article qui prévoyait cette rétroactivité. Comme annoncé, le gouvernement revient à la charge dans la loi de finances pour 2008 avec une nouvelle mesure : le taux du crédit d'impôt la première année est porté à 40 % du montant des intérêts des emprunts payés, au lieu de 20 % (CGI, art. 200 quaterdecies). Les 4 années suivantes, le taux restera en revanche à 20 %, comme prévu actuellement.

Lorsqu'il avait annoncé cette mesure en août dernier, le gouvernement avait assuré que le crédit d'impôt ainsi remanié serait applicable à tous les actes d'acquisition ou de déclarations d'ouverture de chantier signés à partir du 6 mai, date du deuxième tour de la présidentielle. Interrogée lors de la présentation du projet de budget 2008, la ministre de l'Economie, Christine Lagarde, l'a réaffirmé le 26 septembre devant la presse. Mais le texte adopté définitivement par le Parlement, lui, reste muet sur ce point. S'il s'avère effectivement par la suite que la mesure s'applique à la date indiquée par le gouvernement, elle comportera donc malgré tout une part de rétroactivité. Se posera alors la question de sa compatibilité avec les exigences du Conseil constitutionnel.

Demeurent exonérés ou dégrevés totalement de la taxe d'habitation, notamment :

les titulaires de l'allocation de solidarité aux personnes âgées, de l'allocation supplémentaire « vieillesse » (5)de l'allocation supplémentaire d'invalidité ;

les titulaires de l'allocation aux adultes handicapés ainsi que, sous conditions de ressources, les personnes âgées de plus de 60 ans, les veuves et les veufs ; le montant de leurs revenus de l'année précédant celle de l'année d'imposition (soit 2007) ne doit pas excéder 9 560 € pour la première part de quotient familial, majoré de 2 553 € pour chaque demi-part supplémentaire ou 1 277 € en cas de quart de part supplémentaire (pour les DOM, voir encadré ci-contre) ;

les personnes atteintes d'une infirmité ou d'une invalidité les empêchant de subvenir par leur travail aux nécessités de l'existence lorsque le montant de leurs revenus de l'année précédente n'excède pas la limite ci-dessus ;

les bénéficiaires du revenu minimum d'insertion (RMI) et les anciens bénéficiaires du RMI, pour l'année suivant celle au cours de laquelle ils cessent de percevoir cette allocation.

Dans tous les cas, les intéressés doivent occuper leur habitation principale seuls ou avec leur conjoint, ou avec des personnes qui sont à leur charge au sens de la législation fiscale, ou encore des titulaires de l'allocation supplémentaire (ex-FNS).

Pour les impositions établies au titre de 2008, le plafonnement de la taxe d'habitation est applicable aux contribuables dont le montant des revenus de l'année 2007 n'est pas supérieur à :

en métropole, 22 481 € pour la première part de quotient familial, majoré de 5 253 € pour la première demi-part et de 4 133 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 2 627 € et à 2 067 € en cas de quart de part supplémentaire ;

en Guadeloupe, en Martinique et à la Réunion, 27 170 € pour la première part de quotient familial, majoré de 5 764 € pour la première demi-part, de 5 496 € pour la deuxième demi-part et de 4 133 € pour chaque demi-part supplémentaire ; ces 3 derniers montants s'élèvent respectivement à 2 882 €, à 2 748 € et à 2 067 € en cas de quart de part supplémentaire ;

en Guyane, 29 774 € pour la première part de quotient familial, majoré de 5 764 € pour chacune des deux premières demi-parts, de 4 908 € pour la troisième demi-part et de 4 133 € pour chaque demi-part supplémentaire ; ces 3 derniers montants s'élèvent respectivement à 2 882 €, à 2 454 € et à 2 067 € en cas de quart de part supplémentaire.

Les redevables dont le montant des revenus n'excède pas ces plafonds bénéficient d'un dégrèvement d'office de leur taxe d'habitation pour la fraction de leur impôt qui excède 4,3 % de leur revenu 2007 diminué d'un abattement lié à la situation de famille et égal à :

en métropole, 4 877 € pour la première part de quotient familial, majoré de 1 409 € pour les quatre premières demi-parts et de 2 493 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 705 € et à 1 247 € en cas de quart de part supplémentaire ;

en Guadeloupe, en Martinique et à la Réunion, 5 852 € pour la première part de quotient familial, majoré de 1 409 € pour les deux premières demi-parts et de 2 493 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 705 € et à 1 247 € en cas de quart de part supplémentaire ;

en Guyane, 6 501 € pour la première part de quotient familial, majoré de 1 084 € pour les deux premières demi-parts et de 2 598 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 542 € et à 1 299 € en cas de quart de part supplémentaire.

À SUIVRE...

Dans ce numéro :

I - La fiscalité des ménages

A - L'actualisation du barème de l'impôt sur le revenu

B - Les conséquences de l'actualisation du barème sur différents seuils

C - La revalorisation de la prime pour l'emploi

D - Les aménagements du régime de solidarité fiscale entre époux ou « pacsés »

E - Le crédit d'impôt sur les intérêts d'emprunt

F - La taxe d'habitation

Dans un prochain numéro :

II - Les mesures à caractère social

III - Les dispositions relatives à l'emploi

La déduction fiscale accordée aux personnes qui font un don aux associations fournissant gratuitement des repas ou des soins à des personnes en difficulté ou contribuant à favoriser leur logement est égale à 75 % des sommes versées, ces dernières n'étant retenues qu'à hauteur d'un plafond relevé chaque année dans la même proportion que la limite supérieure de la première tranche du barème de l'impôt sur le revenu de l'année précédant celle des versements. Pour l'imposition des revenus de l'année 2008 (payable en 2009), il sera donc égal à 495 € , en hausse de 1,3 % (CGI, art. 200 1 ter). Pour mémoire, pour l'imposition des revenus de l'année 2007 (payable en 2008), le plafond est égal à 488 € .

La loi de finances pour 2005 a adossé à la taxe d'habitation le recouvrement de la « redevance télé » due par les particuliers tout en prévoyant que les personnes jusque-là exonérées du paiement de la taxe d'habitation - personnes âgées de plus de 65 ans au 1er janvier 2004, personnes handicapées ou invalides non imposables à l'impôt sur le revenu - bénéficieraient également, jusqu'au 31 décembre 2007, d'une exonération de redevance audiovisuelle. Autrement dit, la loi programmait l'assujettissement au paiement de la redevance audiovisuelle, à compter du 1er janvier 2008, des personnes précitées. Les échanges ont été vifs entre les parlementaires, les uns souhaitant l'abrogation de cette taxation, les autres sa pérennisation. Au final, la question aura été abordée dans pas moins de 3 textes consécutifs : la loi de finances pour 2008, le collectif budgétaire 2007 et la loi pour le pouvoir d'achat.

La loi de finances pour 2008 opère une distinction entre les deux catégories de contribuables concernés. Elle permet tout d'abord expressément aux personnes handicapées ou invalides de conserver le bénéfice du dégrèvement. Plus précisément, sont concernés, quel que soit leur âge, les mutilés et invalides civils ou militaires atteints d'une infirmité ou d'une invalidité au taux minimum de 80 %, remplissant simultanément plusieurs conditions : être non imposables sur le revenu pour les revenus perçus au titre de l'année précédant celle au cours de laquelle la redevance est due, occuper leur logement seuls ou avec leur conjoint, ou avec des personnes à charge. La loi de finances pour 2008 laisse en revanche les personnes âgées d'au moins 69 ans au 1er janvier 2008 (qui avaient donc 65 ans au 1er janvier 2004) redevenir redevables de la redevance, bien qu'elles satisfassent toujours aux conditions de non-imposition à l'impôt sur le revenu et à l'impôt de solidarité sur la fortune (CGI, art. 1605 bis modifié).

Les vives réactions suscitées par cette mesure ont poussé la majorité à tenter, dans la loi de finances rectificative pour 2007, de rendre moins brutal le changement de régime pour ces nouveaux assujettis. Le collectif budgétaire accorde ainsi à ces quelque 750 000 foyers modestes un dégrèvement de 50 % du montant de la redevance audiovisuelle pour la seule année 2008, fixant donc à 58 € une taxe... qui ne sera finalement pas réclamée cette année. En effet, à l'occasion de l'examen du projet de loi sur le pouvoir d'achat, les parlementaires ont décidé, à la demande du président de la République, de revenir à la situation qui prévalait avant la loi de finances pour 2008. Le texte définitif, adopté le 31 janvier, prévoit ainsi que l'exonération totale est maintenue en 2008 pour les foyers concernés. Le gouvernement souhaite « mettre à profit cette année pour réfléchir, en liaison avec les parlementaires qui le souhaiteront, au moyen de garantir durablement cette mesure », a expliqué le ministre du Travail, des Relations sociales et de la Solidarité devant les députés (J.O.A.N. [C.R.] n° 84 du 21-12-07, page 5556). A cette fin, il remettra au Parlement, avant le 15 octobre 2008, un rapport sur la mise en oeuvre du dispositif de maintien des exonérations de redevance audiovisuelle pour les personnes qui en bénéficiaient avant la loi de finances pour 2005 (CGI, art. 1605 bis modifié).

Les contribuables âgés de condition modeste bénéficient d'exonérations ou de dégrèvements de taxe foncière sur les propriétés bâties et de taxe d'habitation pour le logement qui constitue leur habitation principale. La loi de finances rectificative pour 2007 permet, sous certaines conditions, aux personnes âgées aux ressources modestes hébergées en établissement, mais qui gardent la jouissance de leur ancien domicile de conserver le bénéfice de ces avantages fiscaux. Ces personnes sont en effet redevables de ces taxes dès lors qu'elles restent propriétaires de leur logement (s'agissant de la taxe foncière) ou en conservent la jouissance (s'agissant de la taxe d'habitation). Jusqu'à présent, elles ne pouvaient prétendre, quelle que soit leur situation, au bénéfice des allégements de fiscalité locale susvisés dès lors que le logement cessait d'être affecté à leur habitation principale. Le collectif budgétaire change donc la donne et la nouvelle règle s'appliquera à compter des impositions établies au titre de 2008.

Les personnes concernées

La mesure vise tout d'abord les personnes susceptibles de bénéficier, en raison de leur situation personnelle et de leurs revenus, d'une exonération de taxe foncière sur les propriétés bâties. Plus précisément, sont concernées les personnes titulaires de l'allocation de solidarité aux personnes âgées ainsi que les redevables âgés de plus de 75 ans au 1er janvier de l'année d'imposition lorsque le montant de leur revenu fiscal de référence n'excède pas une certaine limite, prévue par l'article 1417 du code général des impôts (CGI) et variable selon la situation du contribuable. La mesure vise également les redevables âgés de plus de 65 ans au 1er janvier de l'année d'imposition, non exonérés de taxe foncière et dont le revenu fiscal de référence n'excède pas la limite fixée par l'article 1417 du CGI : ces derniers bénéficient alors d'un dégrèvement de 100 € (CGI, art. 1391 B bis nouveau).

S'agissant de la taxe d'habitation, la mesure couvre les exonérations prévues à l'article 1414 I du CGI. Sont ainsi visés les titulaires de l'allocation aux adultes handicapés ainsi que, sous condition de ressources, les personnes âgées de plus de 60 ans, les veufs et veuves. Sont également concernées les contribuables atteints d'une infirmité ou d'une invalidité les empêchant de subvenir par leur travail aux nécessités de l'existence ou encore ceux visés par l'article 1414 A du CGI, c'est-à-dire les contribuables ne relevant pas des catégories précitées mais dont les revenus restent modestes et dont le patrimoine ne les rend pas passibles de l'impôt sur la fortune (CGI, art. 1414 B nouveau).

Les conditions d'application

Le bénéfice de la mesure est réservé aux contribuables hébergés dans une maison de retraite ou un établissement de santé, public ou privé, dont l'objet est de dispenser des soins de longue durée à des personnes n'ayant pas leur autonomie de vie et dont l'état nécessite une surveillance médicale constante et des traitements d'entretien. En outre, l'hébergement dans ces structures doit être durable.

Autre condition, tenant cette fois au logement « quitté » : il doit avoir constitué la résidence principale du contribuable avant que celui-ci ne le quitte pour être hébergé en maison de retraite ou dans un établissement d'accueil spécialisé. Le contribuable doit par ailleurs conserver la jouissance exclusive de ce logement et ce dernier doit être libre de toute occupation (il ne doit donc pas être affecté à la résidence secondaire de tiers ou de membres de la famille).

A noter : l'exonération ou le dégrèvement est accordé à compter de l'année suivant celle où le contribuable est hébergé.

Loi n° 2007-1824 du 25 décembre 2007, art. 27, J.O. du 28-12-07)Le plafond d'exonération ou de dégrèvement total de la taxe d'habitation dans les départements d'outre-mer (DOM) est ainsi fixé :

Guadeloupe, Martinique et Réunion, 11 312 € pour la première part du quotient familial, majorés de 2 702 € pour la première demi-part supplémentaire et de 2 553 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 1 351 € et à 1 277 € en cas de quart de part supplémentaire ;

Guyane, 11 828 € pour la première part de quotient familial, majorés de 3 257 € pour la première demi-part supplémentaire et de 2 553 € pour chaque demi-part supplémentaire ; ces 2 derniers montants s'élèvent respectivement à 1 351 € et à 1 277 € en cas de quart de part supplémentaire.

Quotient familial (art. 93)

Le collectif budgétaire modifie les règles de détermination du quotient familial des veufs ayant des personnes à charge. Concrètement, les intéressés seront désormais toujours traités comme des contribuables mariés pour la détermination de leur quotient familial, qu'ils aient ou non parmi les personnes qu'ils comptent à charge des enfants issus du mariage avec le conjoint décédé (CGI, art. 194 modifié). Auparavant, si les personnes à charge ne comprenaient aucun enfant issu du mariage avec le conjoint décédé, le quotient familial applicable était celui d'un célibataire ayant à sa charge le même nombre d'enfants. Autrement dit, il avait donc droit à un quotient de base de une part, auquel s'ajoutaient les majorations attachées aux personnes à charge. A compter de l'imposition des revenus de 2008, ils bénéficieront de 2 parts, auxquelles s'ajouteront les majorations liées aux personnes à charge.

Chauffage des ménages modestes (art. 67)

La loi de finances rectificative instaure un nouveau fonds social pour le chauffage des ménages modestes chauffés au fioul. Il lui revient plus précisément de collecter des versements destinés aux actions d'aide sociale générale mises en oeuvre par l'Etat en faveur des ménages modestes chauffés au fioul. Telle l'aide exceptionnelle de 150 € au remplissage de la cuve de fioul décidée par le gouvernement en raison de l'évolution du cours du pétrole (6).

Insertion des personnes handicapées (art. 100)

Le collectif budgétaire supprime le dernier alinéa de l'article 98 de la loi du 11 février 2005 pour l'égalité des droits et des chances, la participation et la citoyenneté des personnes handicapées. Cette mesure a pour conséquence de déplafonner le montant des dépenses pouvant être déduites de la contribution au Fonds pour l'insertion des personnes handicapées dans la fonction publique par le ministère de l'Education nationale et celui de l'Enseignement supérieur. Les deux administrations pourront donc déduire en totalité les dépenses consacrées à la rémunération des personnels affectés à des missions d'aide à l'accueil, à l'intégration et à l'accompagnement des élèves ou étudiants handicapés au sein des écoles, des établissements scolaires et des établissements d'enseignement supérieur. Ces dépenses concernent, pour le ministère de l'Education nationale, la rémunération des auxiliaires de vie scolaire individuels qui accompagnent les élèves handicapés scolarisés en milieu ordinaire.

Taxe d'habitation pour les gens du voyage (art. 77)

Le collectif budgétaire reporte au 1er janvier 2010 l'entrée en vigueur de la taxe d'habitation sur les résidences mobiles terrestres (RMT), instaurée par la loi de finances pour 2006 (7). Rappelons que cette taxe est due par les personnes dont l'habitat principal est constitué d'une RMT. L'assiette de la taxe est constituée de la surface de cette résidence, exprimée en mètres carrés, et son tarif est égal à 25 € par mètre carré. Initialement prévue au 1er janvier 2007, l'entrée en vigueur de cette taxe avait déjà été repoussée - de un an - par la loi de finances pour 2007, compte tenu de ses difficultés de mise en oeuvre.

« Borloo ancien » (art. 25)

Le collectif budgétaire étend le dispositif incitatif dit « Borloo dans l'ancien » aux logements donnés en location - dans le cadre d'une convention conclue dans le secteur intermédiaire - à des organismes de droit privé ou public, en vue de l'hébergement de personnes défavorisées.

« Pass-foncier » (art. 33)

Le collectif budgétaire tend également à favoriser le développement de l'accession à la propriété par le biais du « Pass-foncier », dispositif permettant aux primo-accédants, sous condition de ressources, d'acheter d'abord les murs, puis le terrain de leur logement (ou d'abord l'usufruit, puis la nue-propriété dans le cas d'un logement en copropriété). Pour ce faire, la nouvelle loi étend aux opérations d'acquisition, réalisées dans le cadre d'un « Pass-Foncier » individuel ou collectif, les avantages fiscaux dont bénéficient les opérations financées par un prêt social de location-accession (TVA à taux réduit et exonération de taxe foncière sur les propriétés bâties pendant 15 ans). Le nouveau régime est applicable aux opérations engagées entre le 1er janvier 2008 et le 31 décembre 2009.

Garantie universelle des risques locatifs (art. 85)

L'Etat est autorisé à apporter sa garantie pour étendre le bénéfice de la garantie universelle des risques locatifs - dit GRL (8) - à des publics non éligibles aux aides du « 1 % logement », comme notamment les titulaires de minima sociaux, les étudiants, les chômeurs ou les retraités.

Rapatriés (art. 101)

La loi du 23 février 2005 portant reconnaissance de la Nation et contribution nationale en faveur des Français rapatriés a instauré en faveur de cette population un dispositif visant à leur restituer les sommes qui leur ont été prélevées dans le cadre de précédentes lois d'indemnisation (9). Il était prévu initialement que les intéressés auraient jusqu'au 27 mai 2007 pour adresser leur demande de restitution à l'Agence nationale pour l'indemnisation des Français d'outre-mer. La loi de finances rectificative pour 2007 indique qu'ils ont finalement jusqu'au 31 décembre 2008 pour le faire.

Loi n° 2007-1824 du 25 décembre 2007, art. 27, J.O. du 28-12-07)(2) Loi n° 2007-1824 du 25 décembre 2007 (J.O. du 28-12-07) - Voir ASH n° 2537 du 28-12-07, p. 13.

(3) Sont soumis à une imposition distincte : les époux séparés de biens et ne vivant pas sous le même toit ; les époux en instance de séparation de corps ou en instance de divorce et autorisés par le juge à résider séparément ; les époux séparés de fait, chacun disposant de revenus distincts.

(5) L'allocation supplémentaire « vieillesse » a été intégrée, rétroactivement depuis le 1er janvier 2006, dans la nouvelle allocation de solidarité aux personnes âgées qui s'est substituée à la dizaine de prestations du minimum vieillesse. Mais les personnes qui en étaient titulaires à cette date peuvent continuer à la percevoir dans les mêmes conditions - Voir ASH n° 2490 du 19-01-07, p. 15 et n° 2493 du 9-02-07, p. 9.